Sie benötigen für Ihre Betriebsausgaben einen Nachweis, haben aber die Quittung verloren oder erst gar keinen Nachweis für Ihre Zahlung erhalten? Noch kein Grund zur Panik, denn in den meisten Fällen können Sie als ausreichenden Nachweis einen Eigenbeleg erstellen und den Betrag auf diese Weise doch noch als Betriebsausgabe ansetzen!

In diesem Beitrag erklären wir, welche Gründe es für fehlende Belege gibt, in welchen Fällen Eigenbelege vom Finanzamt akzeptiert werden, wie ein Eigenbeleg aussehen und welche Angaben er enthalten muss.

Welche Gründe gibt es für das Fehlen eines externen Belegs?

Das Fehlen eines Buchungsbelegs kann die verschiedensten Ursachen haben, zum Beispiel:

- Es wurde erst gar keine Quittung oder ein anderer Beleg ausgestellt. Etwa, wenn Sie jemandem Trinkgeld zahlen.

- Sie haben das Original schlicht und ergreifend verloren.

- Sie müssen außerplanmäßige Abschreibungen buchen.

- Bei Reisekosten oder Verpflegungsmehraufwendungen.

- Wenn Sie Privateinlagen oder Privatentnahmen verbuchen wollen.

Wann kann man einen Eigenbeleg erstellen?

Grundsätzlich können Sie dem Finanzamt gegenüber mit einem Eigenbeleg die betriebliche Veranlassung einer Ausgabe nachweisen. Das Ganze muss aber in jedem Fall transparent und plausibel bleiben. Wen Sie ständig für jede erdenkliche Ausgabe einen Eigenbeleg erstellen, wird ein Steuerprüfer gerne mal skeptisch. Daher sollten Eigenbelege eine Ausnahme bleiben und nicht zum Regelfall für Ihr Unternehmen werden.

Falls es doch mal unumgänglich sein sollte, dass Sie einen Eigenbeleg erstellen, sollten Sie Sammelbelege in jedem Fall vermeiden. Schreiben Sie für jeden Einzelbetrag einen gesonderten Beleg. Auch allzu große Beträge sollten Sie an dieser Stelle vermeiden. Trinkgelder oder kleinere Anschaffungen sollten kein Problem darstellen, wenn Sie wie gesagt nicht zu häufig auf Ihren Eigenbelegen auftauchen. Eine offizielle Grenze für die Höhe eines Betrags, der auf einem Eigenbeleg auftauchen darf, gibt es allerdings nicht.

Empfehlenswert ist es außerdem, Ihren Eigenbeleg zeitnah und nicht erst Wochen nach der betreffenden Zahlung auszustellen.

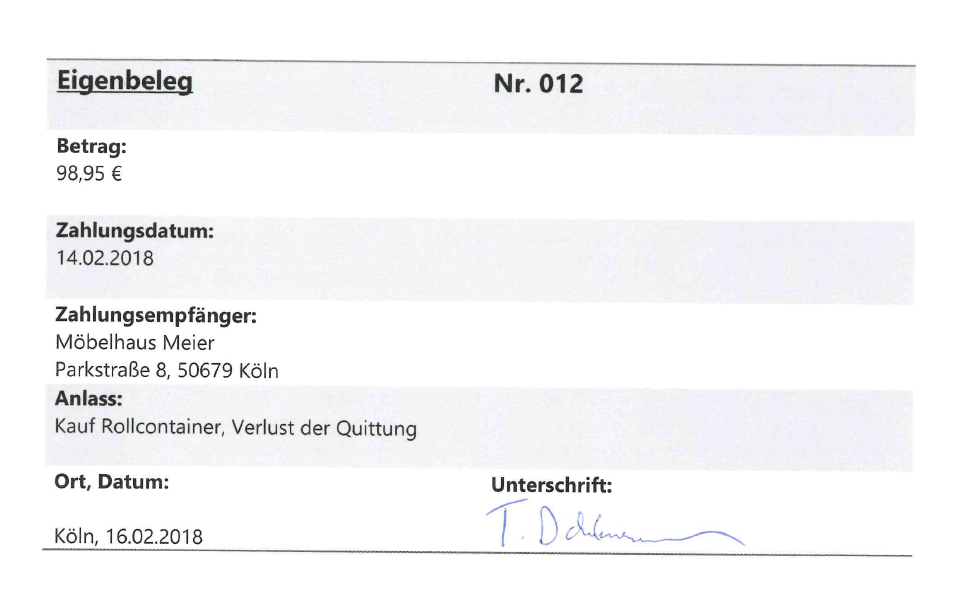

Zum Beispiel: Sie haben für 98,95€ in bar einen Rollcontainer für Ihr Büro gekauft, aber auf dem Parkplatz des Möbelhauses leider die Quittung verloren. Damit Sie die knapp 100 Euro dennoch steuerlich geltend machen können, schreiben Sie sich einfach Ihren eigenen Beleg.

Falls Sie MeinBüro für Ihre Büro-Organisation, Rechnungsstellung und Buchhaltung nutzen, können Sie sich Ihre eigene kleine Eigenbeleg-Vorlage anfertigen und diese direkt aus der Software heraus aufrufen und ausdrucken. Eine Anleitung finden Sie hier.

Welche Vorschriften gibt es für Eigenbelege?

Es gibt tatsächlich keine genauen inhaltlichen oder formalen Vorschriften, wie ein gültiger Eigenbeleg auszusehen hat, damit er vom Finanzamt akzeptiert wird. Dennoch sollten Sie an folgende Angaben denken, wenn Sie einen Eigenbeleg erstellen:

- Name und Anschrift des Lieferanten oder Dienstleisters,

- die Menge und Bezeichnung der gelieferten Produkte oder Art und Umfang der Dienstleistung,

- das Lieferungs- oder Leistungsdatum,

- den Rechnungsbetrag sowie

- die eigenhändige Unterschrift zusammen mit dem Ausstellungsdatum.

Wir haben uns nach diesen Vorgaben einen Eigenbeleg erstellt, unterschrieben und anschließend eingescannt, um das Dokument als zusätzliche Sicherung auch digital abzulegen:

Auch handschriftliche Eigenbelege sind möglich. Zudem sind wir in unserem Beispiel von einer Barzahlung ausgegangen. Sofern der Rollcontainer mit EC-Karte bezahlt wurde, vereinfacht das die Sachlage noch weiter. In diesem Fall können Sie einfach den Verlust der Quittung zusammen mit Datum und Unterschrift auf einer Notiz festhalten und diese gemeinsam mit dem passenden Kontoauszug ablegen.

Was muss noch beachtet werden?

Genau wie externe Belege und Rechnungen müssen Sie Ihre Eigenbelege zehn Jahre lang aufbewahren. Berücksichtigen Sie in Ihrer Belegablage unbedingt die inzwischen bedingungslos gültigen GoBD-Anfoderungen! Um Ihnen an dieser Stelle das Leben leichter zu machen, haben wir diese Checkliste für GoBD-konforme Software für Sie zusammengestellt.

Außerdem noch ein wichtiger Hinweis: Die im Betrag enthaltene Umsatzsteuer können Sie nicht als Vorsteuer geltend machen. Dafür wird eine ordentliche Rechnung vorausgesetzt.

Das könnte Sie auch interessieren: