Einige Branchen und Berufsgruppen kommen in den Genuss einer wenig bekannten Vorsteuerpauschale: So dürfen zum Beispiel Künstler, Journalisten und Grafiker, viele Einzelhändler und Handwerker oder auch Taxifahrer ihre Vorsteuer nach Durchschnittssätzen berechnen. Das senkt nicht nur den Verwaltungsaufwand: In manchen Fällen ist die Steuervereinfachung sogar finanziell von Vorteil! Ob das in Ihrem Fall zutrifft können Sie ganz leicht überschlagen.

Hintergrund: In § 23 Umsatzsteuergesetz ermächtigt der Gesetzgeber den Bundesfinanzminister, „für Gruppen von Unternehmern, bei denen hinsichtlich der Besteuerungsgrundlagen annähernd gleiche Verhältnisse vorliegen“ allgemeine Vorsteuer-Durchschnittssätze festzulegen. Die UStDV-Anlage zu den Paragrafen 69 und 70 der Umsatzsteuer-Durchführungsverordnung listet über 50 Branchen und Berufsgruppen auf:

-

- 23 Handwerksberufe,

- 18 Einzelhandelsbranchen,

- 5 freie Berufe (darunter Grafiker, Journalisten, Schriftsteller und Künstler) sowie

- 6 sonstige Gewerbebetriebe (darunter Pensionen, Eisdielen und Taxifahrer).

Selbstständige und Unternehmer dieser Gewerbezweige dürfen Vorsteuer-Durchschnittssätze in Anspruch nehmen, sofern

- sie „keine Bücher führen“ (sog. Einnahmenüberschussrechner) und

- ihr inländischer Netto-Umsatz im Vorjahr nicht mehr als 61.356 Euro betragen hat.

Besonders praktisch: Falls ein Selbstständiger feststellt, dass er mit dem Durchschnittssatz besser bedient gewesen wäre, kann er die Pauschale sogar im Nachhinein in Anspruch nehmen (und zwar bis zur „Unanfechtbarkeit der Steuerfestsetzung“!). Zwar fahren die meisten Betriebe mit dem Einzelnachweis von Vorsteuerzahlungen besser. Die Probe aufs Exempel lohnt sich aber auf jeden Fall: Dazu

- suchen Sie aus der UStDV-Anlage den für Ihre Branche geltenden Vorsteuer-Durchschnittssatz heraus,

- addieren die eigenen Netto-Umsatzerlöse des Jahres 2015 und

- multiplizieren sie mit dem Branchen-Durchschnittssatz.

So darf zum Beispiel ein Journalist, der im Vorjahr 30.000 Euro Umsatz gemacht hat, pauschal 4,8 % seines Umsatzes (= 1.440 Euro) als Vorsteuer geltend machen! Wie viel Vorsteuer er tatsächlich bezahlt hat, spielt keine Rolle! Falls er weniger bezahlt und deshalb zu hohe Umsatzsteuervorauszahlungen geleistet hat, bekommt er die Differenz über den Umsatzsteuerbescheid vom Finanzamt erstattet!

Hintergrund: Zwar müssen die Durchschnittssätze „zu einer Steuer führen, die nicht wesentlich von dem Betrag abweicht, der sich nach diesem Gesetz ohne Anwendung der Durchschnittssätze ergeben würde.“ Doch das gilt nur für die gesamte Branche oder Berufsgruppe. Betriebe, die im Branchenvergleich niedrige Betriebsausgaben haben und entsprechen wenig Vorsteuern zahlen, können durch die Steuervereinfachung in Einzelfällen sogar richtig Geld sparen. Die Details besprechen Sie am besten mit Ihrem Steuerberater oder Ihrem Branchenverband – oder Sie wenden sich direkt ans Finanzamt.

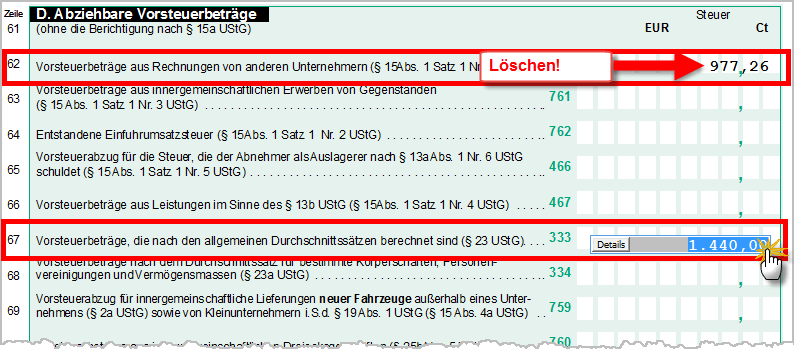

Praxistipp: Falls Sie Ihre Umsatzsteuererklärung mit WISO MeinBüro erstellen, tragen Sie „Vorsteuerbeträge, die nach allgemeinen Durchschnittssätzen berechnet sind (§ 23 UStG)“ auf Seite 3 in Zeile 67 ein. Im Gegenzug löschen Sie die tatsächlich gezahlten „Vorsteuerbeträge aus Rechnungen von anderen Unternehmen“ (Zeile 62) sowie alle anderen vom Programm ermittelten Vorsteuerbeträge:

Bei Ihren laufenden Umsatzsteuervoranmeldungen tragen Sie die auf Basis von Durchschnittssätzen ermittelten Vorsteuerbeträge auf Seite 2 in Zeile 60 ein.