Die Mietpreise steigen ins Unermessliche. Aber die volle Miete auch von den eigenen Kindern oder Eltern verlangen? Bei der Vermietung an Angehörige wird meist eine deutlich günstigere Miete als üblich festgelegt. Doch hier ist Vorsicht geboten: Wird die Wohnung zu günstig vermietet, kann das steuerlich sehr teuer werden.

Schnelleinstieg

Muss ich bei geringerer Miete weniger Steuern zahlen?

Die Kinder wollen für das Studium in die Stadt ziehen, aber die Wohnungssuche gestaltet sich schwieriger als gedacht. Zum Glück hast du kürzlich eine Wohnung gekauft, die du jetzt an deine Kinder vermieten kannst. Natürlich nicht umsonst – den vollen Mietpreis sollen sie jedoch auch nicht zahlen müssen.

Vergünstigten Vermietungen sind unter Angehörigen durchaus üblich

Dabei ist es egal, ob es sich um die eigenen Kinder oder Enkelkinder, Eltern oder nahestehende Personen handelt. Die Überlegung dabei ist nicht nur, dass die Liebsten etwas Geld sparen. Auch für den Immobilienbesitzer lohnt sich die Rechnung:

Wenn du weniger Miete erhältst, musst du dafür weniger Steuern an den Staat zahlen. Gleichzeitig kannst du den Wertverzehr und die laufenden Kosten für die Wohnung weiterhin in voller Höhe bei der Steuer ansetzen. Klingt erstmal super, gäbe es da nicht die 50-Prozent-Grenze.

50-Prozent-Grenze

Wie hoch darf die Miete sein?

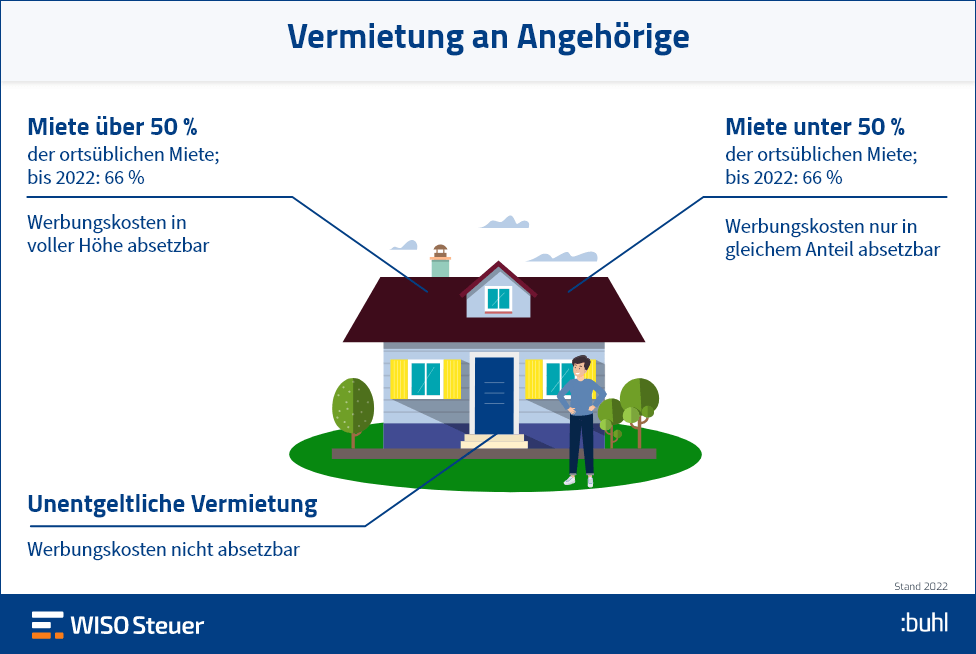

Damit du keinen steuerlichen Nachteil hast, kommt es bei der Vermietung an Angehörige darauf an, wie hoch du die Miete ansetzt. Ist sie zu niedrig, kannst du weniger Werbungskosten in deiner eigenen Steuererklärung ansetzen und verlierst damit Geld:

Liegt die Miete unter 50 Prozent der ortsüblichen Miete

Damit solche Gestaltungen nicht überhandnehmen, hat der Gesetzgeber einen Schwellenwert festgelegt. Dieser besagt, dass du zwar an deine Verwandten und andere nahestehende Personen günstiger vermieten darfst, um aber trotzdem in vollem Umfang Ausgaben für das Mietobjekt absetzen zu können, darf die Miete nicht unter 50 Prozent der ortsüblichen Miete liegen. Sollte das doch der Fall sein, darfst du die Werbungskosten nur noch im prozentualen Anteil in der Steuererklärung berücksichtigen.

Liegt die Miete über 50 Prozent der ortsüblichen Miete

Dann erhältst du den vollen Werbungskostenabzug. Beim Vergleich mit der ortsüblichen Miete gilt die Warmmiete als Grundlage (BHF IX R 44/15). Auch wenn eine verbilligte Vermietung hauptsächlich unter Verwandten und nahestehenden Personen vorkommt, gilt die Regelung entsprechend für Mietverhältnisse mit fremden Dritten.

Beispiel Vermietung an Kinder

- Ortsübliche Miete (warm): 9,32 €/m²

- Tatsächliche Miete (warm): 4,50 €/m²

- Prozentual: 48 %

Die vergünstigte Miete beträgt nur 48 Prozent der ortsüblichen Miete. Damit liegt sie unter der 50-Prozent-Grenze. Sämtliche Werbungskosten kann Stefan in seiner Steuererklärung nur zu 48 Prozent ansetzen.

Was ist die ortsübliche Vergleichsmiete?

Die ortsübliche Vergleichsmiete wird vorrangig anhand des Mietspiegels einer Stadt ermittelt. Dieser wird regelmäßig von den jeweiligen Städten und Gemeinden in Zusammenarbeit mit Mieter- und Vermieterverbänden aufgestellt. Normalerweise wird der Mietspiegel im Internet veröffentlicht.

Es kann aber auch sein, dass eine Stadt aus Kostengründen auf die Erstellung verzichtet. In diesem Fall hast du folgende Möglichkeiten, die ortsübliche Miete zu ermitteln:

- mithilfe eines Gutachtens eines öffentlich bestellten und vereidigten Sachverständigen

- durch die Auskunft aus einer Mietdatenbank oder

- unter Zugrundelegung der Mieten für zumindest 3 vergleichbare Wohnungen (BFH-Urteil vom 22.02.2021, IX R 7/20)

Miete nicht zu knapp kalkulieren!

Um Schwierigkeiten mit dem Finanzamt vorzubeugen, empfiehlt es sich, die Miete nicht zu knapp zu kalkulieren und stattdessen etwas über 50 Prozent (bis 2020: 66 Prozent) anzusetzen. Außerdem solltest du regelmäßig prüfen, ob sich die ortsübliche Vergleichsmiete geändert hat. So vermeidest du, dass plötzlich Werbungskosten nicht mehr anerkannt werden.

Wichtig:

Was muss ich beim Mietvertrag beachten, wenn ich an Angehörige vermiete?

Ein Mietvertrag muss sein, auch wenn es sich um Angehörige handelt. Vor allem bei verbilligter Vermietung an Verwandte prüft das Finanzamt den sogenannten Fremdvergleich genau. Dabei vergleicht das Amt den Mietvertrag zwischen dir und deinen Angehörigen mit Mietverträgen anderer. Enthält dein Mietvertrag dabei bevorteilende Regelungen, könnte sich das für dich zum Nachteil auswirken.

Das musst du beachten:

Gemeinsame Wohnung an den Partner vermieten

Was passiert bei kostenloser Vermietung an Angehörige?

Lässt du einen Verwandten oder Bekannten ganz ohne Zahlungen bei dir wohnen? Dann beträgt die tatsächliche Miete null Prozent der ortsüblichen Miete. Damit darfst du auch keine Werbungskosten für das Vermietungsobjekt in deiner Einkommensteuererklärung berücksichtigen.

Du bekommst in dem Fall weniger Steuerrückerstattung.

Ausnahme: Unterhalt an Kinder überweisen

Unterhaltszahlungen für unterhaltsberechtigte Kinder können mit der Mietzahlung verrechnet werden. Ausnahmsweise geht hier bei einer vergünstigten Vermietung der Werbungskostenabzug nicht verloren. Aber nur, wenn nach Abzug des Unterhalts die Mietzahlung unter 50 Prozent liegt. Um die Handhabung für das Finanzamt nachvollziehbar zu gestalten, empfiehlt es sich, 2 Verträge für Vermietung und Unterhaltsverpflichtung mit deinem Kind zu schließen.

Beachte dabei, dass die im Mietvertrag vereinbarte Miete die 50-Prozent-Grenze nicht unterschreitet. Damit die Zahlungen transparent bleiben, solltest du am besten 2 separate Buchungen vornehmen: Dein Kind überweist dir die volle Miete und du überweist deinem Kind den Unterhalt.

Vermietete Immobilie in die Steuererklärung eintragen

Alle Angaben rund um die vermietete Immobilie gibst du in der Anlage „Einkünfte aus Vermietung und Verpachtung“ an – egal, ob an Angehörige vermietet oder nicht.

Unser Tipp für Vermieter

Nutze WISO Steuer. Du beantwortest einfach und bequem die Fragen und das Programm fügt alles an die richtige Stelle in deine Steuererklärung ein. Das spart Zeit und lästiges Suchen der richtigen Formulare!