Zinsen, Aktiengewinne oder Dividenden – auf welche Kapitalerträge sind Steuern zu zahlen? Sparer und Anleger kommen an der Kapitalertragsteuer nicht vorbei. Aber es gibt Möglichkeiten, dem Finanzamt ein Schnippchen zu schlagen. Alles Wichtige dazu zeigen wir in diesem Beitrag.

Schnelleinstieg

Kurz & knapp

- Auf Kapitalerträge wie Zinsen musst du die pauschale Abgeltungssteuer von 25 Prozent zahlen

- Die Bank gibt die Kapitalertragsteuer direkt an das Finanzamt weiter

- 1.000 Euro pro Jahr sind steuerfrei: Mit Freistellungsaufträgen kannst du deinen Sparer-Pauschbetrag bei verschiedenen Banken nutzen

- Mit einer Günstigerprüfung in der Steuererklärung holst du dir zu viel bezahlte Abgeltungssteuer zurück

Kapitalertragsteuer: In diesem Fall musst du sie zahlen

Hast du Geld angelegt und damit Gewinne erzielt? Dann musst du auch darauf Steuern zahlen. Zu den steuerpflichtigen Kapitalerträgen gehören beispielsweise Zinsen, Dividenden und realisierte Kursgewinne aus Wertpapieren. Genauer gesagt wird Kapitalertragsteuer fällig. Und zwar immer dann, wenn die Gewinne deinem Konto oder dem Wertpapierdepot gutgeschrieben werden. Das Gute ist, dass sich in den meisten Fällen deine Bank um alles kümmert.

Kapitalertragsteuer vs. Abgeltungssteuer

Schon gewusst? Egal ob Abgeltungssteuer oder Kapitalertragsteuer – gemeint ist damit das Gleiche. Auf Kapitalerträge musst du Kapitalertragsteuer bezahlen. Die Höhe ist festgelegt bei 25 Prozent. Wenn du diese bezahlt hast, ist deine fällige Steuer damit „abgegolten“. Das heißt, dass im Normalfall die bereits versteuerten Kapitalerträge nicht mehr in der Steuererklärung angegeben werden müssen. Im Idealfall wurde bei dir auch schon der Freibetrag auf Kapitalerträge durch einen Freistellungsauftrag abgezogen.

Wird dir der Kapitalertrag von einer Bank, Versicherung oder einem anderen Kreditinstitut in Deutschland ausbezahlt, ist der Abzug der Abgeltungssteuer durch das Institut das vorgeschriebene Verfahren.

Ihr Zweck ist es, die Besteuerung von Kapitalerträgen zu vereinfachen und transparenter zu gestalten. Wenn du als Anleger Gewinne aus deinen Investitionen erzielst, musst du einen festen Teil davon an den Staat abgeben.

Die Abgeltungssteuer betrifft in erster Linie Privatanleger, die Kapitalerträge erzielen. Für juristische Personen wie Kapitalgesellschaften gelten andere Steuervorschriften.

Höhe der Kapitalertragsteuer

Der allgemeine Steuersatz für die Abgeltungssteuer beträgt in Deutschland derzeit pauschal 25 Prozent – egal, wie hoch deine Kapitalerträge sind. Zusätzlich kommen diese Beträge obendrauf:

- Solidaritätszuschlag: 5,5 Prozent deiner Abgeltungssteuer

- gegebenenfalls Kirchensteuer: je nach Bundesland 8 oder 9 Prozent der Abgeltungssteuer

Das Gute ist, dass diese zusätzlichen Steuern nur auf die Kapitalertragsteuer draufgeschlagen werden. Also auf die 25 Prozent. Für dich heißt das, dass sogar mehr als ein Viertel deiner Kapitalerträge direkt an das Finanzamt geht.

Berechnung der Kapitalertragsteuer: So geht’s

Die Berechnung der Kapitalertragsteuer ist grundsätzlich einfach. Die Höhe beträgt immer 25 Prozent. Hast du beispielsweise in einem Jahr 100 Euro Zinsen von der Bank gutgeschrieben bekommen, werden davon 25 Euro als Kapitalertragsteuer fällig.

Allerdings kommen noch sogenannte Annex-Steuern dazu. Das ist der Soli und eventuell Kirchensteuer. Der Soli beträgt 5,5 Prozent und die Kirchsteuer je nach Bundesland 8 oder 9 Prozent.

Insgesamt sieht es für dich also wie folgt aus:

Banken ziehen die Steuer automatisch ab

Damit alles möglichst transparent und reibungslos funktioniert, kümmern sich in Deutschland bei privaten Anlegern die Banken um die Abgeltungssteuer. Dazu sind sie gesetzlich verpflichtet.

Bekommst du eine Gutschrift, egal ob Zinsen, Dividenden, oder andere Kapitalerträge, behält die Bank, Versicherung oder Bausparkasse die Kapitalertragsteuer ein. Den Steuerbetrag führt die Bank dann direkt ans Finanzamt ab.

Du bekommst jedes Jahr von der Bank eine Bescheinigung über die Erträge und bereits gezahlten Steuern (Jahressteuerbescheinigung). Entweder erhältst du sie per Post oder sie wird dir digital in deinem Bank-Account zur Verfügung gestellt.

Damit sind dann auch deine Steuerschulden bereits abgegolten. Du musst dann diese Kapitalerträge nicht mehr in deiner jährlichen Steuererklärung angeben. Wann du das trotzdem machen solltest, erfährst du weiter unten.

In diesen Fällen musst du selbst aktiv werden

Übrigens: Auch wenn du in einem Steuerbescheid Erstattungszinsen vom Finanzamt erhalten hast, musst du diese in deiner Steuererklärung angeben. Denn das Finanzamt zieht davon keine Kapitalertragsteuer ab.

Automatischer Datenaustausch zwischen Bank und Finanzamt

Natürlich interessiert sich das Finanzamt dafür, ob du auch immer die fällige Kapitalertragsteuer bezahlt hast. Wie schon dargestellt, übernimmt deine Bank die Überweisung der Abgeltungssteuer direkt an das Finanzamt.

Damit nichts schiefläuft und die Zahlungen auch immer dir zugeordnet werden können, kommt deine Steuer-Identifikationsnummer (kurz Steuer-ID) ins Spiel. Die Identifikationsnummer erhält jeder Bundesbürger. Es ist eine lebenslang gültige Nummer, unter der dem Finanzamt relevante Steuer-Daten gemeldet werden. So werden unter deiner Steuer-ID auch von der Steuer freigestellte Kapitalerträge gemeldet.

Deine Steuer-ID ist in vielen Dokumenten enthalten. Beispielsweise in deiner Lohnsteuerbescheinigung. Aber auch bei Lohnersatz, wie Elterngeld, Krankengeld oder Arbeitslosengeld wird sie verwendet.

Freibetrag für Kapitalerträge nutzen

Immerhin kannst du von einem jährlichen Freibetrag für Kapitalerträge profitieren. Bekommst du Zinsen, Dividenden und Gewinne aus Kapitalanlagen, musst du erst dann Kapitalertragsteuer zahlen, wenn sie insgesamt mehr als 1.000 Euro betragen. Bist du verheiratet, sogar 2.000 Euro. Dieser Betrag ist auch als Sparer-Pauschbetrag bekannt.

Doch damit du von dieser Steuerbefreiung bereits bei der Auszahlung oder Gutschrift des Kapitalertrags profitierst, musst du selbst aktiv werden. Dafür musst du deine Bank erst einmal beauftragen, den Freibetrag für dich anzuwenden. Ansonsten behält sie die Abgeltungssteuer automatisch ein. Hierfür gibt es den Freistellungsauftrag. Dadurch behält die Bank die Steuer nur auf Kapitalerträge ein, die den freigestellten Betrag übersteigen.

Beispiel:

Du hast den richtigen Riecher gehabt und in einem Jahr 1.100 Euro Zinsen oder Dividenden erhalten. Deiner Bank hast du einen Freistellungsauftrag in Höhe von 1.000 Euro erteilt.

1.000 Euro sind damit steuerfrei. Nur auf die zusätzlichen 100 Euro behält die Bank die Abgeltungssteuer, Soli und gegebenenfalls Kirchensteuer ein. Den restlichen Betrag bekommst du automatisch gutgeschrieben. Bei deiner jährlichen Einkommensteuer musst du die Kapitalerträge dann nicht mehr angeben. Sie sind schon besteuert worden, beziehungsweise bleibt der Großteil steuerfrei.

Freibetrag nachträglich sichern mit der Steuererklärung

Ab 2023: Freibetrag für Kapitalertragsteuer auf 1.000 Euro erhöht

Ab dem Jahr 2023 sind für jeden Steuerzahler 1.000 Euro an Kapitalerträgen komplett steuerfrei. Und das jedes Jahr aufs Neue. Für Ehepartner, die gemeinsam eine Steuererklärung abgeben, verdoppelt sich der Betrag auf 2.000 Euro.

Bis einschließlich 2022 war der Betrag niedriger. Pro Person waren es 801 Euro, für Ehepartner 1.602 Euro.

Das Gute: Bei Ehepartnern auch gemeinsam genutzt werden. Hat nur einer der Ehepartner Kapitalerträge, können trotzdem 2.000 Euro steuerfrei gestellt werden. Egal ob Einzel-Depot oder gemeinsame Konten, der Sparer-Pauschbetrag darf bei Eheleuten übertragen und zusammen verwendet werden.

Mehrere Banken? Freistellungsaufträge geschickt planen

Hast du mehrere Konten, Sparverträge oder Depots bei verschiedenen Banken? Kein Problem. Denn dein Freibetrag kann auf mehrere Banken oder andere Kreditinstitute aufgeteilt werden. Die Höhe pro Freistellungsauftrag kannst du dabei frei wählen.

Dabei solltest du dich an der Höhe deiner Kapitalerträge orientieren, beispielsweise aus dem Vorjahr. Erwartest du bei einer Bank mehr Erträge als bei deinem Bausparvertrag? Dann solltest du die Freistellungsaufträge dementsprechend anpassen.

Am besten überlegst du zu Beginn des Jahres, ob die Verteilung des Freibetrags noch optimiert werden sollte. Du kannst sogar bis zum Jahresende bei deiner Bank den Freistellungsauftrag ändern.

Das Formular zur Einrichtung eines Freibetrags kannst du ganz einfach bei deiner Bank erhalten. Oft wird es dir auch schon bei Eröffnung eines Kontos oder eines Depots automatisch ausgehändigt. Bei vielen Banken, Bausparkassen oder anderen Kreditinstitute geht das sogar online über dein Kundenkonto.

Das Ausfüllen des Antrags ist nicht schwierig. Neben deinen persönlichen Daten und deiner Steuer-ID gibst du noch den Betrag an, den du freistellen möchtest. Insgesamt solltest du mit allen Freistellungsaufträgen nicht über den gültigen Sparer-Pauschbetrag von 1.000 Euro beziehungsweise 2.000 Euro bei Ehepartnern hinausgehen.

Die Banken müssen die tatsächlich freigestellten Kapitalerträge ans Bundeszentralamt für Steuern melden. Dieses gleicht sie mit der vorliegenden Steuer-ID ab. Wird der Sparer-Pauschbetrag überschritten, meldet das Bundeszentralamt es deinem Finanzamt. Den zu viel freigestellten Kapitalertrag musst du auf jeden Fall nachversteuern.

Waren deine Freistellungsaufträge zwar zu hoch, doch dir wurden insgesamt höchstens 1.000 Euro steuerfrei Kapitalerträge ausgezahlt, dann passiert nichts. Möglicherweise solltest du aber deine Freistellungsaufträge dementsprechend reduzieren, sodass sie zusammengerechnet nicht über den Sparer-Pauschbetrag liegen. Notiere dir, welchen Betrag du bei welchem Institut hast freistellen lassen.

Freistellungsauftrag: Befristet oder unbefristet?

Einen Freistellungsauftrag kannst du auf zwei Arten erteilen: Du kannst ihn auf eine bestimmte Zeit befristen oder unbefristet anlegen. Bei einem unbefristeten Freistellungsauftrag ist er gültig bis du ihn widerrufst. Trotzdem solltest du ihn immer im Auge behalten. Denn hat sich deine Sparsituation geändert, weil du zum Beispiel eine weitere Geldanlage eröffnest, musst du den Auftrag entsprechend anpassen oder neu verteilen.

Kapitalertragsteuer mit der Steuererklärung zurückholen

Kapitalertragsteuer vom Finanzamt zurückholen? Ja, das geht – und zwar in diesen Fällen:

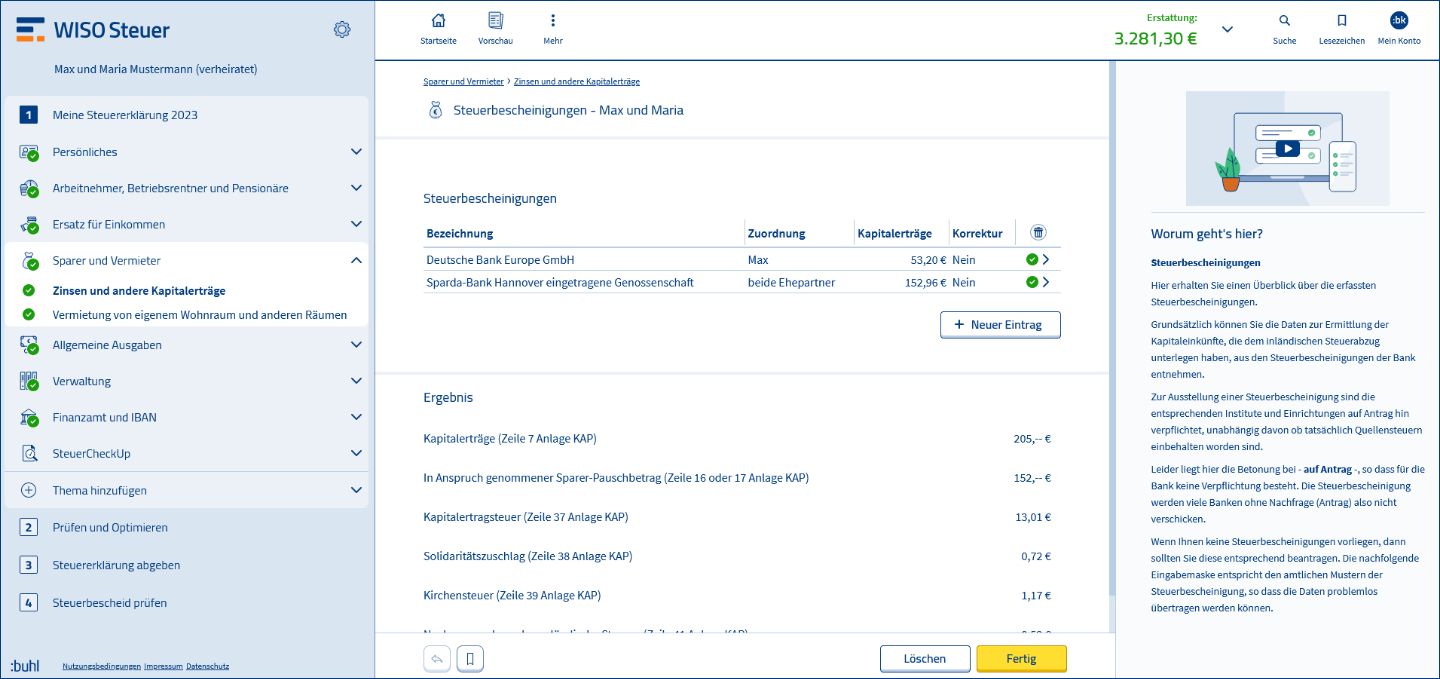

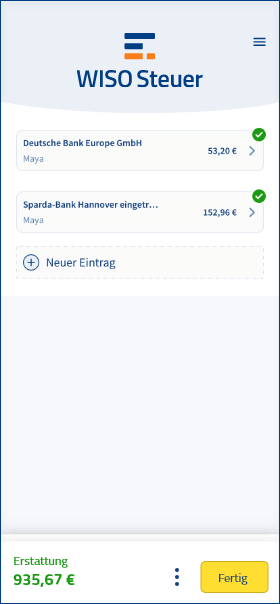

Trag einfach deine Bescheinigungen zur Kapitalertragsteuer in WISO Steuer ein. Diese bekommst du zu Beginn des neuen Jahres automatisch von deiner Bank. Darin stehen deine Kapitalerträge und wie viel Abgeltungssteuer und Soli einbehalten wurde.

Ist von deinem Freibetrag noch etwas übrig, dann beantragt WISO Steuer automatisch für dich die Auszahlung zu viel gezahlter Kapitalertragsteuer. Das funktioniert übrigens auch dann, wenn der Freistellungsauftrag ungünstig auf mehrere Banken verteilt wurde und so nicht komplett ausgenutzt werden konnte.

Abgeltungssteuer vs. persönlicher Steuersatz

Eine weitere Möglichkeit für dich, um bei der Kapitalertragsteuer zu sparen, ist die Besteuerung mit dem persönlichen Steuersatz. Gemeint ist damit der durchschnittliche Steuersatz auf deine gesamten Jahreseinkünfte.

Ist dein persönlicher Steuersatz auf dein gesamtes Einkommen niedriger als 25 Prozent, aber du hast Abgeltungssteuer bezahlt? Dann solltest du eine Steuererklärung abgeben.

Liegt dein zu versteuerndes Einkommen unter dem Grundfreibetrag, erhältst du die abgeführten Kapitalertragsteuern sogar komplett wieder. Ist dein Steuersatz geringer als 25 Prozent, immerhin die Differenz.

Doch was, wenn dein persönlicher Steuersatz höher ist als 25 Prozent? Dann ist die Abgeltungssteuer bei den Kapitalerträgen mit 25 Prozent doch günstiger. Keine Sorge, denn dann belässt es das Finanzamt bei der alten Berechnung zum einheitlichen Steuersatz von 25 Prozent.

Tipp: Trag einfach alle Bescheinigungen deiner Banken bei WISO Steuer ein. Das Programm rechnet für dich nach, wie hoch dein persönlicher Steuersatz ist und ob es besser ist, wenn du diesen oder die 25 Prozent Abgeltungssteuer zahlst. Diese Günstigerprüfung beantragt WISO Steuer automatisch für dich beim Finanzamt, wenn du deine Steuererklärung abgibst.

Steuerbescheinigungen in WISO Steuer eintragen

Du hast die Jahresbescheinigung deiner Bank in der Hand? Trage sie in den Bereich Sparer und Vermieter > Zinsen und andere Kapitalerträge > Steuerbescheingungen (Zeilen 7-17 und 34 Anlage KAP) ein.

Du hast die Jahresbescheinigung deiner Bank in der Hand? Trage sie in den Bereich Sparer und Vermieter > Zinsen und andere Kapitalerträge > Steuerbescheingungen (Zeilen 7-17 und 34 Anlage KAP) ein.

WISO Steuer erledigt dann den Rest für dich. Alle Daten werden an die richtige Stelle im Steuerformular (Anlage KAP) eingetragen. Gleichzeitig wird geprüft, welche Möglichkeiten du zum Steuern sparen hast. Beispielsweise:

Besonderheiten bei Geldanlagen

Es gibt 2 Fälle, in denen es steuerlich gesehen bei Kapitalerträgen besonders abläuft:

- Ausländische Kapitalerträge

- Geldinvestments im Namen von Kindern

Keine automatische Abgeltungssteuer bei ausländischen Erträgen

Wenn du Kapitalerträge im Ausland erwirtschaftest, sind auch die in Deutschland steuerpflichtig. Da ausländische Banken aber keine Kapitalertragsteuer einbehalten, musst du ausländische Erträge immer in deiner Steuererklärung angeben. Die Abgeltung durch die 25 Prozent Kapitalertragsteuer wird nur von Banken im Inland automatisch vorgenommen. Von ausländischen Kapitalerträgen behalten die ausländischen Kreditinstitute in vielen Fällen eine vergleichbare ausländische Quellensteuer ein. Möglicherweise kannst du sie anrechnen lassen, um eine doppelte Versteuerung zu vermeiden oder abzumildern.

Dementsprechend gilt auch der Freistellungauftrag nur bei inländischen Banken und anderen Kreditinstituten. Für Geldanlagen oder Konten im Ausland kannst du keinen Freistellungsauftrag stellen.

Steuerpflicht von Kindern

Für die Kinder oder Enkelkinder wird gerne der eine oder andere Euro zurückgelegt. Läuft das Konto, der Sparvertrag oder das Depot auf den Namen des Kindes? Dann sind die daraus resultierenden Kapitalerträge auch beim Kind steuerpflichtig. Auch für Minderjährige kann eine Steuererklärung durch die gesetzlichen Vertreter abgegeben werden.

Kinder haben einen eigenen jährlichen Freibetrag von 1.000 Euro. Und eben bis zu dieser Höhe kannst du auch im Namen deiner minderjährigen Kinder Freistellungsaufträge erteilen.

Musst du dann in jedem Fall für deine Kinder eine Steuererklärung abgeben? Das kommt auf die Höhe der jährlichen Kapitalerträge an.

Denn bei Kindern bleiben Einkünfte nicht nur in Höhe des Sparer-Pauschbetrags steuerfrei, sondern darüber hinaus bis zur Höhe des steuerlichen Grundfreibetrags. Vorausgesetzt, deine Kinder verdienen noch kein eigenes Geld.

Tipp: Sollten die Kapitaleinkünfte deines Kindes über den 1.000 Euro Sparer-Pauschbetrag liegen, ist eine sogenannte NV-Bescheinigung für dich interessant. Bleiben die gesamten Einkünfte deines Kindes noch unter dem geltenden steuerfreien Grundfreibetrag, fällt insgesamt keine Abgeltungssteuer an. Also auch dann nicht, wenn die Zinsen & Co. über 1.000 Euro liegen. Dazu dient die „Nicht-Veranlagungs-Bescheinigung“. Beantragen musst du sie beim Finanzamt. Legst du sie dann der Bank vor, wird auf die Zinsen und andere Erträge keine Abgeltungssteuer mehr einbehalten.

FAQ: Kapitalertragsteuer & Abgeltungssteuer

Wie viel Kapitalertragsteuer muss ich zahlen?

Wie hoch ist der Freibetrag für Kapitalertragsteuer?

Was ist der Unterschied zwischen Kapitalertragsteuer und Abgeltungssteuer?

Wann muss ich Kapitalertragsteuer zahlen?

Bekomme ich den Freibetrag für Kapitalertragsteuer automatisch?

Werden dem Finanzamt meine Freistellungsaufträge von der Bank gemeldet?

Was passiert, wenn ich zu viele Freistellungsaufträge erteilt habe?

Wie finde ich heraus, ob ich schon einen Freistellungsauftrag erteilt habe?

Was passiert, wenn ich keinen Freistellungsauftrag bei der Bank habe?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.