Jeder „Neu-Unternehmer“ muss sich am Anfang der Selbstständigkeit auch mit dem Thema Umsatzsteuer beschäftigen. Ist man umsatzsteuerpflichtig, stellt sich dann noch die Frage nach dem „Wann“. Und hier kommt die Soll- und Ist-Besteuerung ins Spiel. Was genau das ist und worauf es ankommt, erklären wir in diesem Beitrag.

Schnelleinstieg

Kurz & knapp

- Bei der Soll-Besteuerung zahlst du Umsatzsteuer auch dann, wenn du noch offene Rechnungen hast

- Bei der Ist-Besteuerung zahlst du Umsatzsteuer erst dann, wenn deine Rechnungen beglichen wurden

- Wenn du die Voraussetzungen erfüllst, kannst du auf Antrag zur Ist-Besteuerung wechseln

- Möglichkeit der Ist-Besteuerung

Soll- und Ist-Besteuerung – was ist der Unterschied?

Einfach ausgedrückt: Bei der Soll- und Ist-Besteuerung geht es darum, wann genau die Umsatzsteuer auf Rechnungen vom Unternehmer an das Finanzamt gezahlt werden muss. Denn hier kommt es darauf: Wird die Umsatzsteuer fällig, wenn die Leistung erbracht oder die Rechnung vom Kunden bezahlt wurde?

Kleiner Umsatzsteuer-Exkurs

Auf jede Leistung eines Unternehmers fällt grundsätzlich Umsatzsteuer an. Egal ob ein Produkt verkauft oder eine Dienstleistung ausgeführt wird.

Der Knackpunkt dabei: Die Umsatzsteuer entsteht laut Gesetz schon dann, wenn die Leistung ausgeführt wurde. Es kommt also nicht darauf an, wann die Rechnung ausgestellt oder bezahlt wird.

Was bedeutet das für die Soll- und Ist-Besteuerung?

Bei der grundsätzlich geltenden Soll-Besteuerung muss du Umsatzsteuer an das Finanzamt zahlen, sobald du deine Rechnung ausgestellt hast. Es spielt dabei keine Rolle, ob dein Kunde die Rechnung bezahlt hat oder nicht. Gegebenenfalls musst du also in Vorleistung treten und die Umsatzsteuer erstmal gegenüber dem Finanzamt vorstrecken, wenn dein Kunde die Rechnung noch nicht beglichen hat.

Wichtig ist dabei immer der sogenannte Voranmeldungszeitraum. Generell muss monatlich eine Umsatzsteuer-Voranmeldung abgegeben werden. Sind die Umsätze geringer, reicht eine vierteljährliche oder sogar jährliche Voranmeldung.

Bei der Ist-Besteuerung kommt es dagegen auf den Zeitpunkt an, wann dein Kunde seine Rechnung bezahlt. Denn hier fällt die Umsatzsteuer erst an, wenn du den Rechnungsbetrag auch tatsächlich erhalten hast. Das ist also viel angenehmer, gerade für kleinere Unternehmen!

Aber wann gilt welche und kann ich mich einfach umentscheiden?

Regelfall: Soll-Besteuerung

Grundsätzlich gilt für Selbstständige und Unternehmer erstmal die Soll-Besteuerung. Der Nachteil: Da die Umsatzsteuer auch dann fällig wird, wenn Rechnungsbeträge noch ausstehen, kann es schnell zu einem finanziellen Engpass kommen. Vor allem in der Anfangsphase einer Selbstständigkeit kann das besonders belastend sein.

Das Gute: Auf Antrag kannst du zur Ist-Besteuerung wechseln. Dafür müssen aber einige Voraussetzungen erfüllt sein.

Ist-Besteuerung – wann kann ich wechseln?

Wechselst du in die Ist-Besteuerung, musst du erst dann Umsatzsteuer zahlen, wenn dein Kunde seine Rechnung bei dir bezahlt hat. Damit das Finanzamt dem Wechsel zustimmt, musst du aber folgende Voraussetzungen erfüllen:

- Dein Umsatz war im letzten Jahr nicht höher als 600.000 Euro oder

- Du bist von der Buchführungspflicht befreit oder

- Du bist Freiberufler

Antrag auf Ist-Besteuerung

Erfüllst du die Voraussetzungen? Dann kannst du bei deinem Finanzamt einen Antrag auf Ist-Besteuerung stellen. Dafür gibt es aber keine festen Formen und Fristen. Du kannst also jederzeit einen formlosen Antrag beim Finanzamt stellen.

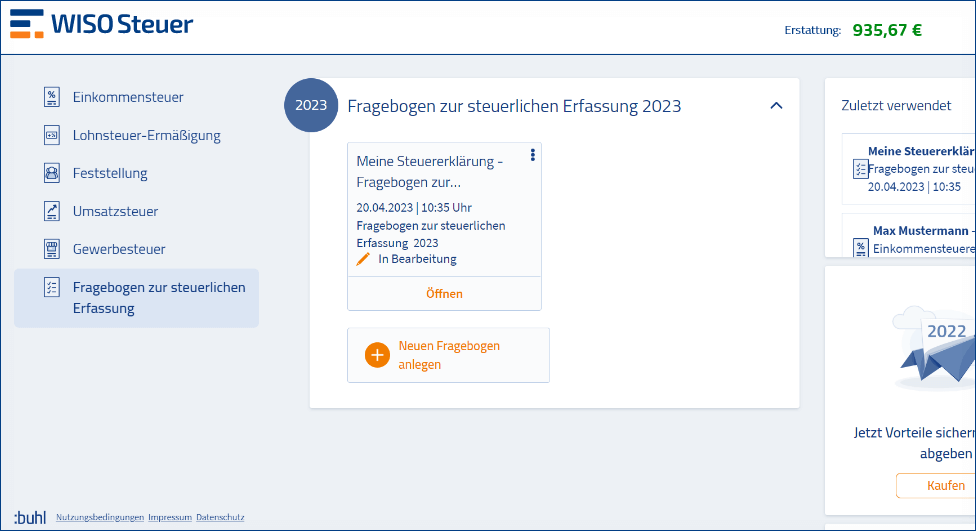

Startest du erst mit deiner Selbstständigkeit, stellst du den Antrag auf Ist-Versteuerung schon in dem Fragebogen zur steuerlichen Erfassung.

Wusstest du schon? Den Fragebogen kannst du ganz bequem mit WISO Steuer machen und digital abgeben. Du findest ihn in deinem Konto links unten unter dem Punkt Gewerbesteuer.

FAQ: Soll- und Ist-Besteuerung

Was ist der Unterschied zwischen Soll- und Ist-Besteuerung?

Wann kann ich zur Ist-Besteuerung wechseln?

Kann ich gleichzeitig die Soll- und Ist-Besteuerung haben?

Gehört die Vorsteuer zur Ist- oder Soll-Besteuerung?

Ein Abo – 5 Erklärungen abgeben

Mit einer Lizenz kannst du bis zu 5 Steuererklärungen pro Steuerjahr abgeben. Perfekt für Familien und Ehepaare.