Wer Geld spart und Kapitaleinkünfte hat, muss diese auch verteuern. Dafür wird der Steuererklärung das Formular für Einkünfte aus Kapitalerträgen (Anlage KAP) beigefügt.

Schnelleinstieg

Kurz & knapp

- Die Anlage KAP gehört zur Einkommensteuererklärung

- Im Formular dreht sich alles um deine Kapitaleinkünfte

- Jeder Ehepartner gibt eine eigene Anlage KAP ab

- Als Ausfüllhilfe nimmst du die Jahresbescheinigung deiner Bank

- WISO Steuer unterstützt dich bei der Eingabe deiner Kapitaleinkünfte

Anlage KAP – wer, wie, was und warum?

Die Anlage KAP ist ein Formular für die Steuererklärung. Hier werden Erträge aus angelegtem Kapital erfasst. In Deutschland werden fast alle Kapitalerträge mit 25 Prozent Kapitalertragsteuer (Abgeltungssteuer) zuzüglich 5,5 Prozent Solidaritätszuschlag versteuert. Gegebenenfalls kommt auch noch Kirchensteuer obendrauf.

Was sind Kapitalerträge?

Kapitalerträge sind Gewinne, die du mit Geldanlagen wie zum Beispiel Aktien oder ETFs machst. Dazu gehören zum Beispiel:

- Dividenden und ähnliche Erträge aus Aktien, wenn sich die auszahlende Stelle im Inland befindet

- Zinsen aus Guthaben und Einlagen, wenn sie bei einer inländischen Bank unterhalten werden

- Zinsen aus Bausparguthaben

- Zinsen aus verzinslichen Wertpapieren (Anleihen), wenn sich die auszahlende Stelle im Inland befindet

- Zinsen und Erträge aus Wandelanleihen und Gewinnobligationen, wenn sich die auszahlende Stelle im Inland befindet

- Erträge aus Lebensversicherungen, die nicht ermäßigt besteuert werden

- Gewinne aus einer unternehmerischen Beteiligung, wenn der Antrag auf Anwendungen des progressiven Steuersatzes nicht gestellt wurde

- Einnahmen aus einer stillen Beteiligung oder einem partiarischen Darlehen

- Gewinne aus der Veräußerung von Finanzinnovationen

- Gewinn aus Aktienveräußerungen, wenn die Aktien bei einem inländischen Kreditinstitut verwahrt oder verwaltet werden oder die Veräußerung von einem inländischen Kreditinstitut abgewickelt wurde

- Gewinne aus der Veräußerung von sonstigen Wertpapieren

- Stillhalterprämien bei Optionsgeschäften

Welche KAP Formulare gibt es?

- Verkürzte ursprüngliche Anlage KAP

- Neue Anlage KAP-INV für Fonds und ETFs

- Neue Anlage KAP-BET für Beteiligungen an einer Personengesellschaft

Ist die Anlage KAP Pflicht?

Nein. Wenn deine Erträge ausschließlich bei deutschen Anbietern liegen, benötigst du die Anlage KAP nicht. Es kann aber trotzdem sinnvoll sein, diese auszufüllen.

Pflicht wird die Anlage KAP, wenn du

- Kapitalerträge aus dem Ausland hast

- Zinsen aus Privatdarlehen hast

- Rückerstattungszinsen vom Finanzamt hast

- dem automatischen Abführen der Kirchensteuer widersprichst

Keine Pflicht, aber sinnvoll, wenn

- deine Bank einen Fehler in der Berechnung der Steuern gemacht hat

- dein persönlicher Steuersatz liegt unter 25 Prozent

- deine Einnahmen unter 1.000 Euro (bis 2022: 801 Euro) liegen, aber du bei deiner Bank keinen oder einen zu geringen Sparer-Pauschbetrag angegeben hast und dir so Steuern abgezogen wurden

Keine Pauschale vergessen!

Wo finde ich die Anlage KAP?

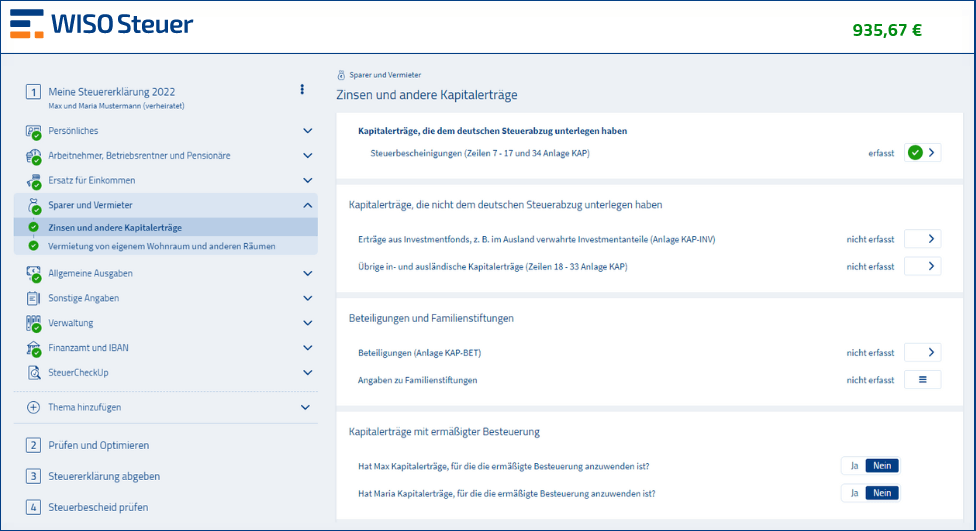

Die Anlage KAP findest du im Bereich Sparer und Vermieter > Zinsen und andere Kapitalerträge. Gegebenenfalls klickst du erst auf Thema hinzufügen.

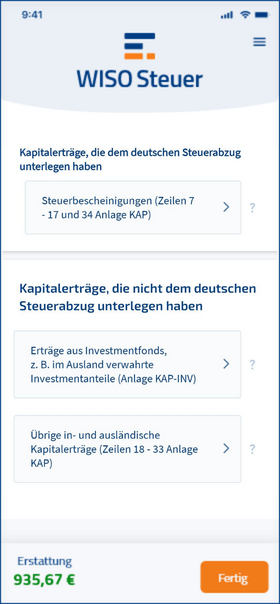

Die Anlage KAP findest du im Bereich Sparer und Vermieter > Zinsen und andere Kapitalerträge. Gegebenenfalls tippst du erst auf Themen hinzufügen.

Wo kann ich die Anlage KAP herunterladen?

Wir haben alle Formulare für deine Einkommen-, Gewerbe- und Umsatzsteuererklärung für dich gesammelt und zum Download bereitgestellt. Du findest sie hier:

Wie fülle ich Anlage KAP aus?

Am einfachsten geht das Ausfüllen mit WISO Steuer. Hier musst du dich nicht durch unverständliche Formulare quälen, sondern beantwortest ein paar Fragen und schon ist die Steuererklärung erledigt.

Allgemeine Angaben

Zeile 1 bis 3

Trage deine persönlichen Daten ein. Dazu gehören Name, Vorname und Steuernummer.

Anträge

Zeile 4

Günstigerprüfung für alle Kapitalerträge. Damit wird geprüft, ob es besser ist deine Einkünfte mit der Abgeltungssteuer oder deinem persönlichen Einkommensteuersatz zu berechnen.

Zeile 5

Überprüfung des Steuereinbehalts für bestimmte Kapitalerträge. Es geht darum, dass geprüft wird, ob du zu viel Abgeltungssteuer bezahlt hast. Zum Beispiel, weil der Sparer-Pauschbetrag nicht in voller Höhe bei der Bank genutzt wurde.

Zeile 6

Falls du Kirchensteuerpflichtig bist, muss diese auch auf Kapitalerträge gezahlt werden. Hast du Erträge erzielt, von denen Kapitalertragsteuer, aber keine Kirchensteuer einbehalten wurde, musst du dies hier bestätigen.

Kapitalerträge, die dem inländischen Steuerabzug unterlegen haben

Zeile 7 bis 11

Zum einen benötigt das Finanzamt die Gesamtsumme deiner Kapitalerträge. Zudem gibst du an, welchen Anteil folgende Einkünfte an der Gesamtsumme haben:

- Gewinne aus Aktienveräußerungen

- Einkünfte aus Stillhalterprämien

- Gewinne aus Termingeschäften

- Gewinne aus der Veräußerung bestandsgeschützter Alt-Anteile

- enthaltene Ersatzbemessungsgrundlage

Zeile 12 bis 15

In diesen Zeilen dreht sich alles um deine Verluste. Dazu gehören:

- Verluste aus dem Verkauf von Aktien

- Verluste aus Termingeschäften

- Verluste aus dem Wertverlust von Wirtschaftsgütern (ganz oder teilweise)

- sonstige Verluste

Sparer-Pauschbetrag

Zeile 16 bis 17

Es stehen dir pro Jahr insgesamt 1.000 Euro und 2.000 Euro wenn du verheiratet bist zu (bis 2022: 801 Euro bzw. 1.602 Euro). In dieser Höhe musst du auf deine Kapitalerträge keine Steuern zahlen. Alles darüber hinaus wird versteuert. Gib an, welchen Anteil des Sparer-Pauschbetrags du nutzt:

- für Kapitalerträge, die in der Anlage KAP stehen

- für Kapitalerträge, die du nicht in der Anlage KAP eingetragen hast

Kapitalerträge, die nicht dem inländischen Steuerabzug unterlegen haben

Zeile 18 bis 19

Du hattest Kapitalerträge, für die aber keine Abgeltungsteuer einbehalten wurde? Dann gehören sie in Zeile 18 oder 19. Das kommt darauf an, ob es inländische oder ausländische Kapitalerträge sind.

Zeile 20 bis 21

Falls in deinen inländischen oder ausländischen Kapitalerträgen Gewinne aus Aktienveräußerungen, Einkünfte aus Stillhalterprämien oder Gewinne aus Termingeschäften stecken, gibst du den Anteil in Teile 20 und 21 an.

Zeile 22 bis 25

Du hattest Verluste? Dann gehören sie hier rein. Zwischen diesen Verlusten unterscheidet das Finanzamt:

- Verluste aus dem Verkauf von Aktien

- Verluste aus Termingeschäften

- Verluste aus dem Wertverlust von Wirtschaftsgütern (ganz oder teilweise)

- sonstige Verluste

Zeile 26

Zinsen, die vom Finanzamt für Steuererstattungen gezahlt wurden.

Kapitalerträge, die der tariflichen Einkommensteuer unterliegen

Was ist der Einkommensteuertarif? Das ist eine Berechnungsformel für die Höhe deiner Einkommensteuer. Je mehr du verdienst, desto mehr Steuern zahlst du. Normalerweise gibt es bei Kapitalerträgen einen pauschalen Steuersatz (Abgeltungssteuer). Jetzt geht es aber um jene, bei denen der persönliche Steuersatz zum Einsatz kommt.

Zeile 27 bis 27a

Hinzurechnungsbetrag nach § 10 Außensteuergesetz (AStG).

Zeile 28 bis 29

Hier geht es um Einkünfte und Gewinne aus der Veräußerung oder Einlösung von:

- sonstigen Kapitalforderungen jeder Art

- stillen Gesellschaften

- partiarischen Darlehen

Zeile 30

Kapitalerträge aus bestimmten Lebensversicherungen. Zur Hälfte steuerfrei sind Kapitalerträge, wenn folgende Voraussetzungen erfüllt sind:

- Versicherungsverträge wurden nach dem 31. Dezember 2004 abgeschlossen

- Leistungen wurden nach Vollendung des 60. Lebensjahres ausgezahlt

- Leistungen wurden nach Ablauf von 12 Jahren seit Vertragsabschluss ausgezahlt

Zeile 31 bis 32b

Diese Zeilen sind nur relevant, wenn du eine unternehmerische Beteiligung an einer Kapitalgesellschaft hast. Das Finanzamt braucht Informationen zu deinen Einkünften und zu der Beantragung beziehungsweise dem Widerruf der tariflichen Einkommensteuer.

Zeile 33

Bezüge und Einnahmen nach § 32d Abs. 2 Nr. 4 EStG (Einkommensteuergesetz).

Zeile 34

Hier setzt du ein Kreuz, wenn du Einkünfte aus Spezial-Investmentanteilen hast. In einer Aufstellung zeigst du dem Finanzamt dann, welche das genau sind.

Kapitalerträge, für die die ermäßigte Besteuerung nach § 34 Abs. 1 EStG anzuwenden ist

Zeile 35 bis 36

Hast du außerordentliche Einkünfte gehabt? Dann kann dafür eine ermäßigte Besteuerung infrage kommen.

Steuerabzugsbeträge zu Erträgen in den Zeilen 7 bis 25 und zu Investmenterträgen

Zeile 37 bis 42

Trage die von der Bank einbehaltenen Steuern für deine Kapitalerträge ein. Grundlage ist die jährliche Bescheinigung, die du vom jeweiligen Kreditinstitut bekommst. Bei Kapitalerträgen gibt es diese Steuern:

- Kapitalertragssteuer

- Solidaritätszuschlag

- Kirchensteuer

- angerechnete und noch nicht angerechnete ausländische Steuern

- Fiktive ausländische Quellsteuer

- Anzurechnende Steuern zu Erträgen in den Zeilen 28 bis 34 sowie aus anderen Einkunftsarten

Zeile 43 bis 45

Die Steuern, die bereits einbehalten wurden trägst du hier ein. Diese Zeilen beziehen sich auf Kapitaleinkünfte, für die nicht die Abgeltungsteuer sondern dein persönlicher Steuersatz gilt (Zeilen 28 bis 34).

Beschränkung der Anrechenbarkeit der Kapitalertragssteuer nach § 36a EStG und/oder § 31 Abs. 3 InvStG

Zeile 46

Hier setzt du nur ein Kreuz, wenn die Kapitalertragssteuer nicht in vollem Maß angerechnet werden kann. Die Beschränkungen sind in § 36a EStG und § 31 Abs. 3 InvStG (Investmentsteuergesetz) festgelegt.

Kürzungsbetrag bei Beteiligung an ausländischer Gesellschaft nach § 11 AStG

Zeile 47 bis 48

Bist du an einer ausländischen Gesellschaft beteiligt und dafür gelten Hinzurechnungsbeträge, dann kannst du den Kürzungsbetrag nach § 11 AStG nutzen. So wird die Steuer, die von der ausländischen Bank einbehalten wurde, auch in Deutschland angerechnet.

Familienstiftungen nach § 15 AStG

Zeile 49 bis 52

Einkünfte aus einer ausländischen Familienstiftung gehören in diese Zeilen. Ebenso kannst du bereits gezahlte ausländische Steuern anrechnen lassen.

Steuerstundungsmodelle

Zeile 53

Wenn du Steuerschulden aus Kapitalerträgen hast, für die du eine Stundung beantragt hast, kannst du sie an dieser Stelle eintragen. So werden sie mit der neuen Steuererklärung verrechnet.

FAQ: Anlage KAP

Werden Kapitalerträge automatisch an das Finanzamt gemeldet?

Was gehört in die Anlage KAP?

Wann müssen Kapitalerträge nicht versteuert werden?

Wie bekomme ich zu viel gezahlte Kapitalertragssteuer zurück?

Was ist die Günstigerprüfung?

Bankkonto verbinden und keine Ausgabe mehr vergessen

Quelle: BMF