Wer seine Wohnung nutzt, um dort zu arbeiten, profitiert steuerlich von der Homeoffice-Pauschale. Noch mehr absetzen kann man mit einem Arbeitszimmer. Doch dafür müssen einige strenge Voraussetzungen erfüllt werden. Wir zeigen, worauf es ankommt.

Schnelleinstieg

- Kurz & knapp

- Homeoffice-Pauschale: Davon profitieren alle

- Homeoffice-Pauschale 2023: Mehr Geld für dich

- Arbeitszimmer absetzen: Noch mehr sparen als mit der Pauschale

- Bis 2022: Arbeitszimmer absetzen mit anderen Regeln

- Wie trage ich die Homeoffice-Pauschale oder ein Arbeitszimmer in die Steuererklärung ein?

- FAQ: Homeoffice & Arbeitszimmer

Kurz & knapp

- Die Homeoffice-Pauschale bekommst du für jeden Tag, an dem du tatsächlich von zu Hause gearbeitet hast

- Ab 2023 beträgt sie 6 Euro am Tag und höchstens 1.260 Euro im Jahr

- Dein Arbeitsplatz zu Hause muss keine besonderen Voraussetzungen erfüllen

- Die Kosten für ein Arbeitszimmer zählen hingegen nur, wenn du die Bedingungen erfüllst

Homeoffice-Pauschale: Davon profitieren alle

Insbesondere in klassischen Bürojobs können viele Tätigkeiten in der Wohnung statt beim Arbeitgeber erledigt werden. Wenn du von zu Hause arbeitest, profitierst du steuerlich von der Homeoffice-Pauschale (Tagespauschale). Für jeden Tag kannst du 6 Euro als Werbungskosten absetzen.

Arbeitnehmer müssen wissen, dass die Homeoffice-Pauschale bei der sogenannten Werbungskostenpauschale (Arbeitnehmer-Pauschbetrag) von 1.230 Euro angerechnet wird. Liegst du mit deinen gesamten Ausgaben für den Job darunter, sind sie mit dem Arbeitnehmer-Pauschbetrag aus Sicht des Finanzamts beglichen. Sobald du aber über diese Pauschale kommst, zahlt sich jeder zusätzliche Euro bei der Steuer aus.

Die Homeoffice-Pauschale können prinzipiell alle, die von zu Hause arbeiten, bekommen – auch Selbstständige, Gewerbetreibende, Vermieter oder Studenten. Abgerechnet werden die tatsächlichen Arbeitstage im Homeoffice.

Welche Voraussetzungen gibt es für die Homeoffice-Pauschale?

Die Homeoffice-Pauschale steht jedem zu, der die Arbeit von zu Hause erledigt. An den Arbeitsplatz selbst knüpft das Finanzamt keine strengen Vorgaben. Ob du deine Arbeit am Küchentisch, auf der Couch, an einer Arbeitsecke oder auf der Terrasse erledigst – du kannst die Pauschale für bis zu 210 Tage im Jahr absetzen.

Es spielt keine Rolle, ob du freiwillig oder verpflichtend im Homeoffice arbeitest.

Welche Nachweise brauche ich?

Grundsätzlich brauchst du keine Nachweise einreichen, um von der Pauschale zu profitieren. Doch auch hier gilt: Wenn das Finanzamt einen Nachweis fordert, musst du das Arbeiten im Homeoffice glaubhaft machen. Dafür hast du beispielsweise folgende Möglichkeiten:

- Du notierst in einem Kalender, an welchen Tagen du im Homeoffice gearbeitet hast und wann du zum Arbeitgeber ins Büro gefahren bist.

- Du lässt dir vom Arbeitgeber bestätigen, an wie vielen Tagen du im Homeoffice gearbeitet hast.

Homeoffice-Pauschale oder Fahrtkosten?

An Tagen, an denen du zu deiner Tätigkeitsstätte gefahren bist, kannst du die Pendlerpauschale für deine Fahrtkosten absetzen. Tätigkeitsstätte ist derjenige Ort, an dem du üblicherweise arbeitest.

Wenn du zum Beispiel einen halben Tag im Homeoffice gearbeitet hast und für ein Meeting ins Büro gefahren bist, ist an solchen Tagen der Abzug der Homeoffice-Pauschale von 6 Euro nicht möglich. Absetzbar ist an diesem Tag nur die Entfernungspauschale. Es gilt also grundsätzlich das Prinzip: entweder Homeoffice-Pauschale oder Fahrtkosten.

Ausnahme für Lehrer und Außendienstler

Ab 2023 gibt es jedoch eine Ausnahme, für diejenigen, die für bestimmte Tätigkeiten beim Arbeitgeber dauerhaft keinen eigenen Arbeitsplatz haben. Das gilt zum Beispiel für Lehrer oder viele Außendienstler.

Beispiele: Homeoffice-Pauschale und Fahrtkosten bei Lehrern und Außendienstlern

Zusätzlich erhält sie Steuervorteile durch weitere Ausgaben wie Arbeitsmittel, Fahrtkosten und weitere. Um die absetzbaren Kosten zu ermitteln, notiert sich Stefanie jeden Tag, wann sie wo und wie lange gearbeitet hat.

Stefanies erste kurze Arbeitswoche im Jahr 2023 sah beispielsweise wie folgt aus:

07:30 Uhr bis 14.30 Uhr: Schule

15 Uhr bis 17 Uhr: Nacharbeiten im Homeoffice

Sie kann für diesen Arbeitstag für die Fahrt in die Schule die Pendlerpauschale und zusätzlich 6 Euro Homeoffice-Pauschale absetzen.

07:30 Uhr bis 12 Uhr: Schule

12:30 Uhr bis 17:30 Uhr: Homeoffice

Sie kann für diesen Arbeitstag die Pendlerpauschale zur Schule sowie die Homeoffice-Pauschale von 6 Euro steuerlich berücksichtigen.

07.30 Uhr bis 14 Uhr: Schule

Sie kann für diesen Arbeitstag die Pendlerpauschale zur Schule abziehen.

08.00 Uhr bis 13 Uhr: Homeoffice

→ Sie kann für den Tag 6 Euro Homeoffice-Pauschale absetzen.

Der Abzug der Homeoffice-Pauschale und der Entfernungspauschale an einem Mischarbeitstag ist möglich, weil Stefanie dauerhaft kein anderer Arbeitsplatz zur Verfügung steht. Also auch dann, wenn der zeitliche Anteil im Homeoffice kürzer ist als die Zeit in der Schule.

Auch wenn Stefanie ein eigenes Arbeitszimmer zuhause hat, gilt für Sie ab 2023 nur noch die Tagespauschale. Der Grund: Die bisherige Regelung für den begrenzten Abzug eines Arbeitszimmers bis zu 1.250 Euro pro Jahr ist weggefallen. Stattdessen gilt die Tagespauschale bis zu 1.260 Euro im Jahr.

Auch Martin profitiert von zwei Pauschalen: Als Außendienstler kann er sowohl die Homeoffice-Pauschale als auch Reisekosten absetzen, wenn er zum Beispiel an einem Tag zunächst einen Gesprächstermin im Homeoffice vorbereitet und danach einen Kunden besucht hat.

Grundsätzlich gilt: Die Tagespauschale können Sie an den Tagen absetzen, an denen Sie überwiegend im Homeoffice gearbeitet haben und nicht zum Arbeitsplatz gefahren sind.

Beispiel: Ein Außendienstmitarbeiter kann freitags einen Arbeitsplatz in einem Gemeinschaftsbüro des Arbeitgebers nutzen, um Verwaltungsarbeiten zu erledigen. Daher steht ihm in diesem Fall ein anderer Arbeitsplatz zur Verfügung. Wenn er freitags ins Büro fährt, kann er nur die Entfernungspauschale absetzen. Wenn er am Donnerstag 5 Stunden im Homeoffice gearbeitet hat und die restlichen 3 Stunden des Arbeitstags wegen eines Kundenbesuchs unterwegs war, kann er die Tagespauschale und die Reisekosten absetzen. Denn er war an diesem Tag überwiegend von zuhause tätig.

In solchen Fällen ist eine Zeiterfassung sehr wichtig. Sie sollten einen Kalender führen, in dem Sie Ihre Homeoffice-Tage, Fahrten zur Arbeit und Dienstfahrten dokumentieren.

Homeoffice-Pauschale 2023: Mehr Geld für dich

Im Jahr 2020 wurde die Homeoffice-Pauschale eingeführt. Bis zur Steuererklärung 2022 kannst du an bis zu 120 Tagen 5 Euro pro Tag ansetzen. Damit war sie auf 600 Euro im Jahr begrenzt.

Seit 2023 beträgt die Tagespauschale 6 Euro und kann für höchstens 210 Homeoffice-Tage angesetzt werden. Der Höchstbetrag liegt nunmehr bei 1.260 Euro. Dieser gilt für alle Tätigkeiten innerhalb eines Jahres.

Beispiel: Homeoffice-Pauschale absetzen

Wie lange bekomme ich die Pauschale?

Die Homeoffice-Pauschale ist während der Corona-Pandemie zunächst befristet eingeführt worden. Mittlerweile wurde der Abzug als Tagespauschale entfristet.

Auch die gesetzlichen Bestimmungen zum Arbeitszimmer wurden ab 2023 geändert. Du kannst also davon ausgehen, dass du dauerhaft mit Steuervorteilen für die Arbeit von zu Hause rechnen kannst.

Arbeitszimmer absetzen: Noch mehr sparen als mit der Pauschale

Der große Vorteil der Homeoffice-Pauschale ist, dass du sie einfach bekommen kannst. Strenge Kriterien gelten hingegen für das häusliche Arbeitszimmer.

Dafür kannst du aber bei einem anerkannten Arbeitszimmer deine gesamten tatsächlichen Kosten absetzen. Folglich kann deine Steuererstattung deutlich höher ausfallen als mit der begrenzten Homeoffice-Pauschale.

Welche Kosten rund ums Arbeitszimmer kann ich absetzen?

Die Kosten, die speziell fürs Arbeitszimmer anfallen, kannst du komplett absetzen. Die meisten Aufwendungen betreffen jedoch das gesamte Haus oder die Wohnung. Die absetzbaren Kosten können dann flächenanteilig auf das Arbeitszimmer aufgeteilt werden. Dazu berechnest du den Arbeitszimmeranteil, indem du in WISO Steuer die Gesamtwohnfläche und die Quadratmeterzahl für dein Arbeitszimmer einträgst.

Mit dem so ermittelten Anteil können dann deine Kosten dem Arbeitszimmer zugeordnet werden.

Zu den typischen absetzbaren Kosten zählen zum Beispiel:

Größe des Arbeitszimmers

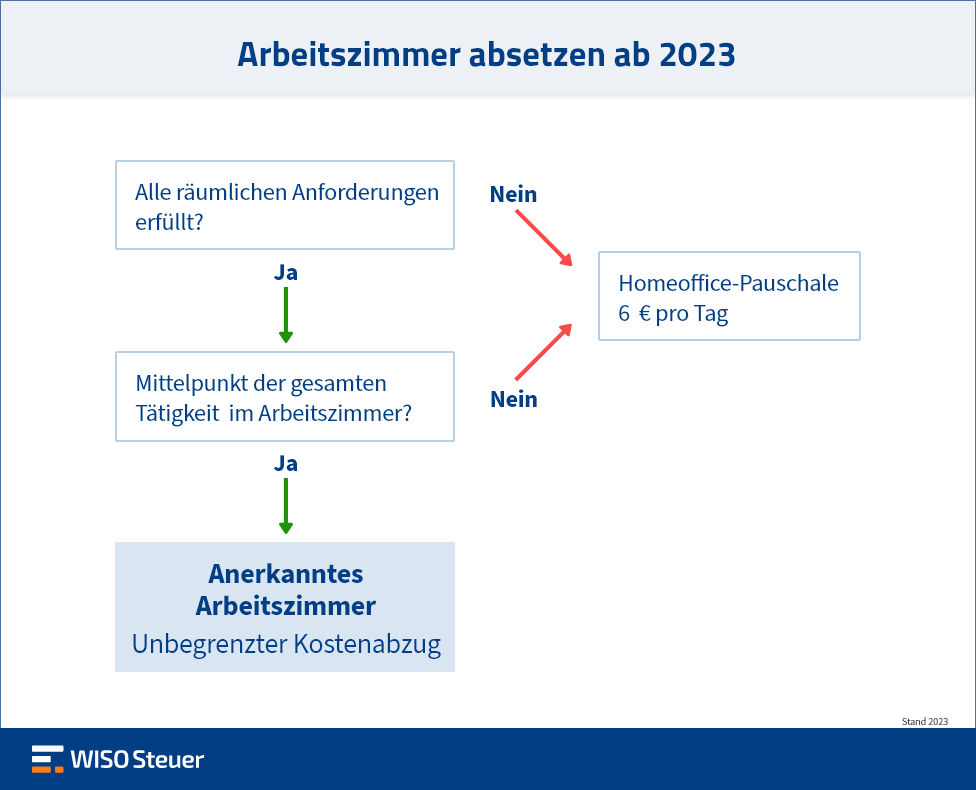

Diese Regeln gelten ab 2023

Ab 2023 ändern sich die steuerrechtlichen Bedingungen beim Arbeitszimmer. Ein Arbeitszimmer absetzen kannst du nur noch, wenn es den Mittelpunkt deiner beruflichen Tätigkeit darstellt.

Dann hast du 2 Möglichkeiten:

- Du ermittelst die tatsächlichen Kosten für dein Arbeitszimmer.

- Du setzt die Jahrespauschale von 1.260 Euro an.

Allerdings musst du die Jahrespauschale für die Monate kürzen, in denen du die Voraussetzungen nicht erfüllst. Insofern gibt es eine monatliche Pauschale von 105 Euro.

2 Personen, 1 Arbeitszimmer

Welche Voraussetzungen gibt es, um das Arbeitszimmer abzusetzen?

Nur wenn du alle folgenden Voraussetzungen erfüllst, liegt bei dir ein steuerlich anerkanntes Arbeitszimmer vor. Fehlt nur eine hast du kein Arbeitszimmer, kannst aber für jeden Arbeitstag die Homeoffice-Pauschale ansetzen.

Voraussetzung 1: Das Arbeitszimmer ist Mittelpunkt deiner Arbeit

Du kannst ein Arbeitszimmer absetzen, wenn du dort den Mittelpunkt deiner gesamten beruflichen Tätigkeit ausübst. Entscheidend ist, dass du dort den inhaltlichen Schwerpunkt sämtlicher Tätigkeiten hast. Die Arbeiten im Arbeitszimmer für den ausgeübten Beruf müssen so maßgeblich sein, dass sie diesen prägen.

In der Praxis trifft das vor allem bei Selbstständigen und Arbeitnehmern zu, die überwiegend von zuhause arbeiten.

Hast du eine 5-Tage-Arbeitswoche und verbringst mindestens 3 Tage in deinem Arbeitszimmer, dann spricht das dafür, dass dort der Mittelpunkt ist.

Bei einem Lehrer ist die Schule der Mittelpunkt seiner beruflichen Tätigkeit. Ihm steht dort kein anderer Arbeitsplatz für Korrekturen und weitere Aufgaben zur Verfügung. Dafür nutzt er einen Raum in seiner Wohnung. Dieser wird aber nicht als Arbeitszimmer anerkannt. Absetzen kann er dafür aber die Homeoffice-Pauschale bis zu 1.260 Euro.

Voraussetzung 2: Das Arbeitszimmer ist ein eigener Raum

Bei deinem Arbeitszimmer muss es sich um einen abgegrenzten, eigenen Raum in deiner Wohnung handeln – also kein Durchgangszimmer und keine bloße Arbeitsecke. Das Arbeitszimmer kann sich auch im Keller, auf dem Dachboden oder im Anbau befinden.

Falls du ein Arbeitszimmer außerhalb deines privaten Wohnbereichs (häusliche Sphäre) anmietest, handelt es sich um ein außerhäusliches Arbeitszimmer. Hierfür sind ebenfalls die kompletten Kosten abzugsfähig.

Voraussetzung 3: Das Arbeitszimmer ist büromäßig eingerichtet

Die Ausstattung des Arbeitszimmers muss grundsätzlich büromäßig sein, üblicherweise also mit Schreibtisch, Bürostuhl, Regalen, Computer und PC-Bildschirm.

Nichts verloren haben darin Gästebett, Bügelbrett, Fernseher, Sport- und Haushaltsgeräte. Der Raum soll so eingerichtet sein, dass er nur beruflich genutzte Gegenstände enthält.

Es gibt natürlich Berufe, in denen das Arbeitszimmer nicht büromäßig ausgestattet sein muss. So entschied der Bundesfinanzhof, dass ein Klavierstudio mit Konzertflügel, Stühlen sowie Schränken, in denen Bücher und Noten verwahrt werden, bei einem Klavierlehrer und Konzertpianisten als Arbeitszimmer gelten kann (VIII R 8/13).

Voraussetzung 4: Mindestens zu 90 Prozent beruflich genutzt

Das Finanzamt gestattet nur eine geringfügige private Nutzung des Arbeitszimmers – weniger als 10 Prozent.

Zusätzlich Schreibtisch, PC & Co. absetzen

Bis 2022: Arbeitszimmer absetzen mit anderen Regeln

Bis einschließlich der Steuererklärung 2022 gab es 2 Möglichkeiten, Kosten für ein häusliches Arbeitszimmer abzusetzen:

- Die vollständigen Kosten, wenn das Arbeitszimmer den Mittelpunkt der beruflichen Tätigkeit darstellt.

- Höchstens 1.250 Euro, wenn dir kein anderer Arbeitsplatz zur Verfügung stand. Hierfür sind die tatsächlichen Kosten zu ermitteln.

Der zweite Arbeitszimmer-Fall ist ab 2023 gestrichen worden. Stattdessen kannst du nur noch die Homeoffice-Pauschale bekommen, jetzt bis zu 1.260 Euro.

Die Arbeitszimmer-Jahrespauschale von 1.260 Euro gilt ab 2023.

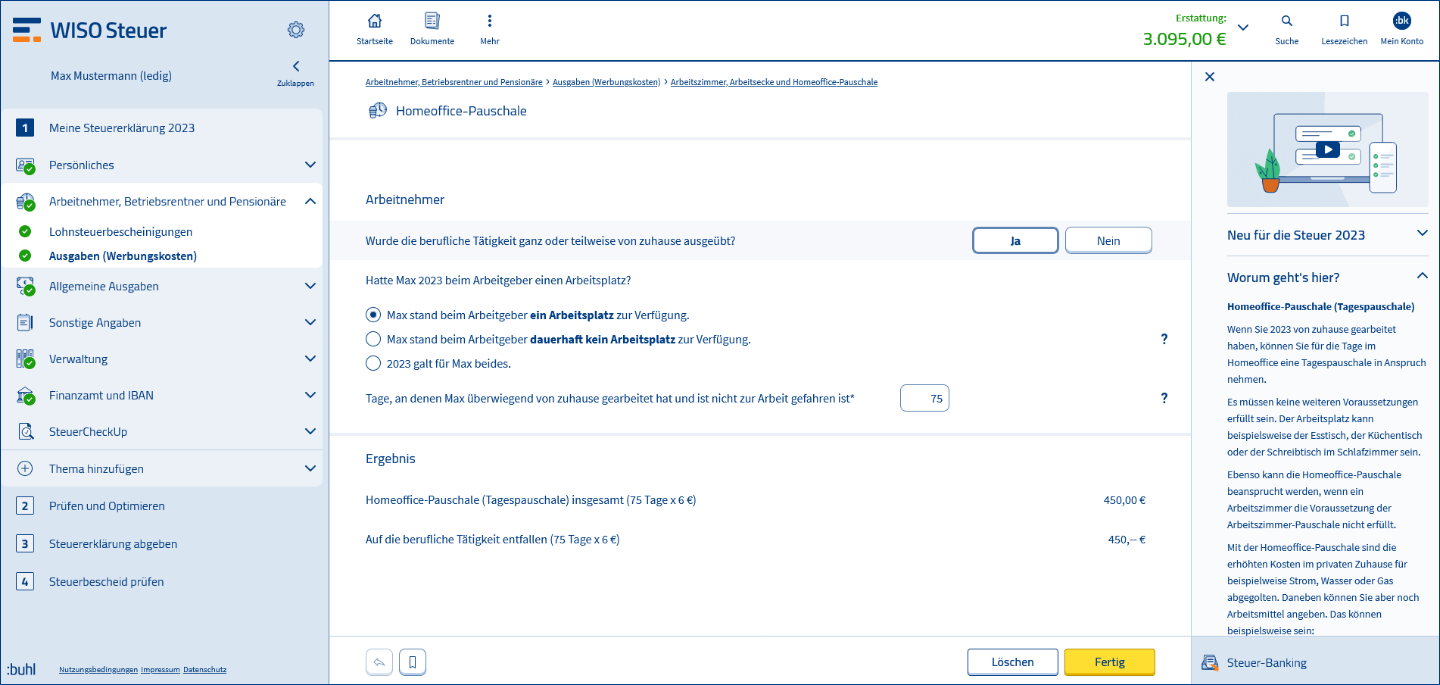

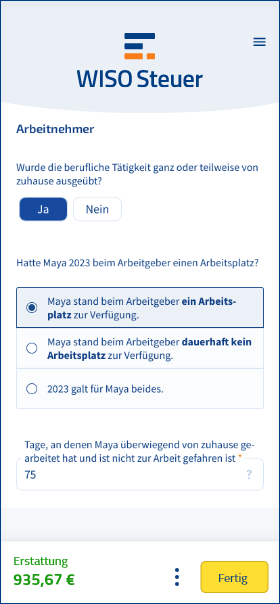

Wie trage ich die Homeoffice-Pauschale oder ein Arbeitszimmer in die Steuererklärung ein?

Mit WISO Steuer musst du dir keine Gedanken mehr um Formulare oder Berechnungen machen. Mit wenigen Klicks und Angaben hast du alles eingetragen.

Die Homeoffice-Pauschale oder ein Arbeitszimmer trägst du in deiner Steuererklärung ein unter: Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Arbeitszimmer, Arbeitsecke und Homeoffice-Pauschale.

Die Homeoffice-Pauschale oder ein Arbeitszimmer trägst du in deiner Steuererklärung ein unter: Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Arbeitszimmer, Arbeitsecke und Homeoffice-Pauschale.

FAQ: Homeoffice & Arbeitszimmer

Wie berechne ich die Homeoffice-Pauschale?

Wie bekomme ich die Homeoffice-Pauschale?

Kann ich Homeoffice-Pauschale und Pendlerpauschale gleichzeitig absetzen?

Eine Ausnahme gibt es ab 2023 etwa für Lehrer und Außendienstler, wenn sie für bestimmte Tätigkeiten keinen anderen Arbeitsplatz haben. Für denselben Arbeitstag kann dann sowohl die Homeoffice-Pauschale als auch die Pendlerpauschale beziehungsweise Reisekosten abgesetzt werden.

Was ist der Unterschied zwischen Homeoffice-Pauschale und häuslichem Arbeitszimmer?

Kann ich Homeoffice-Pauschale und Arbeitszimmer gleichzeitig absetzen?

Wann kann ich mein Arbeitszimmer voll absetzen?

- es muss den Mittelpunkt der beruflichen Tätigkeit darstellen

- es darf kein Durchgangszimmer oder nur eine Arbeitsecke sein, sondern ein eigener, abschließbarer Raum

- es muss grundsätzlich büromäßig ausgestattet sein

- es darf höchstens zu 10 Prozent privat genutzt werden

Was passiert mit Zuschüssen des Arbeitgebers zum Arbeitszimmer?

Stellt dein Arbeitgeber ein Arbeitsmittel wie beispielsweise einen Laptop, ist das steuerfrei. Du kannst es nicht in der Steuererklärung angeben.

Praktisch: WISO Steuer übernimmt die Angaben deines Arbeitgebers ganz automatisch aus deiner Lohnsteuerbescheinigung und setzt diese an die richtige Stelle in deiner Steuererklärung.

Was ist, wenn ich ein externes Arbeitszimmer anmiete?

Was ist, wenn mein Arbeitgeber ein Arbeitszimmer von mir anmietet?

Die Finanzverwaltung erkennt solche Mietverhältnisse allerdings nur an, wenn

- für dich im Unternehmen kein geeignetes Büro vorhanden ist. Zudem sollte dein Chef versucht haben, ein Büro von fremden Dritten anzumieten;

- dein Arbeitgeber für andere Arbeitnehmer bei fremden Dritten Räume angemietet hat, weil deren Wohnungen keinen Platz zum Arbeiten von zu Hause bieten;

- eine ausdrückliche, schriftliche Vereinbarung über die Bedingungen der Nutzung abgeschlossen wurde.

Was gilt für Lehrer beim häuslichen Arbeitszimmer?

Ab 2023 entfällt der Abzug eines Arbeitszimmers. Dafür können Lehrer jedoch bis zu 1.260 Euro als Homeoffice-Pauschale absetzen. An Tagen, an denen sie sowohl in der Schule als auch zu Hause arbeiten, können sie sowohl die Tagespauschale als auch die Entfernungspauschale ansetzen.

Was gilt für Außendienst-Mitarbeiter beim häuslichen Arbeitszimmer?

Können Rentner und Pensionäre ein Arbeitszimmer absetzen?

Ist die Klimaanlage im Arbeitszimmer steuerlich absetzbar?

Übrigens: Im noch nicht verabschiedeten Wachstumschancengesetz ist für sogenannte geringwertige Wirtschaftsgüter (GWG) ab 2024 eine Erhöhung auf 1.000 Euro netto geplant.

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.