Bei der Steuererklärung gibt es 2 Möglichkeiten: Entweder man gibt sie einzeln oder zusammen ab. Während bei ledigen Personen die Wahl offensichtlich erscheinen mag, stehen vor allem Ehepaare, Partner in einer eingetragenen Lebenspartnerschaft und andere vor der großen Frage: Einzelveranlagung oder Zusammenveranlagung?

Schnelleinstieg

Kurz & knapp

- Es gibt 2 Veranlagungsarten: die Einzel- und Zusammenveranlagung

- Ehepartner und eingetragene Lebenspartner haben das Wahlrecht

- Meistens hat die Zusammenveranlagung steuerliche Vorteile

- Mit WISO Steuer triffst du immer die richtige Wahl: Das Programm prüft, was für dich günstiger ist

Welche Veranlagungsarten gibt es?

Bei der Veranlagung zur Steuererklärung sind 2 Arten möglich:

- Einzelveranlagung: Darunter fallen alle Ledigen, geschiedene Ehepaare und Ehepartner, die das gesamte Jahr getrennt voneinander gelebt haben.

- Zusammenveranlagung: Ehepaare und eingetragene Lebenspartner können eine gemeinsame Steuererklärung abgeben.

- Wahlrecht: Ehepaare und eingetragene Lebenspartner können jedes Jahr neu zwischen Einzel- und Zusammenveranlagung wählen.

Einzelveranlagung

Bei der Einzelveranlagung wird die Steuer nach dem sogenannten Grundtarif berechnet. Der Steuertarif ist im Einkommensteuergesetz (EStG) festgelegt. Die Höhe der Steuer richtet sich dabei nach deinem Einkommen, ob du Kinder hast und weiteren Faktoren. In diesem Fall werden dir alle Einkünfte zugeordnet, die du selbst eingenommen hast. Alle Ausgaben (wie zum Beispiel Versicherungsbeiträge, Handwerkerrechnungen, Schuldgeld für die Kinder) werden bei dir abgezogen, wenn du sie auch wirklich selbst gezahlt hast.

Bist du verheiratet und das die Einzelveranlagung gewählt, aber dein Ehepartner hat die Handwerkerrechnung bezahlt, wird sie bei deiner Steuererklärung also nicht mit verrechnet.

Zusammenveranlagung

Bei der Zusammenveranlagung wird die Steuer nach dem sogenannten Splittingtarif berechnet. Das Einkommen von dir und deinem Ehepartner wird zusammengerechnet. Dann wird die Steuer für die Hälfte des gemeinsamen Einkommens anhand der Grundtabelle berechnet und die Steuer anschließend verdoppelt.

Weniger Steuern zahlen

Ledige

Wenn du ledig bist, hast du keine Wahlmöglichkeit. Bei dir nimmt das Finanzamt immer eine Einzelveranlagung vor. Dabei wird automatisch der Grundtarif angewendet. Hat dein minderjähriges Kind eigenes Einkommen (zum Beispiel Kapitaleinkünfte oder geerbte vermietete Immobilien)? Dann gilt auch hier die Einzelveranlagung (außer dein Kind ist bereits verheiratet).

Verheiratete und eingetragene Lebenspartner

Wenn von Ehepaaren oder Ehepartnern die Rede ist, so gilt das entsprechend auch für eingetragene Lebenspartner. Und was für Verheiratete, Geschiedene und Verwitwete gilt, gilt entsprechend auch bei Eintragung bzw. Aufhebung einer Lebenspartnerschaft oder dauerndem Getrenntleben der Lebenspartner.

Wenn du verheiratet bist, kannst du zwischen der Zusammen- und Einzelveranlagung wählen. Du darfst dich zusammen mit deinem Ehepartner jedes Jahr wieder neu für eine der beiden Veranlagungsarten entscheiden. Habt ihr in diesem Jahr die Einzelveranlagung genutzt, könnt ihr nächstes Jahr trotzdem die Zusammenveranlagung wählen.

Manchmal kann es günstiger sein, wenn jeder eine einzelne Steuererklärung abgibt. WISO Steuer rechnet dir aber immer automatisch aus, was für dich in dem aktuellen Steuerjahr besser ist und erstellt bei Bedarf auch automatisch 2 Steuererklärungen.

Im Steuerjahr getrennt?

Gleichzeitig gilt aber auch automatischdie Einzelveranlagung, sobald einer der Ehepartner dies dem Finanzamt cmitteilt oder eine eigene Einzel-Steuererklärung abgibt.

Dauerhaft getrennte Ehepartner

Leben dein Ehepartner und du das gesamte Jahr dauernd getrennt, werdet ihr wie Ledige behandelt. Jeder von euch muss also seine eigene Steuererklärung abgeben.

Was genau versteht man unter dauernd getrennt lebend?

Es bedeutet, dass du und dein Ehepartner kein gemeinsames Leben mehr führt. Dafür muss nicht zwingend einer von euch aus der Wohnung ausziehen. Als dauernd getrennt giltst du auch, wenn du mit deinem Ehepartner in derselben Wohnung lebst, aber du zum Beispieldie Lebensmittel nur für dich selbst einkaufst.

Eine dauernde Trennung liegt nicht vor, wenn ihr nur vorübergehend nicht zusammenlebt. Beispielsweise bist du wegen einer auswärtigen beruflichen Tätigkeit oder einem längeren Krankenhausaufenthalt räumlich und zeitlich von deinem Ehepartner getrennt. Trotzdem führt ihr regelmäßig Telefonate oder besucht euch gegenseitig um eure eheliche Gemeinschaft weiterzuführen.

Zusammenveranlagung trotz Trennung

Voraussetzungen für die Zusammenveranlagung

Voraussetzung für eine Zusammenveranlagung ist, dass die Ehepartner nicht dauernd getrennt leben und in Deutschland unbeschränkt steuerpflichtig sind. Eine Sonderregelung gilt jedoch für Staatsangehörige eines Mitgliedstaats der Europäischen Union (EU) oder eines Staates, der unter das Abkommen über den Europäischen Wirtschaftsraum (EWR) fällt. Ist der Wohnsitz einer Person im EU oder EWR-Ausland, kann die Zusammenveranlagung gewählt werden, wenn:

- die Einkünfte beider Ehepartner zusammen mindestens zu 90 Prozent der deutschen Einkommensteuer unterliegen

- oder die Einkünfte aus dem Ausland, die den Grundfreibetrag im Kalenderjahr nicht übersteigen

Du musst von deiner zuständigen ausländischen Steuerbehörde eine entsprechende Bescheinigung anfragen und bei dem deutschen Finanzamt als Nachweis vorlegen.

Unbeschränkte Steuerpflicht bestimmen

Voraussetzungen für die Einzelveranlagung

Wie auch bei der Zusammenveranlagung wird bei der Einzelveranlagung vorausgesetzt, dass die Eheleute in Deutschland unbeschränkt steuerpflichtig sind. Du kannst diese Veranlagungsart aber auch nutzen, wenn du von deinem (ehemaligen) Ehepartner dauernd getrennt lebst oder geschieden bist.

Abgabe der Steuererklärung bei Einzelveranlagung

Aufteilung der Ausgaben

Normalerweise werden Sonderausgaben und außergewöhnliche Belastungen (zum Beispiel Versicherungsbeiträge, Kindergartenkosten, Arzt- und Medikamentenrechnungen) der Person zugeordnet, die die Kosten tatsächlich bezahlt hat. Es ist aber auch möglich diese Ausgaben jedem Ehepartner hälftig anzurechnen. Das nennt man hälftige Aufteilung. Wichtig ist, dass beide Ehepartner der hälftigen Aufteilung zustimmen. Das gibt man in der Steuererklärung entsprechend an.

Die zumutbare Belastung, die das Finanzamt automatisch bei den allgemeinen außergewöhnlichen Belastungen (zum Beispiel Krankheitskosten) von deinen angegebenen Kosten abzieht, berechnet sich vom individuellen Gesamtbetrag deiner Einkünfte, deinem Familienstand und Anzahl der Kinder.

Neue Steuernummer

Bei der Abgabe der Steuererklärung ist zu beachten, dass für deinen (Ex-)Ehepartner und dich eine eigene Steuererklärung an das Finanzamt übermittelt wird und jeder die eigene Steuererklärung unterschreiben muss. Aus organisatorischen Gründen erhält jeder von euch eine eigene Steuernummer und auch einen eigenen Steuerbescheid. Du schuldest dem Finanzamt aber nur die Steuer, die in deinem eigenen Steuerbescheid festgesetzt wird.

Wann lohnt sich die Einzelveranlagung?

Im Normalfall führt eine Einzelveranlagung dazu, dass du mehr Steuern zahlen musst. Das liegt daran, dass die Einkommensteuer für jeden Ehepartner nach dem Grundtarif statt nach dem Splittingtarif berechnet wird. Die Einzelveranlagung kann jedoch in folgenden Ausnahmefällen vorteilhaft sein:

- Es wird ein Verlustrück- oder Verlustvortrag gemacht und der andere Ehepartner hat nicht sehr hohe Einkünfte.

- Die Ehepartner haben annähernd gleich hohe Einkünfte und bei Einzelveranlagung ergibt sich für jeden Ehepartner die Möglichkeit, bestimmte Höchstbeträge oder Freigrenzen auszunutzen.

- Ein Partner hat erhebliche steuerfreie Einkünfte mit Progressionsvorbehalt (beispielsweise Arbeitslosengeld, Krankengeld, Kurzarbeitergeld sowie Auslandseinkünfte aus einem Nicht-EU-Staat, die nach Doppelbesteuerungsabkommen von der deutschen Einkommensteuer freigestellt sind) und beim anderen Partner liegen relativ niedrige steuerpflichtige Einkünfte vor.

- Eine Person hat erhebliche tarifbegünstigte außerordentliche Einkünfte zu versteuern (beispielsweise Abfindungen), die einem ermäßigten Steuertarif unterliegen (Fünftel-Regelung). Der Ehepartner hat geringe normal besteuerte Einkünfte erzielt.

- Ein Ehepartner ist kirchensteuerpflichtig und der andere nicht. Die Person mit Kirchensteuerpflicht hat nur kein oder nur ein kleines Einkommen, für das normalerweise keine Kirchensteuer berechnet wird. Bei Zusammenveranlagung würde ein besonderes Kirchgeld berechnet, abhängig von der Gesamtsumme des Einkommens beider Ehepartner.

- Bei Zusammenveranlagung würde die Einkommensgrenze für die Arbeitnehmer-Sparzulage überschritten.

Was ist besser?

Einseitige Einzelveranlagung: Beispiel 1

Einseitige Einzelveranlagung: Beispiel 2

Hier schafft jeder die Steuer

Verwitwete

Stirbt dein Ehepartner, dann muss für den verstorbenen Ehepartner nochmals eine Steuererklärung gemacht werden. Ehepartner haben auch hier die Wahl zwischen der Einzel- oder Zusammenveranlagung. Zumindest gilt das, wenn ihr nicht dauernd getrennt gelebt habt.

Im Folgejahr machst du eine Einzelveranlagung nur für dich selbst. Trotzdem wird die Einkommensteuer automatisch beim Finanzamt nach dem Splittingverfahren berechnet. Das gilt, wenn zum Zeitpunkt des Todes eine Zusammenveranlagung möglich war. Man nennt dieses Vorgehen Witwensplitting. Ab dem zweiten Jahr nach dem Todesfall wird deine Steuer nur noch nach dem Grundtarif berechnet.

Gnadensplitting

Das Gnadensplitting beschreibt eine Besonderheit: Wenn die Ehe geschieden wird und einer der Partner im gleichen Jahr erneut heiratet.

Durch die neue Ehe ist eine Zusammenveranlagung vorrangig dort möglich. Aber hätten die alten Ehepartner ebenfalls eine Zusammenveranlagung wählen können (1 Tag Ehe und Zusammenleben reicht theoretisch aus), erhält der zurückbleibende geschiedene Partner auch den Splittingtarif.

So soll er nicht durch die Scheidung und erneute Heirat schlechter gestellt werden.

Geschiedene und Getrenntlebende

Nur bei verheirateten Ehepaaren besteht ein Wahlrecht zwischen Zusammen- und Einzelveranlagung. Das Einkommensteuergesetz knüpft in diesem Punkt an das Zivilrecht an. Wenn das Urteil ausgesprochen wird, ist die Scheidung oder Aufhebung der Ehe rechtskräftig und die Ehe ist aufgelöst.

In der Steuererklärung wird auch explizit gefragt, ob ihr euch getrennt habt. Dann musst du das Datum eintragen, ab dem die dauernde Trennung gilt. Man kann es dem Finanzamt auch formlos per Brief oder E-Mail mitteilen.

Wahlrecht zwischen Einzel- und Zusammenveranlagung

Das Wahlrecht zur Veranlagungsart besteht auch noch im Scheidungsjahr, wenn mindestens an einem Tag eine Lebens- oder Wirtschaftsgemeinschaft bestanden hat (zum Beispiel hast du mit deinem damaligen Ehepartner einen gemeinsamen Haushalt geführt und ihr habt alle Kosten untereinander aufgeteilt).

Versöhnungsversuche

In der Praxis kommt es häufig vor, dass getrenntlebende Ehepartner noch einmal mit einem Versöhnungsversuch den Vorteil der Zusammenveranlagung nutzen möchten. Die Angaben beim Finanzamt widersprechen dann aber oft den Aussagen vor dem Familiengericht, das eine Ehescheidung meist erst nach einer Mindesttrennungsdauer von einem Jahr ausspricht.

Die Finanzbeamten arbeiten nach der Vorgabe, den Angaben von deinem (Ex-)Ehepartner und dir zu folgen und deshalb auf Antrag die Zusammenveranlagung durchzuführen. Wenn aber die äußeren Umstände vermuten lassen, dass du mit deinem (Ex-)Ehepartner keine Lebensgemeinschaft mehr führst, kann der Antrag abgelehnt werden. Skeptisch reagieren die Sachbearbeiter beim Finanzamt auch, wenn kurzzeitige Versöhnungsversuche als Unterbrechung in deiner Trennungsphase plötzlich auftauchen.

Rechtsprechungen zu Steuererklärungen und Scheidung

Beispiel: Darf zusammen veranlagt werden?

Ganz oder gar nicht

Damit du eine Zusammenveranlagung machen und damit den Splittingtarif nutzen kannst, ist es erforderlich, dass dein (Ex-)Ehepartner und du beide diese Veranlagungsform wählt und ihr die gemeinsame Steuererklärung abgebt. Wenn einer von euch die Steuererklärung einzeln abgibt, muss der andere das auch tun.

Nichteheliche Lebensgemeinschaften

Sind dein Partner und du nicht verheiratet bzw. seid ihr nicht in einer eingetragenen Lebenspartnerschaft, sondern wohnt einfach zusammen oder seid verlobt, dann werdet ihr wie Ledige behandelt. Eine Zusammenveranlagung und somit auch die Anwendung des Splittingtarifs ist bei euch nicht möglich.

Veranlagungsarten in die Steuerklärung eingeben

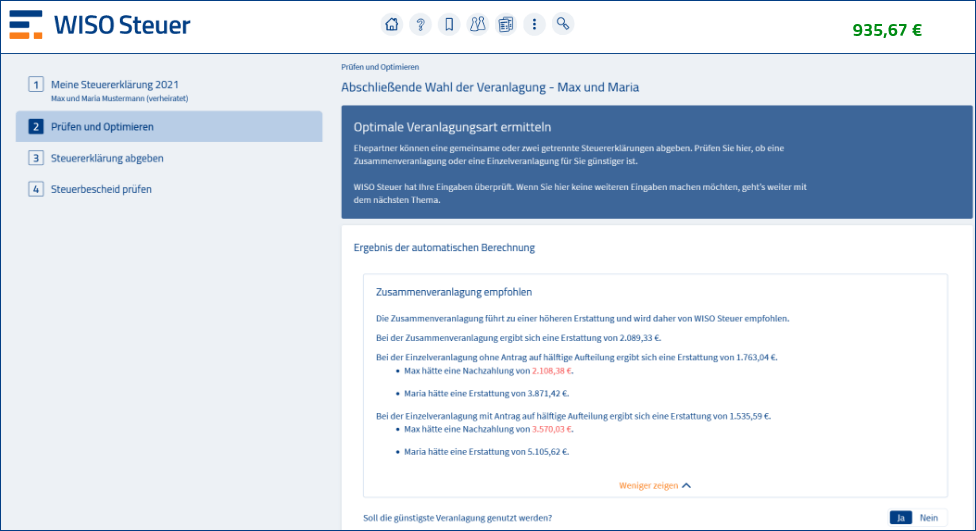

WISO Steuer übernimmt die Auswahl der richtigen Veranlagungsart in deiner Steuererklärung automatisch für dich. Du brauchst nichts zu tun. Anhand deiner Eingaben wird im Hintergrund automatisch geprüft, ob die Einzel- oder Zusammenveranlagung besser ist.

Wenn du nicht zufrieden bist oder das automatische Ergebnis von WISO Steuer ändern möchtest, kannst du das im Bereich Prüfen und Optimieren > Optimale Veranlagungsart ermitteln tun. Dort kannst du dir auch die Vergleichsberechnung zwischen Einzel- und Zusammenveranlagung anschauen.

FAQ: Einzel- und Zusammenveranlagung

Wie oft kann ich zwischen Einzel- und Zusammenveranlagung wechseln?

Kann eine Einzelveranlagung rückgängig gemacht werden?

Muss ich eine Steuererklärung abgeben, weil ich verheiratet bin?

Quellen: Bundesministerium der Finanzen, Bundesministerium der Justiz