Jeder zehnte Deutsche hat panische Angst vorm Zahnarzt. Auch vor den Kosten darf man durchaus Respekt haben. Mit etwas Planung hilft aber das Finanzamt. Wir zeigen hier, wie einfach man die Zahnarztkosten von der Steuer absetzen kann.

Schnelleinstieg

- Kurz & knapp

- Zahnarztkosten in der Steuererklärung angeben bringt Geld zurück

- Welche Kosten rund um die Zähne kann ich absetzen?

- So viel Rückerstattung bekommst du für deine Zahnbehandlung

- Trick: Das kannst du tun, um die Belastungsgrenze zu überschreiten

- Zahnarztkosten in die Steuererklärung eintragen: So geht’s

- Private Zahnzusatzversicherung: Das musst du beachten

- FAQ: Zahnarztkosten absetzen

Kurz & knapp

- Kosten für den Zahnarzt erkennt das Finanzamt an

- Du kannst Kosten absetzen, die aus deiner Tasche kamen – dazu gehören auch Fahrtkosten

- Mit WISO Steuer bekommst du wichtige Tipps beim Eintragen der Kosten in die Steuererklärung

Zahnarztkosten in der Steuererklärung angeben bringt Geld zurück

Eine neue Zahnkrone, Bleaching oder gar ein Gebiss: Schöne und gesunde Zähne können ganz schön ins Geld gehen. Wer keine gute Zahnzusatzversicherung hat, kann schon mal mit einigen tausend Euro Behandlungskosten rechnen.

Doch das Finanzamt beteiligt sich an den Kosten rund um die Zähne. Diese kannst du als außergewöhnliche Belastungen in der Steuererklärung absetzen.

Welche Kosten rund um die Zähne kann ich absetzen?

- Kosten für Füllungen

- Ausgaben für Zahnersatz

- Kosten für Implantate

- Behandlungen von Kieferorthopäden

- Kosten für Zahnspangen

- Zuzahlungen für Arzneimittel und weitere Heilmaßnahmen

- Auswechseln von Amalgamfüllungen

- Zuzahlungen für IGEL-Behandlungen

- Fahrtkosten zu Behandlungsterminen

Absetzbar sind nur Kosten, die medizinisch notwendig sind.

Erstattungen abziehen

Fahrtkosten nicht vergessen!

Auch die Kosten für die Fahrt zur Behandlung kannst du absetzen. Je nachdem welches Verkehrsmittel du genutzt hast, gibst du unterschiedliche Beträge an.

Öffentliche Verkehrsmittel

Wenn du mit einem öffentlichen Verkehrsmittel zum Zahnarzt fährst, können du die tatsächlich anfallenden Kosten absetzen. Hebe also die Fahrkarten auf.

Auto

Fährst du mit dem Auto, kannst du eine Pauschale von 0,30 Euro pro Kilometer absetzen.

Motorrad / Motorroller

Hier gilt eine Pauschale von 0,20 Euro pro Kilometer.

Mofa / Moped

Du darfst 0,20 Euro pro gefahrenen Kilometer angeben.

E-Bike (mit Kennzeichen)

Es ist eine Pauschale von 0,20 Euro pro Kilometer möglich.

Wie genau kann ich die Kosten rund um meine Zähne absetzen?

Die Ausgaben für die Zahnbehandlung wirken sich steuerlich als außergewöhnliche Belastungen aus. Jedoch erst nach Abzug der zumutbaren Eigenbelastung. Dies ist der sogenannte „Selbstbehalt“. Also ein bestimmter Betrag, den du selbst bezahlen musst, bevor du eine Steuererstattung bekommst. Sozusagen eine Kostengrenze. Erst wenn diese überschritten wird, bekommst du Kosten für die Zahnbehandlung erstattet.

Erst Kosten über dieser zumutbaren Belastung wirken sich steuermindernd aus. Wenn du mit deinen Ausgaben unter der zumutbaren Belastung bleibst, lohnt es sich nicht, die Kosten in der Steuererklärung anzugeben.

Du willst wissen, wie viel Geld du zurückbekommen kannst?

Das kannst du kostenlos von WISO Steuer ausrechnen lassen. Gib einfach alles ins Programm ein und du siehst live, wie viel Geld das Finanzamt dir zurückgibt:

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

So viel Rückerstattung bekommst du für deine Zahnbehandlung

| Bei einem Gesamtbetrag der Einkünfte | bis 15.340 Euro | über 15.340 Euro bis 51.130 Euro | über 51.130 Euro |

|---|---|---|---|

| bei Personen ohne Kinder | |||

| – nach dem Grundtarif | 5 Prozent | 6 Prozent | 7 Prozent |

| – nach dem Splittingtarif | 4 Prozent | 5 Prozent | 6 Prozent |

| bei Personen | |||

| – mit 1 oder 2 Kindern | 2 Prozent | 3 Prozent | 4 Prozent |

| – mit 3 oder mehreren Kindern | 1 Prozent | 1 Prozent | 2 Prozent |

| Prozent des Gesamtbetrags der Einkünfte | Als Kinder gelten diejenigen, für die du Anspruch auf Kinderfreibetrag oder Kindergeld hast. |

So wird’s berechnet

Rechne alle deine außergewöhnliche Belastungen (zum Beispiel Krankheitskosten, Pflegekosten, Unterhaltszahlungen etc.) zusammen. Davon ziehst du alle erhaltenen Erstattungen (Kassen, Beihilfe etc.) und deine zumutbare Belastung ab. Bleibt dann ein positiver Betrag, bekommst du Geld zurück.

Berechnung zu kompliziert? Kein Problem. Las einfach WISO Steuer rechnen. Du trägst einfach nur die Rechnungen per App und Fotoscanner ein und den Rest übernimmt das Programm. Einfacher geht es nicht:

Keine Pauschale vergessen!

Trick: Das kannst du tun, um die Belastungsgrenze zu überschreiten

Wenn du gesetzlich versichert bist und weißt, dass deine Krankenkasse die Zahnbehandlung nicht komplett finanziert, solltest du alle Behandlungskosten in einem Kalenderjahr absetzen. Das heißt, alle Rechnungen müssen in einem Jahr ausgestellt werden. In diesem Fall hast du einen höheren Betrag und damit eine höhere Wahrscheinlichkeit, die Zahnkosten absetzen zu können.

Vergiss nicht, auch deine Fahrtkosten zur Behandlung mit einzuberechnen.

Du solltest zusätzlich schauen, ob du noch weitere außergewöhnliche Belastungen im Jahr der Zahnbehandlung hattest. Das können zum Beispiel folgende Kosten sein:

- andere Krankheitskosten, Medikamente, medizinische Hilfsmittel, medizinische Behandlungen, die du selbst bezahlt hast (Rezept erforderlich)

- Pflegekosten

- Behindertengerechter Umbau

- Unterhaltszahlungen

Zahnarztkosten in die Steuererklärung eintragen: So geht’s

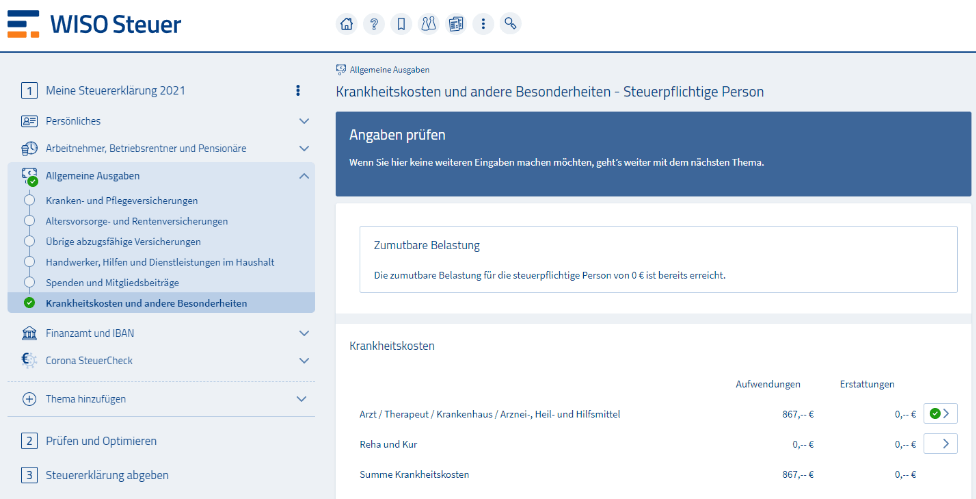

Unter Allgemeine Ausgaben > Krankheitskosten und andere Besonderheiten > Arzt/Therapeut/Krankenhaus

Anlaufpunkt für die Zahnarztkosten ist der Mantelbogen der Steuererklärung. Hier ist Rechnen angesagt. Trage die Gesamtsumme der Krankheitskosten in Zeile 67 ein.

Einfacher geht es mit WISO Steuer. Das Programm rechnet die Summen automatisch für dich aus.

Private Zahnzusatzversicherung: Das musst du beachten

In der Regel kannst du die Zahnzusatzversicherung auch von der Steuer absetzen. Allerdings muss immer der Einzelfall betrachtet werden, insbesondere ob der maximal anzusetzende Betrag bei Versicherungen zur Vorsorge bereits durch die abgeführten Sozialversicherungsbeiträge ausgeschöpft wurde. Lass dir einfach alles automatisch von WISO Steuer ausrechnen. Das ist kinderleicht und du siehst jederzeit, wie viel Rückerstattung auf dich wartet.

FAQ: Zahnarztkosten absetzen

Kann ich auch Kosten fürs Bleaching absetzen?

Wie hoch müssen die Zahnarztkosten sein, damit ich sie absetzen kann?

Kann ich auch als Rentner Kosten rund um die Zähne absetzen?

Kann ich die Kosten der Zahnbehandlung meiner Kinder absetzen?

Bankkonto verbinden und keine Ausgabe mehr vergessen

Quelle:Zahnärzte-HH