Häufig hört man, dass ein Verein, der ins Vereinsregister eingetragen wurde, automatisch auch ein gemeinnütziger Verein sei. Doch das ist so nicht ganz richtig. Zwar ist ein gemeinnütziger Verein in den meisten Fällen im Vereinsregister eingetragen – doch die Gemeinnützigkeit muss gesondert beim Finanzamt beantragt werden und wird dort auch bewilligt. Um alle Unklarheiten zu beseitigen, möchten wir uns in diesem Beitrag ausführlich mit dem Thema Gemeinnützigkeit befassen. In diesem Zusammenhang klären wir, was es bedeutet ein gemeinnütziger Verein zu sein, welche Vor- und Nachteile mit der Gemeinnützigkeit einhergehen, wie die Satzung eines gemeinnützigen Vereins aussieht und wie ein Verein überhaupt die Gemeinnützigkeit erlangt. Zudem möchten wir Euch erklären, unter welchen Umständen Euch die Gemeinnützigkeit aberkannt werden kann und wie Ihr die diese wieder zurückerlangen könnt.

Solltet Ihr offene Fragen rund um das Thema gemeinnütziger Verein haben, stellt sie uns gerne in den Kommentaren unterhalb des Beitrags. Viel Spaß beim Lesen! ❤️

Was ist ein gemeinnütziger Verein?

Von Gemeinnützigkeit spricht man, wenn etwas zum Wohle der Allgemeinheit geschieht, wobei die dahinterstehende Organisation – hier also Euer Verein – dabei keine materiellen Interessen vertritt. Weil der Staat erkannt hat, dass er durch die gemeinnützige Arbeit auch finanziell entlastet wird, will er den Organisationen entgegenkommen und hat für sie einige Steuererleichterungen vorgesehen. Um diese Privilegien in Anspruch zu nehmen, muss der Verein aber vom Finanzamt als gemeinnütziger Verein anerkannt werden.

Wie wird ein Verein gemeinnützig?

Es ist ein weitverbreiteter Irrtum, dass ein Verein schon durch die Eintragung ins Vereinsregister ein gemeinnütziger Verein wird. Die Gemeinnützigkeit wird von Eurem zuständigen Finanzamt festgestellt. Sie muss deshalb auch dort beantragt werden. Der Antrag muss vom geschäftsführenden Vorstand formlos per Brief gestellt werden.

Mit dem Antrag müsst Ihr bei einer Neugründung die folgenden Unterlagen beim Finanzamt einreichen:

- Satzung, die die Anforderungen nach der Anlage 1 zu § 60 AO erfüllt.

- Protokoll der Gründungsversammlung mit mindestens sieben Unterschriften von Teilnehmern an der Gründungsversammlung.

- Beitragsordnung oder andere Informationen zur Regelung der Mitgliederbeiträge (soweit nicht im Gründungsprotokoll enthalten)

- Vereinsregisterauszug (oder Kopie des Antrags auf Anmeldung zur Eintragung in das Vereinsregister)

- Bestätigung des in der Vermögensbindung der Satzung ausgewiesenen Empfängers, dass er als steuerbegünstigt anerkannt ist.

Nachdem das Finanzamt anhand der von Euch eingereichten Unterlagen geprüft hat, ob Euer Verein die Anforderungen an die Gemeinnützigkeit erfüllt hat, erhaltet Ihr einen sogenannten Feststellungsbescheid, der bestätigt, dass die Voraussetzungen erfüllt sind. Damit wird Euer Verein zum gemeinnützigen Verein.

Grundsätzlich kann auch ein nicht eingetragener Verein die Gemeinnützigkeit erhalten. Da der nicht eingetragene Verein aber keine „juristische Person“ ist, haften die Mitglieder und tragen gemeinsam das Risiko des Vereins. Grundsätzlich kann man auch davon ausgehen, dass das Finanzamt bei der Gewährung der Gemeinnützigkeit Schwierigkeiten macht. Darum gehen wir in diesem Beitrag immer von einem eingetragenen, gemeinnützigen Verein aus.

Grundsätzliche Voraussetzung eines gemeinnützigen Vereins

Es gibt eine Reihe von Mindestvoraussetzungen, die Euer Verein erfüllen muss, wenn er als gemeinnützig anerkannt werden will. Die folgenden Punkte solltet Ihr deshalb bei der Erstellung der Satzung für Euren gemeinnützigen Verein beachten.

Der Zweck des Vereins

Euer Verein muss die Allgemeinheit in materiellen, geistigen oder sittlichen Bereichen fördern. Er darf nicht in erster Linie wirtschaftliche Interessen vertreten – weder im Sinne des Vereins noch zugunsten seiner Mitglieder. Der Gesetzgeber geht davon aus, dass diese Voraussetzungen erfüllt werden, wenn Euer Verein in Bereichen tätig wird, die in § 52 AO (Abgabenordnung) aufgeführt sind.

Verfolgt Ihr Ziele, die nicht im § 52 AO aufgeführt sind, ist eine Anerkennung als gemeinnütziger Verein dennoch möglich. Voraussetzung hierfür ist, dass von Eurem Verein die Allgemeinheit auf materiellem, geistigem oder sittlichem Gebiet selbstlos gefördert wird. Dann kann der Zweck von einer Finanzbehörde anerkannt werden. Welche Behörde hierfür zuständig ist, ist von Bundesland zu Bundesland unterschiedlich.

Satzung und Geschäftsführung

Aus der Satzung des gemeinnützigen Vereins muss hervorgehen, welche Ziele er verfolgt. Die Geschäftsführung Eures Vereins muss nachweislich ausschließlich diesen Zielen dienen.

Unmittelbare Tätigkeit

Als gemeinnütziger Verein müsst Ihr und alle Mitglieder und Mitarbeiter seine Ziele unmittelbar verwirklichen. Die Ziele können nicht durch die Unterstützung anderer gemeinnütziger Vereine oder Organisationen verwirklicht werden. Für Fördervereine gelten Ausnahmeregeln.

Mittelverwendung

Ein gemeinnütziger Verein kann seine Einnahmen nur für satzungsgemäße Zwecke verwenden. Das gilt auch für Gewinne aus wirtschaftlichen Geschäftsbetrieben (§ 55 AO). Insbesondere gilt bezüglich der Mittelverwendung, dass Eure Vereinsmitglieder aus dem Vereinsvermögen keine Gewinnanteile oder andere Zuwendungen erhalten dürfen. Mit den Geldern des Vereins dürfen auch keine politischen Parteien unterstützt werden.

Wird Euer gemeinnütziger Verein aufgelöst oder aufgehoben, darf den Mitgliedern maximal so viel erstattet werden, wie sie in den Verein eingezahlt haben. Auch andere Personen dürfen nicht durch Zuwendungen aller Art (auch Vergütungen) begünstigt werden. Für Löhne und Gehälter gilt, dass diese nicht unverhältnismäßig hoch sein dürfen. Bleibt nach der Abwicklung eines gemeinnützigen Vereins noch Geld übrig, muss dies an andere steuerbegünstigte Körperschaften oder einer juristischen Person des öffentlichen Rechts (zum Beispiel der Gemeinde) für steuerbegünstigte Zwecke übertragen werden.

Die Mittel des Vereins müssen zeitnah – das heißt innerhalb von zwei Jahren – für satzungsgemäße Zwecke verwendet werden. Dies gilt allerdings nur für Vereine, die jährlich Gesamteinnahmen (inklusive der Einnahmen aus wirtschaftlichen Geschäftsbetrieben) von mehr als 45.000 € erzielen. Außerdem gibt es Möglichkeiten, Rücklagen zu bilden. Mehr zu diesem Thema lest Ihr in unserem Blogbeitrag „Rücklagen für Euren Verein“.

Die Satzung eines gemeinnützigen Vereins

Für die Anerkennung der Gemeinnützigkeit muss die Satzung Eures Vereins Voraussetzungen erfüllen, die über das hinausgehen, was für die Eintragung ins Vereinsregister verlangt wird. Die Anforderungen sind in einer Mustersatzung zusammengestellt, die Ihr in der Anlage 1 zu § 60 AO (Abgabenordnung) findet. Hier geht es aber nur um die Anforderungen für eine Anerkennung der Gemeinnützigkeit Eures Vereins. Für eine Eintragung ins Vereinsregister sind zusätzliche Anforderungen zu erfüllen. Für Euren gemeinnützigen Verein muss die Satzung folgende Voraussetzungen erfüllen:

- In der Satzung muss ausdrücklich erklärt werden, dass Euer Verein ausschließlich und unmittelbar entweder gemeinnützige oder mildtätige oder kirchliche Zwecke im Sinne des Abschnitts „Steuerbegünstigte Zwecke“ der Abgabenordnung verfolgt.

- Aus der Satzung muss hervorgehen, wie die Satzungsziele verfolgt werden.

- Euer Verein muss in der Satzung erklären, dass er gemeinnützig tätig ist und in erster Linie keine eigenwirtschaftlichen Zwecke verfolgt.

- Es muss eindeutig festgehalten werden, dass Euer Verein seine Mittel ausschließlich für die satzungsgemäßen Zwecke einsetzt und die Mitglieder keine Zuwendungen hieraus erhalten.

- Eine Begünstigung von Personen durch Ausgaben, die dem Vereinszweck fremd sind, wird ausgeschlossen. Auch eine Begünstigung durch hohe Vergütungen darf nicht erfolgen.

- Bei Auflösung oder Aufhebung des Vereins oder dem Wegfall der Gemeinnützigkeit muss das Vereinsvermögen einer Organisation oder Behörde übertragen werden, die die Mittel ausschließlich für gemeinnützige Zwecke verwendet. In der Satzung sollte der Empfänger namentlich genannt werden. Außerdem sollte man angeben, für welche Zwecke der Empfänger die Mittel verwenden darf.

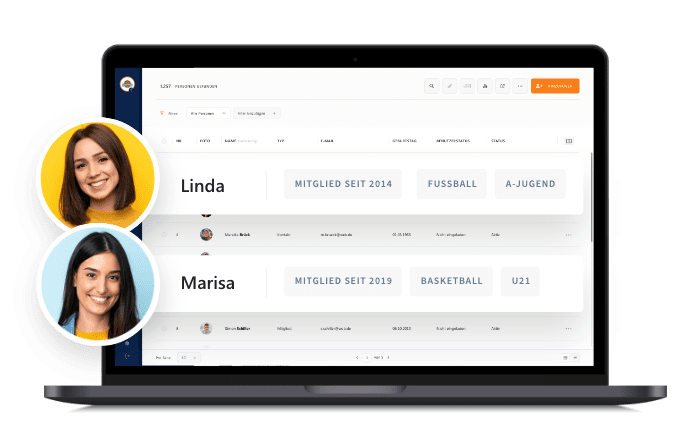

WISO MeinVerein Web testen

Um die Vereinsverwaltung für gemeinnützige Vereine so einfach wie möglich zu gestalten, haben wir unsere Vereinssoftware WISO MeinVerein Web entwickelt. Testet jetzt alle Funktionen kostenlos und unverbindlich für 14 Tage und überzeugt Euch selbst!

Vorteile eines gemeinnützigen Vereins

Für Vereine gehen mit der Gemeinnützigkeit erhebliche Vorteile einher – insbesondere in Bezug auf Steuern. Welche Vorteile ein gemeinnütziger Verein genau genießt, erklären wir Euch im Folgenden.

Steuererleichterungen für gemeinnützige Vereine

Die Anerkennung der Gemeinnützigkeit kann für Euren Verein ein großer Vorteil sein, denn für gemeinnützige Vereine gelten eine Reihe von Steuerprivilegien, mit denen der Staat die Vereine fördern und indirekt unterstützen will. Steuererleichterungen gibt es in den folgenden Bereichen:

- Körperschaftsteuer

- Gewerbesteuer

- Umsatzsteuer

- Grundsteuer

- Kraftfahrzeugsteuer

- Erbschaft- und Schenkungssteuer

Spendenbescheinigungen ausstellen

Neben den Steuervorteilen haben gemeinnützige Vereine einen weiteren Vorteil: Ein gemeinnütziger Verein ist berechtigt, Spendenbescheinigungen (Zuwendungsbescheinigungen) auszustellen, die der Spender im Rahmen seiner Einkommensteuer- oder Körperschaftsteuer geltend machen kann. Dies ist für potenzielle Spender und Geldgeber ein zusätzlicher Anreiz, Euren Verein finanziell zu unterstützen. Wenn es um das Ausstellen einer Spendenbescheinigung geht, solltet Ihr jedoch sorgfältig arbeiten. denn es gibt einige wichtige Dinge zu beachten. Was genau ihr zum Thema Spendenbescheinigungen erstellen wissen solltet, erklären wir Euch in unserem Beitrag „Spendenbescheinigungen erstellen – Alles was Ihr dazu wissen solltet“.

Wenn Ihr als Verein häufig und regelmäßig Spenden erhaltet, kann das Ausfüllen von Spendenbescheinigungen einiges an Zeit kosten. Mit unserer Online-Vereinsverwaltung WISO MeinVerein Web könnt Ihr Eure Spendenbescheinigungen ganz automatisch erstellen, nachdem die Einnahme als Spende verbucht wurde. So müsst Ihr nicht mehr drauf achten, ob Ihr die Zuwendungsbestätigung auch ordnungsgemäß ausgefüllt habt und alle Spender diese erhalten haben, sondern könnt Euch wieder den schönen Dingen des Vereinslebens widmen. Testet jetzt WISO MeinVerein Web 14 Tage kostenlos und erstellt Eure Spendenbescheinigung in nur wenigen Sekunden.

Staatliche Zuschüsse

Zuschüsse von Stiftungen oder der öffentlichen Hand werden in den meisten nur gemeinnützigen Vereinen gewährt. Gerade in wirtschaftlich schwierigen Zeiten spielen diese finanziellen Unterstützungen auch für Euren Verein sicher eine immer wichtigere Rolle. Da diverse staatliche Fördermittel an die Voraussetzung der Gemeinnützigkeit gebunden sind, ist es wichtig, dass die Gemeinnützigkeit Eures Vereins durch die Satzung bestimmt ist.

Erhaltet Ihr als gemeinnütziger Verein staatliche Zuschüsse oder Fördergelder, solltet Ihr unbedingt darauf achten, dass Satzungsänderungen nicht die Gemeinnützigkeit gefährden. Sonst kommt es nicht nur steuerlichen Schwierigkeiten für Euren Verein, sondern es müssen ggf. auch die bereits erhaltenen Zuschüsse zurückgezahlt werden.

Übungsleiterpauschale und Ehrenamtsfreibetrag

Gemeinnützige Vereine können den für den Verein Tätigen die sogenannte Übungsleiterpauschale (§ 3 Nr. 26) und die Ehrenamtspauschale (§ 3 Nr. 26a) steuerfrei auszahlen.

Nachteile für gemeinnützige Vereine

Die Vorteile der Gemeinnützigkeit überwiegen zwar, Ihr solltet Euch aber auch über einige – zum Teil nicht zu unterschätzende – Nachteile der Gemeinnützigkeit im Klaren sein.

Satzungsanforderungen

Für einen gemeinnützigen Verein müssen einige Voraussetzungen in der Satzung erfüllt werden. Das Finanzamt, das die Gemeinnützigkeit Eures Vereins feststellt, verlangt ganz bestimmte Festlegungen innerhalb Eurer Satzung. Euer Verein muss zur Eintragung ins Vereinsregister andere Voraussetzungen erfüllen, als die, vom Finanzamt zur Anerkennung der Gemeinnützigkeit verlangt werden. Die Satzung muss deshalb geprüft werden, ob die Voraussetzungen zur Eintragung ins Vereinsregister und zur Anerkennung als gemeinnütziger Verein erfüllt werden. (Auf die erforderlichen Satzungsbestimmungen gehen wir noch genauer ein.)

Erweiterte Buchhaltungspflichten

Mit der Anerkennung der Gemeinnützigkeit geht auch ein Mehraufwand in Form von erweiterten Buchhaltungspflichten einher. Denn um die Steuervorteile nutzen zu können, müsst Ihr in der Buchführung Eures Vereins zwischen den vier Steuerbereichen des Vereins trennen, da die Steuerbefreiungen grundsätzlich nur für den ideellen Bereich und die Vermögensverwaltung eines Vereins gelten. Zudem müssen gemeinnützige Vereine detaillierte Aufzeichnungen und Belege bereitstellen, um den gemeinnützigen Status zu erhalten und zu belegen, dass alle Mittel des Vereins zweckgebunden und zeitnah verwendet werden.

Mittelverwendung & Rücklagenbildung

Grundsätzlich muss Euer Verein die ihm zur Verfügung stehenden Mittel zeitnah (innerhalb von zwei Jahren nach Entstehen) verwenden. Nur unter strengen Grenzen ist die Bildung von Rücklagen möglich. Die zeitnahe Mittelverwendung stellt für Euren Vorstand oft eine Herausforderung dar.

Verlust der Gemeinnützigkeit

Wenn Euer Verein als gemeinnütziger Verein anerkannt wurde, müsst Ihr die damit verbundenen Regeln unbedingt einhalten. Wird die Gemeinnützigkeit aberkannt, hat das für Euren Verein weitgehende Folgen, die bis zur Insolvenz Eures Vereins führen kann. Die Aberkennung führt beispielsweise dazu, dass

- Zuschüsse, die für die laufende Vereinstätigkeit eingeplant sind, nicht mehr gezahlt werden, weil die Gemeinnützigkeit zwingende Voraussetzung für die Zuschussgewährung ist.

- das Spendenaufkommen auf Null geht, da den Spendern keine Bescheinigung für die steuerliche Absetzung der Spenden ausgestellt werden kann.

- bei einem rückwirkenden Entzug der Gemeinnützigkeit hohe Steuernachforderungen und Kosten der Spendenhaftung auf den Verein zukommen.

Das Finanzamt prüft im Normalfall anhand der Steuerunterlagen alle drei Jahre, ob Ihr die Anforderungen zur Gemeinnützigkeit eingehalten habt. Die meisten Finanzämter fordern Euch dann zur Abgabe der Steuererklärung und der Anlage GEM auf. Werden die Voraussetzungen nicht erfüllt, kann die Gemeinnützigkeit aberkannt werden und zwar – je nach Grund der Aberkennung – bis zu zehn Jahre zurück. Damit müssen alle Steuern für diesen Zeitraum nachgezahlt werden.

Im Vordergrund steht bei der Prüfung immer, dass die Mittel des gemeinnützigen Vereins auch tatsächlich im Sinne der Gemeinnützigkeit genutzt werden. Es gibt verschiedene Gründe, die zur Aberkennung der Gemeinnützigkeit führen können. Hier einige Beispiele:

- Die Satzung entspricht nicht den gesetzlichen Anforderungen.

- Der geschäftsführende Vorstand verstößt gegen die Anforderungen der tatsächlichen Geschäftsführung.

- Ein neuer Empfänger des Vereinsvermögens bei Auflösung wird bestimmt, der jedoch die Voraussetzungen nicht erfüllt.

- Der Verein erfüllt primär politische Ziele.

- Der Verein verfolgt überwiegend kommerzielle Aktivitäten.

- Der Verein betreibt eine Quersubventionierung eines wirtschaftlichen Geschäftsbetriebs.

- Die Prüfung durch das Finanzamt ist nicht möglich.

Fazit

Als gemeinnütziger Verein genießt Ihr eine ganze Reihe von (Steuer-)Privilegien, mit denen Ihr Eure Kosten stark senken könnt. Allerdings müssen auch Auflagen erfüllt werden, die insbesondere die Vereinsbuchhaltung erschweren. Stellt man die Vor- und Nachteile gegenüber, wird sich in den meisten Fällen herausstellen, dass es sich für Euren Verein doch lohnt, ein gemeinnütziger Verein zu werden. Ihr habt noch offene Fragen rund um das Thema Gemeinnützigkeit? Dann schreibt sie uns gerne in die Kommentare! ❤️

Häufig gestellte Fragen

Was versteht man unter einem gemeinnützigen Verein?

Wann ist man ein gemeinnütziger Verein?

Euer Verein wird zum gemeinnützigen Verein, wenn eine Reihe von Voraussetzungen erfüllt werden, die vom Finanzamt geprüft werden. Ein eingetragener Verein ist nicht automatisch gemeinnützig.

Wie viel Geld darf ein gemeinnütziger Verein haben?

Ein gemeinnütziger Verein ist grundsätzlich verpflichtet, seine Mittel zeitnah zu verbrauchen. Zeitnah bedeutet hier innerhalb der nächsten zwei Jahre nach dem Erhalt. Unter besonderen Umständen kann der Verein auch Rücklagen bilden.

Welche Vorteile hat ein gemeinnütziger Verein?

Der gemeinnützige Verein genießt eine Reihe von Steuerprivilegien und hat das Recht, für Spenden entsprechende Bescheinigungen auszustellen, die der Spender steuermindernd in seiner Steuererklärung einsetzen kann.

Was darf ein gemeinnütziger Verein nicht?

Ein gemeinnütziger Verein darf seine Mittel grundsätzlich nur für die als gemeinnützig anerkannten Zwecke verwenden. Mitglieder und andere Personen dürfen keine wirtschaftlichen Vorteile aus dem Verein erhalten. Auch bei Auflösung des Vereins dürfen Mitglieder lediglich geleistete Einlagen zurückerhalten. Noch vorhandene Mittel müssen nur an andere gemeinnützige Organisationen übergeben werden, die ebenfalls verpflichtet sind, diese Gelder nur für gemeinnützige Zwecke zu verwenden.

Welche Steuern zahlt ein gemeinnütziger Verein?

Die wichtigsten Steuern, die ein Verein grundsätzlich zahlen muss, sind die Körperschaftsteuer, die Gewerbesteuer, die Umsatzsteuer und die Lohnsteuer. Gemeinnützige Vereine zahlen bei Gesamteinnahmen (inklusive wirtschaftlicher Geschäftsbetriebe) bis 45.000 € keine Körperschaftsteuer. Zweckbetriebe sind von der Gewerbesteuer befreit. Im ideellen Bereich gilt für gemeinnützige Vereine ein ermäßigter Umsatzsteuersatz von 7 %. In der Lohnsteuer gibt es für gemeinnützige Vereine keine Ermäßigungen.

Wie viel Umsatz darf ein gemeinnütziger Verein erzielen?

Auch für gemeinnützige Vereine gilt die Kleinunternehmerregelung. Danach darf ein Verein nur 22.000 € Umsatz im Vorjahr erzielen und im laufenden Jahr maximal 50.000 € erwarten, um von der Umsatzsteuer befreit zu bleiben.

Wann ist ein Verein nicht gemeinnützig?

Damit Euer Verein als gemeinnütziger Verein anerkannt wird, müsst Ihr einen formlosen Antrag (mit einigen zusätzlichen Unterlagen) beim Finanzamt stellen. Erst wenn der Freistellungsbescheid des Finanzamts vorliegt, ist Euer Verein gemeinnützig.

Unter welchen Voraussetzungen wird ein Verein als gemeinnützig anerkannt?

Ein gemeinnütziger Verein muss die Allgemeinheit auf materiellem, geistigem oder sittlichem Gebiet selbstlos fördern. Hierzu gehören auch mildtätige Zwecke, bei denen hilfsbedürftige Personen selbstlos unterstützt werden. Die Satzung muss diesen Zweck widerspiegeln und die Geschäftsführung muss ihn aktiv und direkt umsetzen. Die Mittel des Vereins dürfen nur für die Satzungszwecke verwendet werden. Die Anerkennung erfolgt nach Antragstellung durch das Finanzamt.

Wie prüft das Finanzamt die Gemeinnützigkeit?

Das Finanzamt prüft die Gemeinnützigkeit anhand von Unterlagen, die Ihr mit dem Antrag einreichen müsst. Normalerweise werden bei Neugründung folgende Unterlagen verlangt:

- Satzung,

- Gründungsversammlungsprotokoll (mit 7 Unterschriften),

- Unterlagen zur Beitragsregelung,

- Auszug aus dem Vereinsregister oder Kopie des Antrags auf Anmeldung zur Eintragung,

- Bestätigung des Empfängers der Mittel des Vereins bei Auflösung, dass er gemeinnützig ist.

Muss ein Verein gemeinnützig sein?

Kein Verein ist verpflichtet, die Gemeinnützigkeit zu beantragen. Je nachdem, welche Ziele der Verein verfolgt, kann er nicht als gemeinnützig anerkannt werden.

Wie hoch dürfen Rücklagen bei einem gemeinnützigen Verein sein?

Neben zweckgebundenen Rücklagen kann ein Verein eine jährliche freie Rücklage anlegen (§ 62 BGB). In diese Rücklage können überführt werden:

- je 10 % der Bruttoeinnahmen aus dem ideellen Bereich, dem Überschuss aus dem Zweckbetrieb, dem Überschuss aus dem wirtschaftlichen Geschäftsbetrieb und

- ein Drittel aus der Vermögensverwaltung.

Gemeinnützigen Verein ganz einfach verwalten

Um die Vereinsverwaltung für gemeinnützige Vereine so einfach wie möglich zu gestalten, haben wir unsere Vereinssoftware WISO MeinVerein Web entwickelt. Testet jetzt alle Funktionen kostenlos und unverbindlich für 14 Tage und überzeugt Euch selbst!

War der Beitrag hilfreich für Dich?

Vielen Dank für Deine Stimme!

Wenn Du magst, hinterlasse uns gerne noch einen Kommentar.

Zuwendungen an die Mitglieder

Kann der gemeinnützige Verein seinen Mitgliedern Zuschüsse leisten, für - Betriebsbesichtigungen - Ausflüge - Weiterbildungsmaßnahmen? Und wenn ja, in welcher Höhe?

Kann der gemeinnützige Verein seinen Mitgliedern Zuschüsse leisten, für

– Betriebsbesichtigungen

– Ausflüge

– Weiterbildungsmaßnahmen?

Und wenn ja, in welcher Höhe?

Vielen Dankk für Deinen Kommentar 🙂

Hier müsst Ihr unterscheiden:

Vorgelegte Kosten (z. B. Einkauf Büromaterial für Vereinsgeschäftsstelle): Erstattung zu 100 % nach Vorlage der Belege.

Durch Vereinsarbeit entstandene Kosten (z. B. Ausbildungsmaßnahmen für Trainer, Verbandsschulung usw.): Erstattung zu 100 % nach Vorlage der Belege

Reisekosten für vom Verein veranlasste Reisen (siehe vorherige Zeile): Unterbringungskosten nach Belegen, Verpflegungsmehraufwand 14 / 28 € pro Tag.

Für Fahrten mit dem eigenen Fahrzeug 0,30 € pro km.

Kosten für gemeinsame Feiern und Ähnliches (z. B. Weihnachtsfeier, Vereinsausflug usw.): Pro Mitglied und Jahr 60,00 €

Kosten für Präsente zu besonderen Anlässen (Mitgliedschaftsjubiläum, runder Geburtstag, Geburt eines Kindes, Hochzeit usw.): Pro Anlass bis zu 60,00 € (keine Geld- oder Goldgeschenke)

Ich hoffe wir konnten Deine Frage zufriedenstellend beantworten.

Viele Grüße

Dein WISO MeinVerein Team

Antworten