Für Menschen mit Behinderung gewährt das Finanzamt einen Freibetrag: den Behindertenpauschbetrag. Damit müssen weniger Steuern gezahlt werden. Auch Eltern von Kindern mit Handicap können von diesem Freibetrag profitieren. Welche Kosten zusätzlich einen Steuervorteil bringen, zeigen wir in diesem Beitrag.

Schnelleinstieg

- Kurz & knapp

- Wie hoch ist der Behindertenpauschbetrag?

- Wie kann ich den Behindertenpauschbetrag beantragen?

- Was kann ich zusätzlich noch absetzen?

- Wie hoch ist der Behindertenpauschbetrag für mein Kind?

- Wie beantrage ich den Behindertenpauschbetrag für mein Kind?

- Kinder mit Behinderung: Welche Kosten bringen noch Steuervorteile?

- Behindertenpauschbetrag: Was gilt für das Kindergeld?

Kurz & knapp

- 2021 wurden die Behindertenpauschbeträge verdoppelt

- Neu: Auch Menschen mit einem Grad der Behinderung (GdB) von 20 erhalten einen Pauschbetrag

- Einige Kosten bringen zusätzlich als außergewöhnliche Belastungen einen Vorteil

- Eltern können den Behindertenpauschbetrag für ihr Kind mit Behinderung nutzen

Wie hoch ist der Behindertenpauschbetrag?

Die Höhe des jährlichen Behindertenpauschbetrags hängt vom Grad der persönlichen Behinderung ab. Diesen stellt das zuständige Versorgungsamt mit einem ärztlichen Gutachten fest und stellt einen Behindertenausweis aus. Liegt der GdB unter 50, erhält man von der zuständigen Behörde eine Bescheinigung darüber.

Behindertenpauschbetrag 2021: Das ist neu

Im Jahr 2021 wurden einige neue Regelungen beim Gesetz zum Behindertenpauschbetrag eingeführt:

- Die Behindertenpauschbeträge wurden verdoppelt

- Einen Pauschbetrag gibt es schon ab GdB 20

- Wer einen GdB unter 50 hat, muss keine weiteren Voraussetzungen mehr erfüllen

- Es wurde ein Pauschbetrag für behinderungsbedingte Fahrtkosten eingeführt

| Grad der Behinderung (GdB) von mindestens … | Pauschbetrag (pro Jahr) |

|---|---|

| 20 Prozent | 384 Euro |

| 30 Prozent | 620 Euro |

| 40 Prozent | 860 Euro |

| 50 Prozent | 1.140 Euro |

| 60 Prozent | 1.440 Euro |

| 70 Prozent | 1.780 Euro |

| 80 Prozent | 2.120 Euro |

| 90 Prozent | 2.460 Euro |

| 100 Prozent | 2.840 Euro |

| Blinde oder hilflose Behinderte* | 7.400 Euro |

| * Merkmal „Bl“ oder „hilflos“ ist im Schwerbehindertenausweis eingetragen |

Änderungen während des Jahres

Diese Besonderheiten gelten bei einem GdB unter 50 bis 2020

Für Menschen mit einem GdB unter 50 gilt für das Steuerjahr 2020 eine Einschränkung: Sie können den steuerlichen Behindertenpauschbetrag nur nutzen, wenn eine der beiden folgenden Voraussetzungen zusätzlich erfüllt ist:

- Aufgrund der Behinderung besteht ein gesetzlicher Anspruch auf eine Rente, zum Beispiel eine Unfallrente, oder andere laufende Bezüge. Eine Rente aus der gesetzlichen Rentenversicherung zählt nicht dazu.

- Die Behinderung hat zu einer dauernden Beeinträchtigung der körperlichen Beweglichkeit geführt oder ist durch eine typische Berufskrankheit entstanden.

Welche Kosten sind in der Behindertenpauschale enthalten?

Durch den Behindertenpauschbetrag sollen die (gewöhnlichen) Kosten, die durch die Behinderung entstehen, abgedeckt werden. Dazu gehören:

- Pflegekosten wie ambulante Pflegekraft, Pflegedienst, Kurzzeit-, Tages- und Nachtpflege

- Aufwendungen für Hilfe und Unterstützung bei den gewöhnlichen und wiederkehrenden Verrichtungen des täglichen Lebens

- Kosten für Stärkungsmittel und diätische Lebensmittel (Nahrungsergänzung)

- Heimkosten wie Pflege, Verpflegung und Unterkunft

- Kosten für Körperpflege und Hygieneartikel

- Futter und Pflegekosten für einen Blindenhund

Achtung: Pauschbetrag kann nicht kombiniert werden

Wie kann ich den Behindertenpauschbetrag beantragen?

Den Behindertenpauschbetrag beantragst du ganz einfach:

In WISO Steuer siehst du direkt wie hoch die Pauschale für dich ist. Den Nachweis kannst du ganz bequem gleich miteinfügen. Das kann eine Kopie Ihres Behindertenausweises, des Bescheids Ihrer Pflegekasse oder eine Bescheinigung des Versorgungsamts oder Sozialamts sein.

Was kann ich zusätzlich noch absetzen?

Wenn du den Pauschbetrag nuttr, dürfen Sie nur noch mit bestimmten tatsächlich angefallenen Kosten zusätzlich die Steuer senken. Folgende Kosten kannst du neben dem Behindertenpauschbetrag in deiner Steuererklärung eintragen:

| Kosten | Eintragen als | |

|---|---|---|

| Blindencomputer | Als Abschreibung abziehbar | außergewöhnliche Belastungen |

| Fahrtkosten | Für Fahrten zwischen Wohnung und Arbeitsstätte bei einem GdB von mind. 70 oder mind. 50 und gleichzeitiger Gehbehinderung die tatsächlichen Kosten oder bei fehlendem Einzelnachweis 0,30 pro gefahrenem km | Werbungskosten |

Bei einem GdB von mind. 80 ohne Einzelnachweis oder Gdb von mind. 70 und gleichzeitiger Gehbehinderung 900 Euro pro Jahr.

|

außergewöhnliche Belastungen | |

Für Behinderte mit den Merkzeichen aG, Bl und H

|

außergewöhnliche Belastungen | |

| Zu ärztlichen Behandlungen mit dem Pkw oder mit öffentlichen Verkehrsmitteln | außergewöhnliche Belastungen | |

| Führerscheinkosten | Als tatsächliche Kosten abziehbar | außergewöhnliche Belastungen |

| Haushaltshilfe | Steuerermäßgung i. H. v. 20 % der Aufwendungen, höchstens um 4.000 Euro | haushaltsnahe Dienstleistungen |

| Heilkur | Voll nach Abzug einer Erstattung | außergewöhnliche Belastungen |

| Heimunterbringung, behinderungsbedingt | Steuerermäßgung i. H. v. 20 % der Aufwendungen, die mit denen einer Haushaltshilfe vergleichbar sind, höchstens um 4.000 Euro | haushaltsnahe Dienstleistungen |

| Krankheitskosten | Voll abziehbar, nach Abzug einer Erstattung | außergewöhnliche Belastungen |

| Reisebegleitung |

|

außergewöhnliche Belastungen |

| Umbaukosten |

|

außergewöhnliche Belastungen oder haushaltsnahe Dienstleistungen |

| weitere Kosten | Einbau eines Treppenlifts, Aufzuges oder Bau einer Rollstuhlrampe | außergewöhnliche Belastungen |

| Umrüstung eines PKW | Kosten werden auf die Restnutzungsdauer des Pkw neben den Fahrtkosten verteilt, wenn die Person mit einer Behinderung auf die Benutzung des Pkw angewiesen ist (Merkmale aG, Bl oder H) | außergewöhnliche Belastungen |

| Wartung und Pflege | Ausgabe nach Abzug der zumutbaren Belastung | außergewöhnliche Belastungen |

Kann ich einen behindertengerechten Umbau absetzen?

Die eigenen 4 Wände behindertengerecht umzubauen, kann ganz schön teuer werden. Doch wenn es sich hier um unvermeidbare Ausgaben handelt, kanst du sie als außergewöhnliche Belastungen in der Steuererklärung angeben. Als Nachweis benötigst du aber ein Gutachten des Medizinischen Dienstes der Krankenversicherung (MDK), des Sozialmedizinischen Dienstes (SMD) oder der Medicproof Gesellschaft für Medizinische Gutachten mbH. Wichtig ist, dass du sie für das Jahr eintrageinträgst, in dem du die Kosten auch tatsächlich bezahlt hast.

Diese Umbau-Kosten bringen einen Steuervorteil:

- Barrierefreie Umbaumaßnahmen in der Wohnung

- Einbau eines Treppenlifts

- Anbau eines Aufzuges

- Bau einer Rollstuhlrampe

- Umrüstung des Fahrzeuges usw.

Wann sich hohe Kosten bei der Steuer nicht auswirken

Doch der Steuervorteil kann in manchen Fällen ins Leere laufen. Und zwar dann, wenn die außergewöhnlichen Belastungen höher sind als dein gesamtes Einkommen, von dem sie abgezogen werden sollen. Die Kosten darfst du auch leider nicht auf mehrere Jahre aufteilen. Alles, was du ausgibst, muss du für das jeweilige Jahr auch auf einen Schlag in der Steuererklärung angeben.

Behindertenpauschbetrag oder außergewöhnliche Belastungen?

Für deine Steuererklärung kannst du wählen, ob du:

- den Behindertenpauschbetrag nutzt oder

- deine tatsächlichen Kosten als außergewöhnliche Belastungen einträgst.

Welcher dieser Wege spart mehr Steuern?

Bei den außergewöhnlichen Belastungen (agB) sparst du erst ab der zumutbaren Belastung Steuern. Je nach Einkommen und Familienstand musst du Teile der Kosten selbst tragen. Dieser Weg lohnt sich also nur für Steuerjahre, in denen Ihre behinderungsbedingten Kosten inklusive der Eigenbelastung deutlich höher waren als die Behindertenpauschale. Immerhin kannst du mit einem Teil der zumutbaren Belastung doch sparen, indem du sie bei den haushaltsnahen Dienstleistungen angibst.

Du willst mit den tatsächlichen Kosten deien Steuer senken? Dann musst du auf Nachfrage des Finanzamts alle Ausgaben für die Behinderung durch Belege und Rechnungen nachweisen können.

Wie hoch ist der Behindertenpauschbetrag für mein Kind?

Kinder mit Behinderungen haben ebenfalls Anspruch auf die Behindertenpauschale. Die Höhe und die Voraussetzungen sind dabei genauso, wie bei Erwachsenen. Das bedeutet, dass auch bei Kindern die Behinderung von einem ärztlichen Gutachter festgestellt und ein Behindertenausweis ausgestellt sein muss.

Wann kann ich den Behindertenpauschbetrag für mein Kind nutzen?

Da Kinder in der Regel kein eigenes Einkommen haben, würde der Steuervorteil des Behindertenpauschbetrags verpuffen. Deshalb können Sie als Eltern den Pauschbetrag auf sich übertragen. Geben die Eltern jeweils eine eigene Steuererklärung ab, kann jeder 50 Prozent des Behindertenpauschbetrages für sein Kind nutzen.

Pflegepauschale gibt’s zusätzlich

Pflegen Sie Ihr behindertes Kind zu Hause, können Sie auch die Pflegepauschale erhalten. Das gilt auch dann, wenn Sie den Behindertenpauschbetrag für Ihr Kind nutzen.

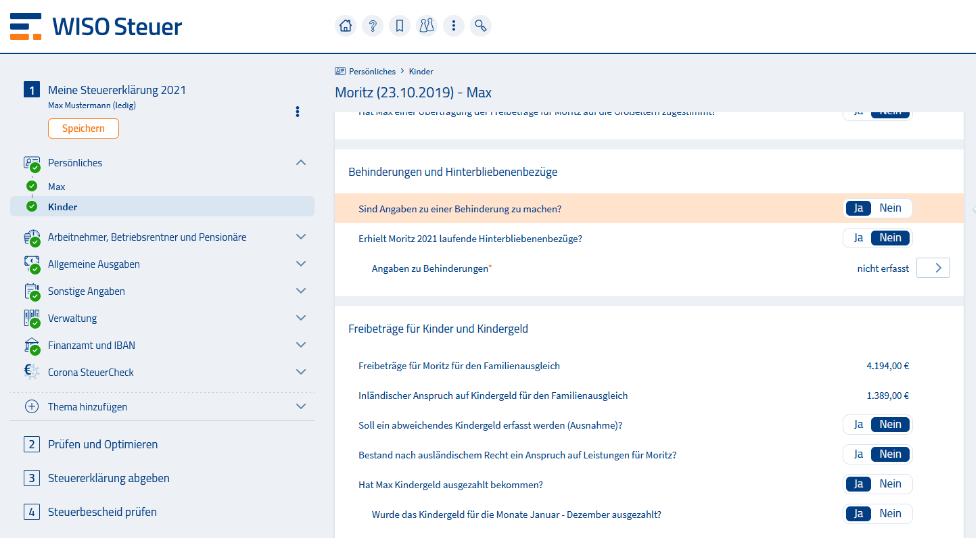

Wie beantrage ich den Behindertenpauschbetrag für mein Kind?

Den Behindertenpauschbetrag für Ihr Kind können Sie in Ihrer Steuererklärung auf sich übertragen. Dafür füllen Sie die entsprechenden Zeilen in der Anlage Kind aus. In WISO Steuer erledigen Sie das einfach unter Persönliches > Kinder > Behinderungen und Hinterbliebenenbezüge.

Einmal beantragt, zählt nicht für immer

Um auch in Folgejahren den Behindertenpauschbetrag für dein Kind zu nutzen, musst du ihn jedes Jahr aufs Neue mit der Steuererklärung beantragen. Sobald dein Kind den Pauschbetrag dann selbst nutzt, kannst du ihn nicht mehr bei dir eintragen.

Kinder mit Behinderung: Welche Kosten bringen noch Steuervorteile?

Haushaltsnahe Dienstleistungen

Pflegst du dein Kind nicht nur selbst, sondern holst dir mit einer Pflegekraft zusätzliche Unterstützung? Dann finden diese Kosten als haushaltsnahe Dienstleistungen Platz in deiner Steuererklärung. Insgesamt kannst du 20 Prozent der Lohnkosten und maximal 4.000 Euro jährlich von der Steuer abziehen.

Kinderbetreuungskosten

Alle Eltern, die Kinderbetreuungskosten haben, können dafür einen steuerlichen Bonus erhalten. In der Regel aber nur bis zum 14. Lebensjahr des Kindes. Bei Kindern mit Behinderungen kannst du Kinderbetreuungskosten aber auch danach noch in der Steuererklärung angeben. Wichtig ist dabei aber, dass die Behinderung bei deinem Kind noch vor dem 25. Lebensjahr eingetreten ist.

In diesem Fall kannst du bis zu 6.000 Euro pro Jahr für die Betreuung deines Kindes als Sonderausgaben in der Steuererklärung eintragen.

Behindertengerechter Umbau

Mit einem behindertengerechten Umbau kannst du auch dann Steuern sparen, wenn er für dein Kind notwendig ist. Hier gelten die gleichen Regeln, wie für den Umbau aufgrund einer eigenen Behinderung.

Behindertenpauschbetrag: Was gilt für das Kindergeld?

Neben dem Behindertenpauschbetrag erhältst du zusätzlich auch Kindergeld beziehungsweise die Kinderfreibeträge für dein Kind. Die Höhe und die Voraussetzungen ändern sich durch die Behinderung nicht.

Einen Unterschied gibt es aber doch: In bestimmten Fällen erhältst du das Kindergeld zeitlich unbefristet weiter – also auch noch nach dem 25. Geburtstag deines Kindes. Und zwar, wenn:

- die Behinderung bei deinem Kind noch vor dem 25. Geburtstag aufgetreten ist

- und dein Kind wegen der Behinderung nicht imstande ist, seinen eigenen Lebensunterhalt zu bestreiten.

Vor einiger Zeit hat der BFH ein positives Urteil gefällt: Bei einem angeborenen Gendefekt besteht ebenfalls Anspruch auf Kindergeld nach dem 25. Lebensjahr. Das gilt vor allem auch dann, wenn die daraus resultierenden körperlichen Einschränkungen erst später aufgetreten sind.

Quelle: BMF