Job und Familie unter einen Hut zu bringen, ist gar nicht so einfach. Deswegen gibt es einige Möglichkeiten, wie das Kind in Abwesenheit der Eltern betreut werden kann. Sogar das Finanzamt greift bei Ausgaben rund um Kindergarten, Kita und Co. unter die Arme. Wie Eltern Kinderbetreuungskosten von der Steuer absetzen können, zeigen wir hier.

Schnelleinstieg

- Kurz & knapp

- Kinderbetreuungskosten absetzen: So geht’s

- Bis zu 4.000 Euro pro Kind

- Welche Voraussetzungen gelten für den steuerlichen Abzug?

- Wer darf die Kinderbetreuungskosten absetzen?

- Die Kosten für die Betreuung müssen nachgewiesen werden

- Kinderbetreuung: Und wenn Oma und Opa einspringen?

- Kinderbetreuung in der Corona-Krise

- Kinderbetreuungskosten in die Steuererklärung eintragen

- FAQ: Kinderbetreuung von der Steuer absetzen

Kurz & knapp

- Die Ausgaben zur Kinderbetreuung rechnet das Finanzamt dir bis zu 4.000 Euro pro Kind und Jahr an

- Es gilt eine Altersgrenze von 14 Jahren für dein Kind

- Du brauchst einen Nachweis (Rechnung, Überweisungsbeleg, Arbeitsvertrag)

- WISO Steuer hilft dir dabei, deine Kinderbetreuungskosten zu erfassen

Kinderbetreuungskosten absetzen: So geht’s

Was sind Kinderbetreuungskosten?

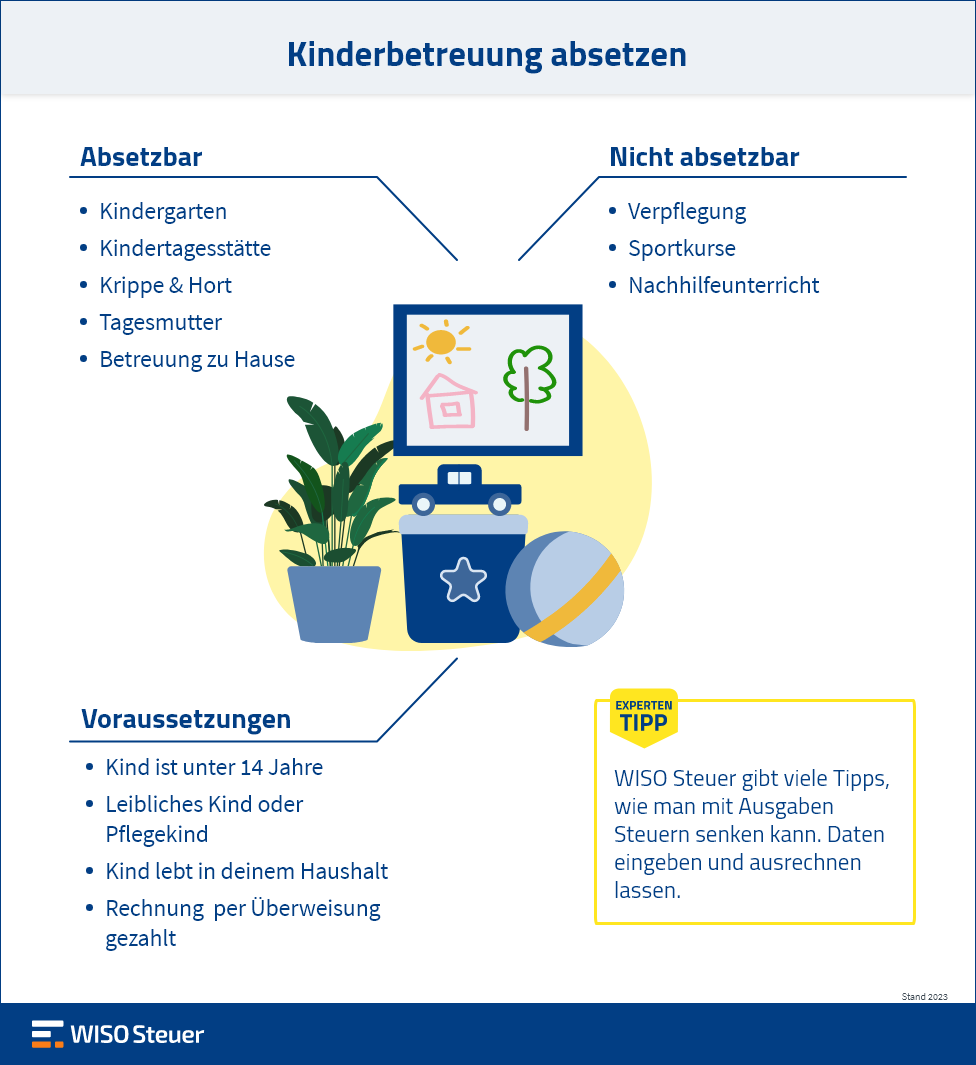

Ganz einfach: Das sind alle Kosten, die du für die Betreuung des Kindes bezahlst. Dabei spielt es keine Rolle, wo die Betreuung stattfindet:

- im Kindergarten oder in der Kindertagesstätte

- im Heim, Hort oder Krippe

- bei der Tagesmutter

- zu Hause

Gehören alle meine Ausgaben zu den Betreuungskosten?

Leider nein. Das Finanzamt akzeptiert nur Kosten, bei denen die reine Fürsorge im Vordergrund steht. Daher zählen Kosten für Verpflegung, sportliche Aktivitäten oder etwa Nachhilfeunterricht nicht zu den Betreuungskosten.

Ausnahme: Die „pädagogisch sinnvolle Gestaltung“ im Rahmen der Kinderbetreuung. Dazu zählt zum Beispiel der spielerisch vermittelte Fremdsprachenunterricht im Kindergarten. Die Kosten hierfür kannst du absetzen (BFH, III R 29/11).

Kindebetreuung: Kosten aufteilen bringt Vorteile

Bringt die Tagesmutter deinem Kind auch noch das Geigenspielen bei, musst du schätzen, wie hoch der Anteil für die Betreuung ist. Nur diesen kannst du dann absetzen.

Gleiches gilt für die Nachmittagsbetreuung mit Nachhilfeunterricht in der Schule. Mit einer vertraglichen Vereinbarung oder Aufteilung der Kosten bist du daher gut bedient. Der Anteil für den Nachhilfeunterricht kann nämlich nicht angesetzt werden.

Bis zu 4.000 Euro pro Kind

Kinderbetreuungskosten werden zu 2/3 vom Finanzamt anerkannt, insgesamt jedoch bis maximal 4.000 Euro pro Kind und Jahr.

Auch wenn die Voraussetzungen für den Abzug nicht das ganze Jahr gegolten haben, zum Beispiel weil dein Kind in der Mitte des Jahres geboren wurde, gilt der Höchstbetrag in voller Höhe.

Welche Voraussetzungen gelten für den steuerlichen Abzug?

Die oben genannten Kinderbetreuungskosten kannst du als Sonderausgaben in der Steuererklärung absetzen. Das geht, solange

- das Kind noch unter 14 Jahre ist

- es sich um ein leibliches oder Pflegekind handelt

- das Kind in deinem Haushalt lebt

Kinderbetreuungskosten nur per Überweisung zahlen

Wer darf die Kinderbetreuungskosten absetzen?

Grundsätzlich gilt: Die Kosten darf nur derjenige absetzen, der sie auch tatsächlich gezahlt hat. Hast du dir die Rechnung mit dem anderen Elternteil geteilt, könnt ihr beide einen Teil absetzen. Der anteilige Höchstbetrag für jeden Elternteil liegt grundsätzlich bei 2.000 Euro pro Kind und Jahr. Du kannst jedoch einvernehmlich eine andere Aufteilung des Höchstbetrages beantragen.

Zusammenveranlagung

Geben die Eltern eine gemeinsame Steuererklärung ab, ist es egal, wer die Kosten übernommen hat. Diese werden bei beiden Elternteilen gemeinsam in einer Summe abgezogen.

Einzelveranlagung

Bei einer Einzelveranlagung werden sie auf gemeinsamen Antrag jeweils zur Hälfte beim den Elternteilen berücksichtigt. Haben beide Kosten übernommen, darf jeder seine zu 2/3 bis zum Höchstbetrag von 2.000 Euro pro Elternteil absetzen.

Hat bei einer nichtehelichen Lebensgemeinschaft nur ein Elternteil den Betreuungsvertrag abgeschlossen und die Kosten gezahlt, kann der andere Elternteil keine Kinderbetreuungskosten absetzen.

Die Kosten für die Betreuung müssen nachgewiesen werden

Allerdings nur auf Verlangen des Finanzamts. Dafür benötigst du eine Rechnung und einen Kontoauszug oder einen Überweisungsträger.

Bewahre Überweisungsbelege und Rechnungen auf

Für den steuerlichen Abzug ist es unbedingt nötig, dass du die Betreuungskosten überweist. Barzahlungen und Barschecks werden vom Finanzamt nicht anerkannt.

Wichtig ist auch, dass du eine Rechnung von der betreuenden Person bekommst. Eine einfache Quittung des Empfängers reicht nicht!

dein Kind besucht einen Kindergarten oder -hort?

Hier reicht ein Bescheid der Einrichtung, in dem die Kosten für die Betreuung festgehalten sind. Einen Überweisungsbeleg brauchst du aber auch hier.

Du hast eine Betreuungsperson angestellt?

Eine Anstellung ist im Rahmen eines Minijobs oder einer sozialversicherungspflichtigen Beschäftigung möglich. In diesem Fall solltest du einen Arbeitsvertrag abschließen.

Kinderbetreuung: Und wenn Oma und Opa einspringen?

Grundsätzlich ist es egal, ob der Opa oder andere Verwandte für die Betreuung einspringen. Über das Haushaltsscheckverfahren kannst du die Großeltern als Minijobber anstellen. Steuern werden dann pauschal bezahlt und die Großeltern sind in der gesetzlichen Unfallversicherung versichert. Als Eltern könnt ihr jetzt die Kosten komplett als Kinderbetreuungskosten absetzen.

Erstattest du den Großeltern die Fahrtkosten, kannst du diese auch in der Steuererklärung angeben.

Das ist bei der Betreuung durch die Großeltern wichtig:

Vereinbarung

Du brauchst eine schriftliche Vereinbarung mit den Großeltern. Auch, wenn die eigentliche Betreuung kostenlos ist und du nur Fahrtkosten absetzen willst, ist eine Vereinbarung wichtig. In dieser wird festgehalten, dass die Großeltern regelmäßig auf die Kinder aufpassen und du ihnen die Fahrtkosten dafür erstattest.

Nachweis

Die tatsächlich erstatteten Fahrten musst du auch nachweisen können. Das geht am besten am besten als Auflistung mit Entfernung, Datum, und Adresse. Für die Kostenberechnung gilt: 30 Cent pro gefahrenen Kilometer oder auch der Ersatz einer Tankfüllung. Halte dazu Tankquittungen oder Fahrkarten parat.

Überweisung

Zahle unbedingt per Überweisung. Barzahlungen akzeptiert das Finanzamt nicht.

Übrigens: Da die Steuern pauschal bezahlt wurden, müssen Oma und Opa keine Angaben bei der Steuer machen. Für sie ist es dann steuerfrei.

Verdienst über 410 Euro

Verdient ein Angestellter durch die Betreuung pro Jahr mehr als 410 Euro, ist das steuerpflichtig. Sind die Großeltern bereits in Rente und bleiben insgesamt unter dem Grundfreibetrag, müssen keine Steuern bezahlt werden. Achte also auf den Gesamtbetrag der Zahlungen.

Oma als Minijobber

Eine andere Möglichkeit wäre es, die Großeltern über das Haushaltsscheckverfahren als Minijobber anzustellen. Dies geht problemlos online.

Der Vorteil: Steuern werden pauschal bezahlt und die Betreuungsperson ist auch in der gesetzlichen Unfallversicherung versichert. Die Kosten aus dem Haushaltsscheckverfahren können die Eltern komplett als Kinderbetreuungskosten angeben. Mehr dazu erfährst du auf der Website der Minijob-Zentrale.

Kein Steuervorteil bei Betreuung im engeren Familienkreis

Du kannst keine Betreuungskosten absetzen, wenn enge Familienmitglieder die Kinder betreuen. Das sind Menschen, die Kindergeld erhalten oder Anspruch auf Kinderfreibeträge bei der Steuererklärung haben – also Eltern oder auch der Lebenspartner der Mutter. Zahlt der eine Partner dem anderen für die Betreuung einen Geldbetrag, so wird dieser nicht berücksichtigt. Auch erkennt das Finanzamt keine Kosten an, die für eigene Fahrten zum Bringen und Abholen des Kindes anfallen.

Kinderbetreuung in der Corona-Krise

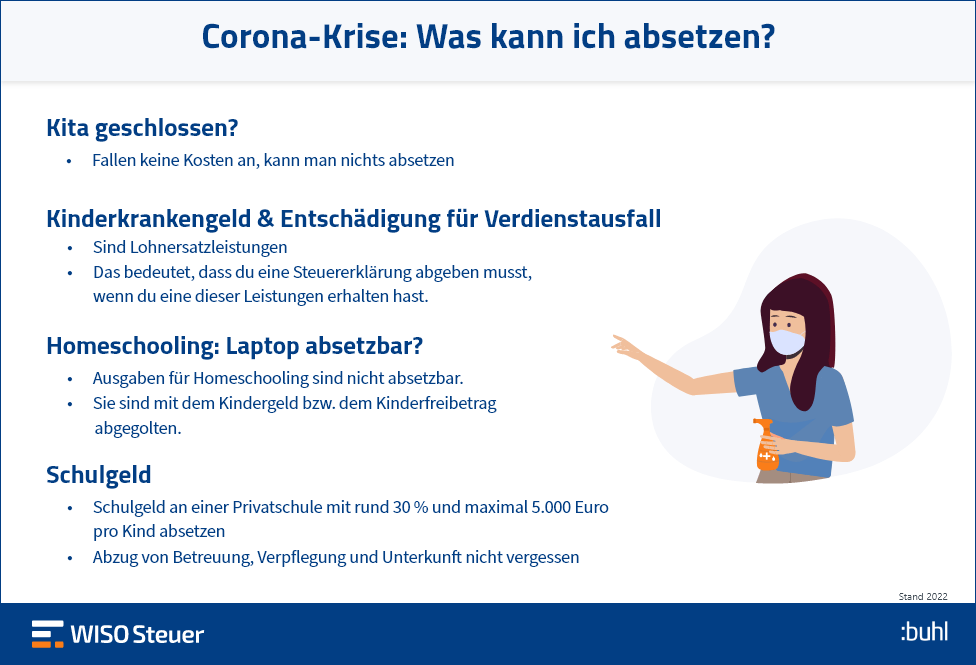

Kita zu: Kann ich auch andere Kinderbetreuung absetzen?

Die Corona-Pandemie hat den Alltag vieler Eltern dramatisch verändert. Für die Steuer gilt dabei: Fallen wegen der geschlossenen Kitas und Schulen die Betreuungsgebühren weg, sind diese auch nicht absetzbar.

Aber: Viele bemühen sich um eine alternative Betreuung für ihre Kinder – und diese Kosten können von der Steuer abgezogen werden. Dabei ist egal, ob du den Großeltern Fahrtkosten erstattest oder einen Babysitter engagierst.

Keine Betreuungsmöglichkeit: Was muss ich steuerlich beachten?

Ist die Kita oder Schule coronabedingt geschlossen oder eingeschränkt geöffnet, haben viele Eltern ein Problem. Und für einige ist die Kombination aus Homeoffice und Kinderbetreuung zu Hause schlichtweg nicht möglich. Denn: Da Oma und Opa zur Risikogruppe gehören, fällt auch diese Betreuungsmöglichkeit weg. Wenn du keine alternative Kinderbetreuung organisieren kannst, hast du folgende Möglichkeiten:

Kinderkrankengeld

Du hast Anspruch auf Kinderkrankengeld – auch dann, wenn das Kind gar nicht krank ist und du es lediglich auf Empfehlung zu Hause betreust. Das sind insgesamt 90 Prozent deines Nettoeinkommens. Diese Regelung gilt für alle Eltern mit Kindern unter 12 Jahren.

Entschädigung wegen Verdienstausfall

Du hast einen Anspruch auf Entschädigung für den coronabedingten Verdienstausfall (§ 56 Abs. 1a IfSG). Diese beläuft sich auf 67 Prozent des Nettolohns und maximal 2.016 Euro. Die Regelung gilt bis zum 19.03.2022.

- Pro Elternteil wird der Lohnersatz für maximal 10 Wochen gezahlt.

- Diese Regelung gilt für alle Eltern mit Kindern unter 12 Jahren. Auch dann, wenn das Kind sich in einer angeordneten Quarantäne befindet und deshalb zu Hause bleiben muss.

- Das Kinderkrankengeld und die Entschädigung kann man nicht gleichzeitig erhalten.

Kinderkrankengeld und Entschädigung sind steuerfrei

Zudem unterliegen Lohnersatzleistungen dem Progressionsvorbehalt. Das bedeutet, für das gesamte Einkommen gilt dann ein höherer Steuersatz. Folge: Eine Steuernachzahlung ist nicht ausgeschlossen.

Homeschooling: Kann ich Laptop und Nachhilfe absetzen?

Damit das Homeschooling klappt, kommen neue Ausgaben für Unterrichtsutensilien hinzu. Neben den klassischen Büchern, Schreibblöcken oder Stiften müssen zum Beispiel auch Laptop und Headset angeschafft werden, mancherorts auch eine stabile Internetverbindung. Zum Drucken von unzähligen Arbeitsblättern muss auch der heimische Drucker herhalten. Die Frage, die sich viele stellen: Was davon ist absetzbar? Leider sorgt das deutsche Steuerrecht hier für Ernüchterung.

Coronabedingte Arbeitsmittel

Diese sind für den Unterricht der Kinder nicht abzugsfähig. Denn Kosten für die Schul- und Berufsbildung der Kinder sind mit dem Kindergeld und dem Kinderfreibetrag abgegolten. Deshalb können Eltern nicht noch zusätzlich die Ausgaben für Schulmaterial absetzen.

Nachhilfeunterricht

Kosten hierfür erkennt das Finanzamt nicht an. Denn Nachhilfekosten zählen nicht als Kinderbetreuung, weil der Fokus auf dem Lernen und nicht der Betreuung liegt.

Ausnahme gilt bei einem beruflichen Umzug. Bist du aus beruflichen Gründen umgezogen, kannst du die Nachhilfekosten als Werbungskosten absetzen. Mehr dazu in unserem Beitrag zur Umzugskostenpauschale.

Schulgeld

Für Schulgeld an einer Privatschule kannst du rund 30 Prozent und maximal 5.000 Euro der Kosten pro Kind absetzen – mit Abzug von Betreuung, Verpflegung und Unterkunft.

Hol dir dein Geld zurück

Kinderbetreuungskosten in die Steuererklärung eintragen

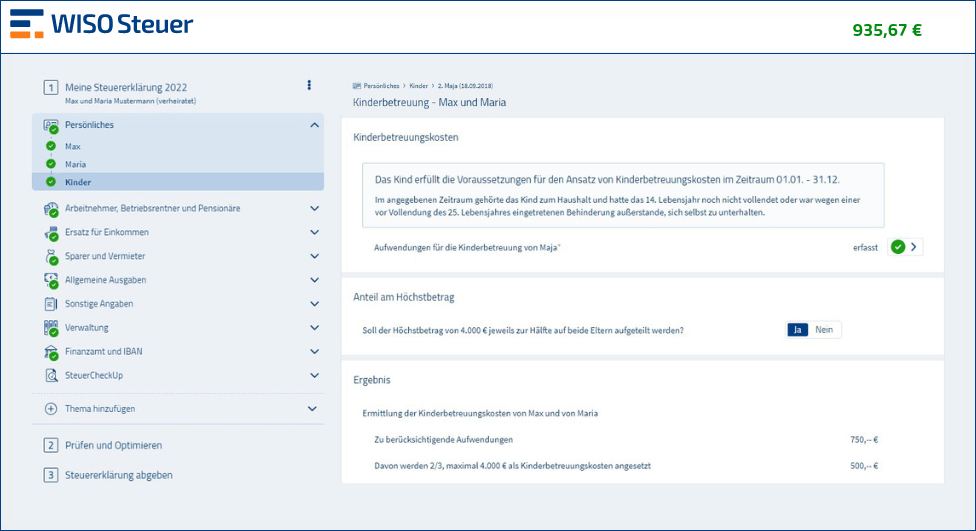

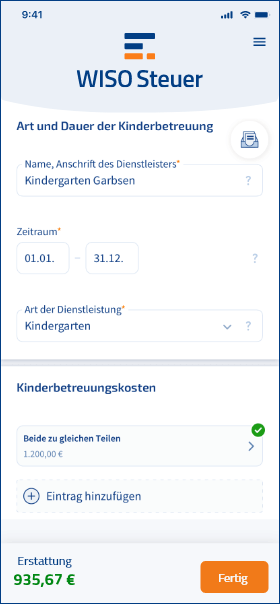

Mit WISO Steuer ist es besonders einfach, die Kinderbetreuungskosten in die Steuereklärung einzutragen. Denn: Die Rechnungen von Kindergarten & Co. kannst du ganz einfach per Smartphone mithilfe der App Steuer-Scan abfotografieren. Dann landen sie automatisch an der richtigen Stelle in deiner Steuererklärung. Einfacher geht es nicht!

Deine Kinderbetreuungskosten gehören in den Bereich Persönliches > Kinder.

Deine Kinderbetreuungskosten gehören in den Bereich Persönliches > Kinder.

FAQ: Kinderbetreuung von der Steuer absetzen

Gibt es eine Altersgrenze zum Absetzen der Kinderbetreuungskosten?

Kann ich Essensgeld im Kindergarten von der Steuer absetzen?

Wie viel von den Kinderbetreuungskosten bekomme ich zurück?

Wie weise ich Kinderbetreuungskosten nach?

Können beide Elternteile Kinderbetreuungskosten von der Steuer absetzen?

Lass deine Steuer automatisch ausfüllen