Muss ich Mieteinnahmen versteuern? Leider ja. Denn auch die Mieteinnahmen gehören zu den steuerpflichtigen Einkünften. Aber es gibt auch viele Möglichkeiten mit Mieteinnahmen Steuern zu sparen. Doch was genau sind eigentlich Mieteinnahmen? Und wie genau kann man damit Steuern sparen? Mehr dazu in diesem Beitrag.

Schnelleinstieg

Kurz & knapp

- Alle Einnahmen aus Vermietung und Verpachtung müssen versteuert werden

- Wie hoch die Steuer ausfällt, entscheidet der persönliche Steuersatz

- Kosten rund um die Vermietung können Vermieter von der Steuer absetzen

- Achtung: Wegen der Grundsteuer-Reform müssen Vermieter eine Grundsteuer-Erklärung abgeben – mit WISO Grundsteuer ist sie schnell vom Tisch

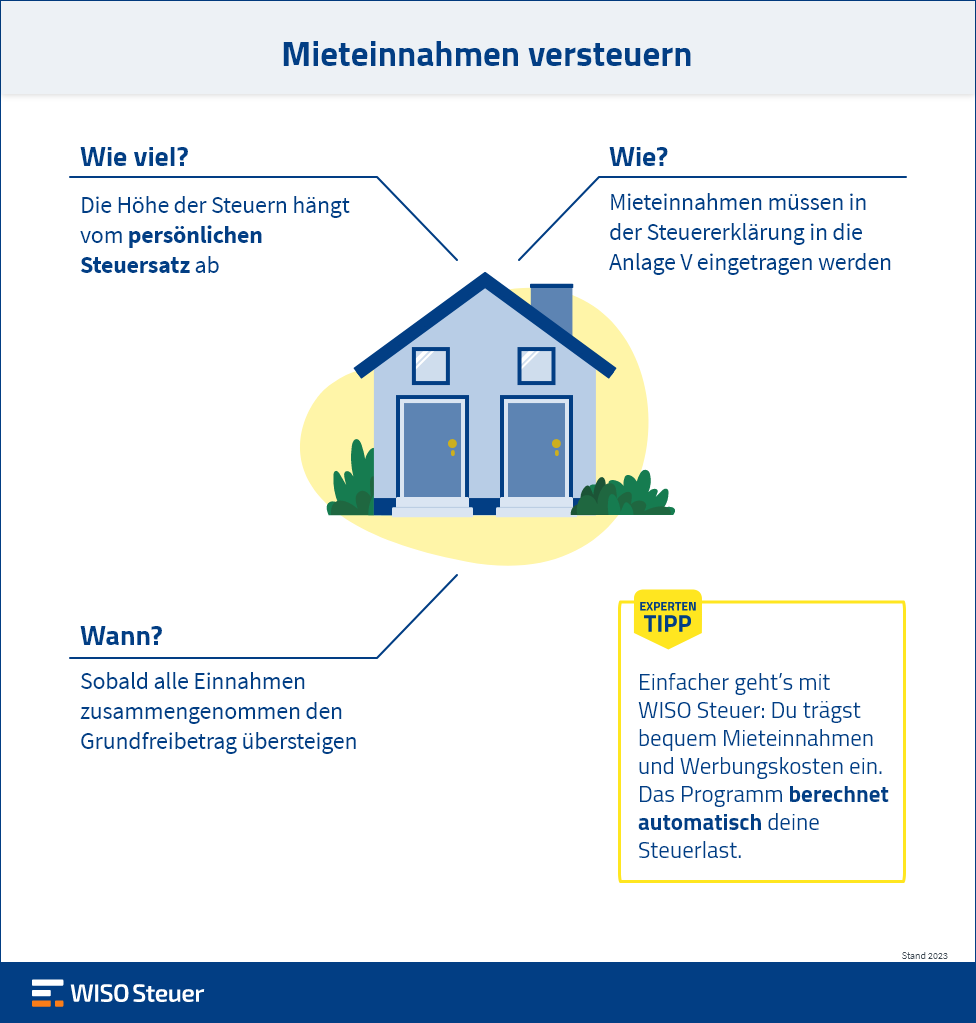

Übersicht: Wie muss ich Mieteinnahmen versteuern?

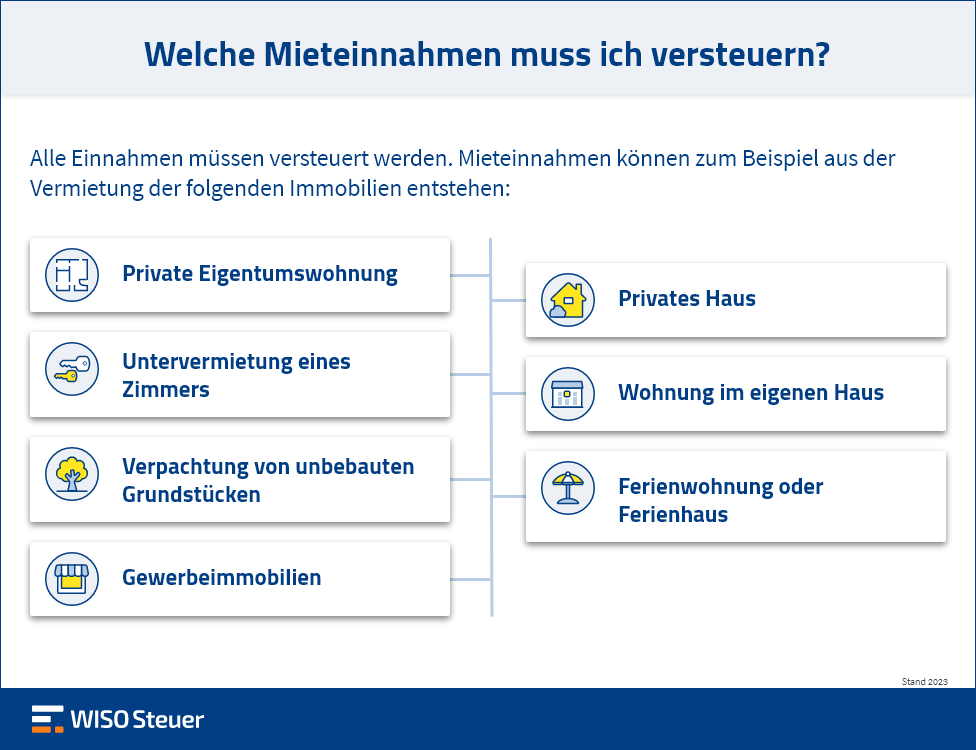

Wann sind Einnahmen Mieteinnahmen?

Ob Wohnung, Haus oder Grundstück – du überlässt eigene Immobilien einem Dritten und bekommst Geld dafür? Dann sind es Mieteinnahmen. Was davon du vermietest, ist dem Finanzamt völlig egal. Denn du musst auf alle Einnahmen Steuern zahlen.

Zu Mieteinnahmen zählen:

- Vermietung einer Eigentums- oder Einliegerwohnung

- Vermietung eines Hauses

- Untervermietung eines Zimmers

- Verpachtung von unbebauten Grundstücken

- Vermietung einer Ferienwohnung oder eines Ferienhauses

- Vermietung von gewerblichen Räumen

Ferienhaus & Ferienwohnung

Übersicht: Diese Mieteinnahmen musst du versteuern

Wie viel Steuern muss ich auf Mieteinnahmen zahlen?

Das hängt von deinem persönlichen Steuersatz ab. Und der wiederum ist davon abhängig, in welcher Steuerklasse du bist, ob du verheiratet bist oder Kinder hast. Die Spannbreite liegt hier zwischen 14 Prozent und 42 Prozent.

Gibt es einen Freibetrag?

Genauso wie für Arbeitnehmer gilt auch für Vermieter der Grundfreibetrag. Bis zu dieser Grenze bleiben alle Einnahmen steuerfrei.

Doch Achtung: Die Grenze gilt für alle Einnahmearten zusammengenommen. Hast du also ein Gehalt, das bereits über dem jährlichen Grundfreibetrag liegt, musst du die Mieteinnahmen in voller Höhe versteuern. Auch dann, wenn die Mieteinnahmen allein unter dem Grundfreibetrag liegen.

Was gilt bei Untervermietung?

Bei kurzfristiger Untervermietung der eigenen 4 Wände gilt eine Sonderregel. Liegen die Einnahmen unter 520 Euro im Jahr, bleiben sie steuerfrei. Aber: Diese Bagatellgrenze des Finanzamtes ist kein Steuerfreibetrag!

Nebenkosten nicht vergessen!

Übrigens: Auch die Nebenkosten gehören zu den Einnahmen aus Vermietung und Verpachtung. Du gibst also die Warmmiete in der Steuererklärung an. Da du die Nebenkosten nicht behältst, darfst du diese aber als Ausgaben abziehen. Oft lassen Finanzämter auch eine Vereinfachung zu. Dann darfst du nur die Kaltmiete angeben – kannst aber auch keine Nebenkosten mehr absetzen.

Steuertipps: Mit diesen Ausgaben sparst du Steuern

Kosten rund um die Vermietung sind Werbungskosten. Und diese kannst du von der Steuer absetzen. Diese Ausgaben reduzieren also den Betrag, auf den du am Ende Steuern zahlen musst.

Wie viel Steuern du am Ende zahlen musst, hängt also auch davon ab, wie hoch die Ausgaben waren. Es kann sogar sein, dass du durch sehr hohe Kosten am Ende einen Verlust hast. Deine Ausgaben waren also höher als deine Einnahmen. Dann fallen gar keine Steuern für die Mieteinnahmen an.

Wichtig: Belege aufheben

Diese Ausgaben kannst du jährlich absetzen

Generell gilt das Zu- und Abflussprinzip. Heißt: Du kannst die Ausgaben in dem Jahr absetzen, in dem du sie gezahlt hast. Das gilt auch für die Einnahmen. Auch diese versteuerst du erst, wenn du diese auch tatsächlich erhalten hast. Noch ausstehende Mieten müssen erstmal nicht in der Steuererklärung angeben werden.

Nebenkosten

Dazu gehören alle Kosten, die im Zusammenhang mit der Nutzung des Haus- und Grundbesitzes anfallen:

- Hausnebenkosten (im Einzelnen aufgeführt in der Nebenkostenabrechnung)

- Heizkosten

- Kosten für Wasserversorgung

- Gebäudeversicherung

- Grundsteuer

- Vermietungsanzeigen

- Maklerprovision

- Kontoführungsgebühren

- Möbel

- Büromaterial

- Fahrtkosten

- Anwaltskosten

- Kosten für den Steuerberater

- Mitgliedsbeiträge (zum Beispiel Eigentümerverein)

Kredite und Zinsen

In der Regel müssen die meisten Käufer von Immobilien Darlehen zur Finanzierung der Immobilie aufnehmen. Für die Steuer gilt aber, dass nur die Zinsen darauf bei der Steuer abzugsfähig sind. Egal um welche Art des Kredits es sich handelt, die jährlichen Zinsen darfst du als Werbungskosten absetzen. Nicht absetzen darf man die Tilgung. Statt der Tilgung gibt es die Immobilie, die jährliche Abschreibung auf den Gebäudewert.

Auch die sogenannten Geldbeschaffungskosten im Zusammenhang mit der Anschaffung der Immobilie darf man sofort bei der Steuer als Werbungskosten angeben. Dazu zählen vor allem:

- Gebühren für den Eintrag der Grundschuld

- Gebühren für die Grundschuldbestellung beim Notar

- Bankgebühren für die Kredite

- Bereitstellungszinsen

- Fahrtkosten zur Bank und Porto bei Schriftverkehr

- Kosten für Beglaubigungen bei der Finanzierung

- Löschungsgebühren bei alten Grundschuld-Einträgen

Erhaltungsaufwendungen

Wird an einer Immobilie etwas instandgehalten, erneuert oder modernisiert, spricht man von Erhaltungsaufwand. Der Vorteil: Diese Kosten kannst du sofort als Werbungskosten absetzen. Alternativ kannst du die Ausgaben auch auf 2 bis 5 Jahre gleichmäßig verteilen.

Typische Erhaltungsaufwendungen sind zum Beispiel:

- Austausch von Fenstern und Türen

- Austausch der Heizungsanlage

- Neueindeckung des Daches

- nachträglicher Kabelanschluss

- Erneuerung der Elektroinstallationen

- Renovierung des Badezimmers

- Fassadenrenovierung

- Erneuerung der Klimaanlage

- Reinigung des Kanals nach Verstopfung

- Erneuerung der Wasserrohre

- Beseitigung von Wasser- und Unwetterschäden

- Reparatur der beschädigten Treppenhausbeleuchtung

- Wartungs- und Reparaturarbeiten am Aufzug

- neuer Fußbodenbelag

Vorsicht bei zu hohen Renovierungskosten

Wie setze ich den Kaufpreis einer Immobilie ab?

Grundsätzlich darfst du sämtliche Ausgaben rund um deine vermietete Wohnung oder Haus bei der Steuer absetzen. Ausnahmen von der Regel gibt es aber bei dem größten Posten, nämlich dem Kaufpreis. Zunächst gehört zu jeder Immobilie auch immer ein Grundstück, oder zumindest ein Anteil daran. Aber nur der Teil vom Kaufpreis, der auf das Gebäude entfällt, hilft Steuern zu sparen. Leider muss der Kaufpreis aber über viele Jahre verteilt werden.

Die Abschreibung bringt einen Steuervorteil

Unmittelbar nach dem Bau ist eine neue Immobilie noch sehr hochwertig. Doch die Zeit hinterlässt ihre Spuren – und so verliert jedes Gebäude aufgrund der sich abnutzenden Bausubstanz nach und nach an Wert. In der Steuererklärung können diese Wertminderungen abgesetzt werden – mit der sogenannten „Absetzung für Abnutzung“, auch bekannt als Abschreibung oder AfA.

Grundlage für die Berechnung der Abschreibung ist der Anschaffungspreis oder die Baukosten der Mietimmobilie. Der Wert des Grundstücks muss hierbei abgezogen werden – denn hier gibt es üblicherweise keinen zeitlich bedingten Wertverlust. Der Anteil des Kaufpreises vom Gebäude muss dann über 50 Jahre abgeschrieben werden. Also mit 2 Prozent pro Jahr.

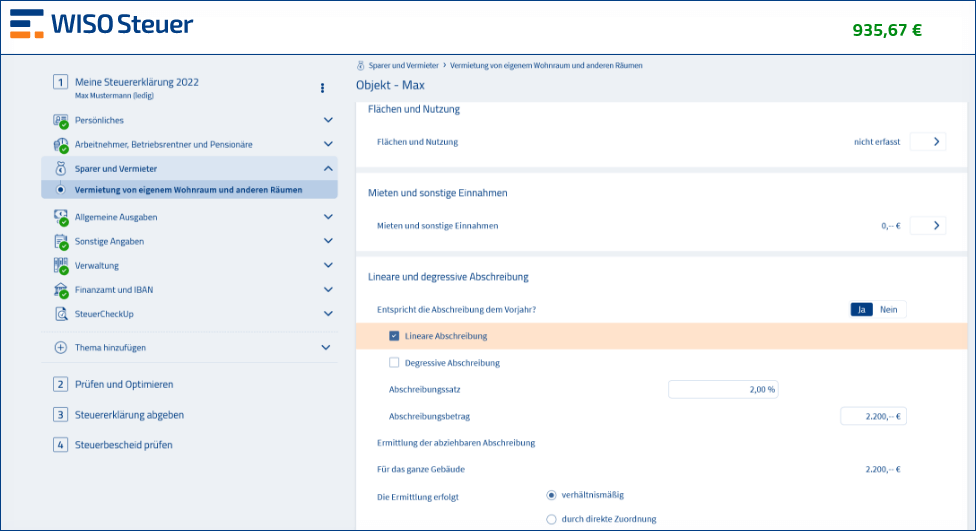

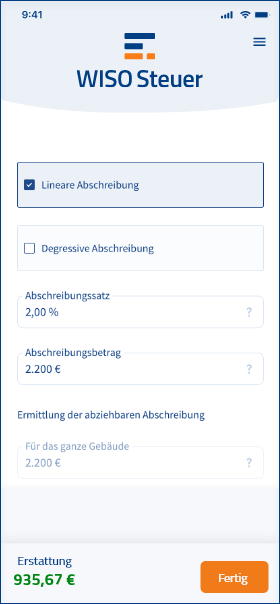

Abschreibung ermitteln ist kompliziert? Nicht mit WISO Steuer! Das Programm rechnet den jährlichen Absetzungsbetrag ganz einfach aus:

Hier machst du deine Angaben: Thema hinzufügen > Weitere Einkunftsarten > Sparer und Vermieter > Vermietung von eigenem Wohnraum und anderen Räumen unter Lineare und degressive Abschreibung

Hier machst du deine Angaben: Thema hinzufügen > Weitere Einkunftsarten > Sparer und Vermieter > Vermietung von eigenem Wohnraum und anderen Räumen unter Lineare und degressive Abschreibung

Diese Kosten gehören zusätzlich in die Abschreibung des Gebäudes:

Kaufnebenkosten

Du hast die Immobilie gerade erst gekauft und möchtest sie vermieten? Dann zählen auch die Kaufnebenkosten zu den Werbungskosten.

Kaufnebenkosten sind vor allem:

- Maklerprovision

- Notar- und Grundbuchkosten

- Grunderwerbsteuer

- Gebühren für die Eintragungen im Grundbuch

- Fahrtkosten zum Notar

- Alle weiteren Kosten im Zusammenhang mit dem Kauf

Wo trage ich die Mieteinnahmen in der Steuererklärung ein?

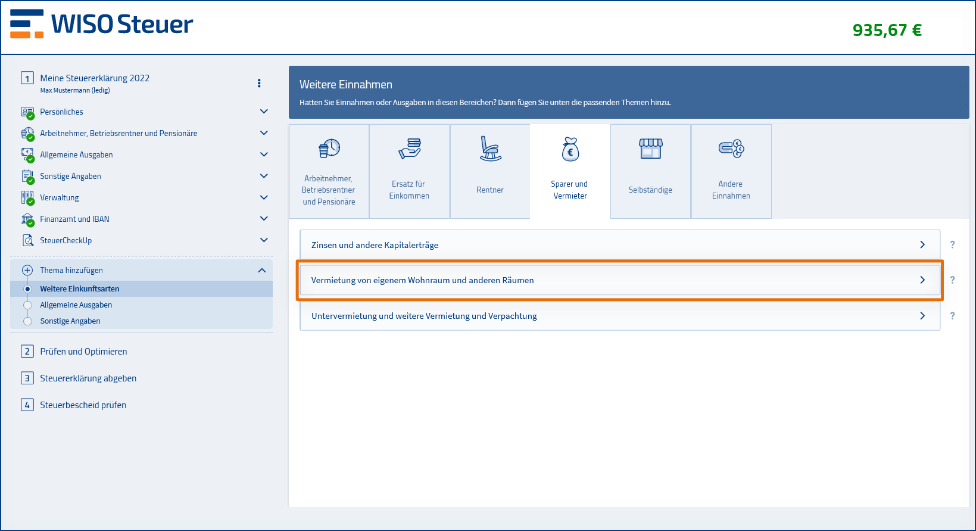

Anlaufpunkt für alle Daten rund um die Vermietung ist die Anlage V der Steuererklärung. In WISO Steuer geht es ganz ohne lästige Formulare!

Hier machst du deine Angaben: Thema hinzufügen > Weitere Einkunftsarten > Sparer und Vermieter > Vermietung von eigenem Wohnraum und anderen Räumen

Hier machst du deine Angaben: Thema hinzufügen > Weitere Einkunftsarten > Sparer und Vermieter > Vermietung von eigenem Wohnraum und anderen Räumen