Für die meisten Freiberufler oder Gewerbetreibende gehört die Umsatzsteuererklärung zum Pflichtprogramm. Welche Angaben wichtig sind, was es mit den Umsatzsteuer-Voranmeldungen auf sich hat und welche Termine im Kalender rot markiert werden müssen – alle Infos in diesem Beitrag.

Schnelleinstieg

Kurz & knapp

- Die Umsatzsteuer, auch Mehrwertsteuer genannt, ist eine Konsumsteuer auf Waren und Dienstleistungen

- Kleinunternehmer müssen unter bestimmten Voraussetzungen keine Umsatzsteuer zahlen

- Im Jahresverlauf informierst du das Finanzamt über Voranmeldungen über die angefallene Umsatzsteuer

- Die Umsatzsteuererklärung gibst du einmal im Jahr ab, als Zusammenfassung der Voranmeldungen

Wer muss Umsatzsteuer zahlen?

Die Umsatzsteuer (USt) besteuert den Konsum von Waren und Dienstleistungen. Deshalb spricht man auch von einer Verbrauchsteuer.

Als Unternehmer musst du dem Finanzamt regelmäßig mitteilen, wie viel Umsatzsteuer du eingenommen hast. Dafür musst du ab einer bestimmten Umsatzhöhe monatlich oder vierteljährlich eine Umsatzsteuer-Voranmeldung abgeben. Zusätzlich gibst du am Jahresende eine Umsatzsteuererklärung ab. Darin werden alle Umsätze, Vorsteuerbeträge und Vorauszahlungen des Jahres zusammengefasst.

Umsatzsteuer oder Mehrwertsteuer: Was ist richtig?

In Deutschland werden die Begriffe Umsatzsteuer und Mehrwertsteuer (MwSt.) oft synonym verwendet und bezeichnen letztlich dieselbe Steuer. Die Bezeichnung hängt von der Perspektive ab: Unternehmer sprechen von Umsatzsteuer, Verbraucher von Mehrwertsteuer.

Unternehmen berechnen diese Steuer auf ihre verkauften Waren und Dienstleistungen und führen sie an das Finanzamt ab. Sie agieren somit als Steuereinnehmer für den Staat. Für Unternehmen ist die Umsatzsteuer ein durchlaufender Posten, da sie die Steuer zwar einnehmen, aber an das Finanzamt abführen müssen.

Verbraucher bezeichnen diese Steuer häufig als Mehrwertsteuer. Sie ist eine Verbrauchsteuer, die auf den Endverbrauch von Waren und Dienstleistungen erhoben wird. Der Konsument zahlt die Steuer direkt beim Kauf von Produkten oder Dienstleistungen und ist letztlich damit finanziell belastet. Die Mehrwertsteuer wird vom Endverbraucher nur einmalig und vollständig gezahlt.

So hoch ist die Umsatzsteuer

In Deutschland dominieren 2 Umsatzsteuersätze: der Standardsteuersatz und der ermäßigte Steuersatz. Die genaue Anwendung dieser Sätze hängt von der Art der verkauften Waren oder erbrachten Dienstleistungen ab:

| Steuersatz | Anwendungsbereich |

|---|---|

| 19 % | für die meisten Waren und Dienstleistungen |

| 7 % | für bestimmte Waren und Dienstleistungen, z. B. Lebensmittel, Bücher, Zeitungen und Personennahverkehr |

In der Land- und Forstwirtschaft werden noch weitere Umsatzsteuersätze angewendet.

Um die wirtschaftlichen Auswirkungen der Corona-Pandemie abzumildern, hatte die Bundesregierung die Umsatzsteuersätze für einen bestimmten Zeitraum gesenkt: Beim regulären Steuersatz von 19 Prozent auf 16 Prozent und beim ermäßigten Satz von 7 Prozent auf 5 Prozent. Seit dem 1. Januar 2021 gelten wieder die üblichen Steuersätze.

Die Gastronomie, die während der Pandemie von einem ermäßigten Steuersatz von 7 Prozent für Speisen profitierte, muss seit dem 1. Januar 2024 wieder 19 Prozent Umsatzsteuer auf Speisen zum Verzehr vor Ort abführen.

In diesen Fällen musst du nichts zahlen

Unter Umständen kannst du von einer Umsatzsteuerbefreiung profitieren. In dem Fall musst du keine Umsatzsteuer an das Finanzamt abführen. Das gilt in diesen Fällen:

Voranmeldung monatlich oder quartalsweise abgeben

Alle umsatzsteuerpflichtigen Unternehmer und Freelancer müssen im Jahresverlauf sogenannte Umsatzsteuer-Voranmeldungen (UStVA) abgeben. Mit diesen teilst du dem Finanzamt die Umsatzsteuer mit, die in einem bestimmten Zeitraum angefallen ist. Es ist möglich, die Voranmeldungen monatlich oder quartalsweise abzugeben.

Dabei gilt immer die 10-Tage-Regelung: Die Voranmeldung muss bis zum 10. Tag nach Ablauf des Voranmeldungszeitraums (Monat, Vierteljahr) beim Finanzamt eingehen. Für den Monat Dezember oder für das vierte Quartal bei Quartalszahlern musst du die Zahlung bis zum 10. Januar des Folgejahres leisten.

Falls du weniger als 1.000 Euro Umsatzsteuer im Jahr gezahlt hast, befreit dich in der Regel das Finanzamt von den Umsatzsteuer-Voranmeldungen. Dann genügt eine jährliche Umsatzsteuererklärung.

Du kannst die Umsatzsteuer-Voranmeldung quartalsweise abgeben, wenn du im vorangegangenen Kalenderjahr mehr als 1.000 Euro, aber weniger als 7.500 Euro Umsatzsteuerzahllast ans Finanzamt abgeführt hast.

Termine für die vierteljährliche Voranmeldung:

- 10. April

- 10. Juli

- 10. Oktober

- 10. Januar

Beträgt die Vorjahres-Umsatzsteuer mehr als 7.500 Euro, gilt ein monatlicher Voranmeldungszeitraum.

Grundsätzlich müssen auch Existenzgründer im Jahr der Neugründung und dem Folgejahr monatlich eine Voranmeldung abgeben – unabhängig von der Höhe der Umsatzsteuer. Allerdings gilt für die Jahre 2021 bis 2026 eine andere Regelung (siehe Schreiben des Bundesfinanzministeriums vom 16. Dezember 2020): Unternehmer, die ihre berufliche oder gewerbliche Tätigkeit aufnehmen, müssen in diesem Zeitraum ihrem Finanzamt nicht mehr generell monatlich eine Umsatzsteuer-Voranmeldung übermitteln. Stattdessen ist im Gründungsjahr zur Ermittlung des Voranmeldungszeitraums die voraussichtliche Steuer des laufenden Kalenderjahres maßgebend. Im Folgejahr wird die tatsächliche Steuer für das Gründungsjahr in eine Jahressteuer umgerechnet.

Falls der Unternehmer eine Vorsteuererstattung im Gründungsjahr erwartet, kann er monatliche Umsatzsteuer-Voranmeldungen abgeben, wenn der voraussichtliche Überschuss mehr als 7.500 Euro betragen wird. Im Folgejahr kommt es auf den tatsächlichen Überschuss für das Gründungsjahr umgerechnet in einen Jahresüberschuss an.

Längere Abgabefristen

Fällt der Abgabetag (zum Beispiel 10. Januar) auf einen Sonn- oder Feiertag, verschiebt sich die Fälligkeit der Umsatzsteuer-Vorauszahlung auf den nächsten Werktag, also Montag. Dementsprechend verschiebt sich auch die Fälligkeit der Umsatzsteuer.

Antrag auf Dauerfristverlängerung stellen:

Du hast die Möglichkeit, eine Dauerfristverlängerung zu beantragen. Dadurch kannst du die Frist für die Abgabe der UStVA und die Entrichtung der Vorauszahlung um einen Monat verlängern. Den Antrag dazu stellst du beim zuständigen Finanzamt. Bei Pflicht zur monatlichen Voranmeldung wird eine Sondervorauszahlung fällig.

Pflicht zur elektronischen Abgabe

Als Selbstständiger musst du deine Umsatzsteuer-Voranmeldungen und Umsatzsteuererklärung elektronisch an das Finanzamt übermitteln. Dafür musst du deine Identität gegenüber dem Finanzamt bestätigen, um deine Unterschrift auf dem Papier zu ersetzen.

Bei WISO Steuer geht das besonders einfach. Einmal eingerichtet, kannst du die digitale Abgabe jedes Jahr wieder nutzen. So erfüllst du die Vorgaben des Finanzamts und du sparst dir auch noch Zeit und Papier. Du willst mehr wissen? Wir haben hier alle Informationen zusammengefasst: Steuer-Versand

USt-Identifikationsnummer

Nachdem du dem Finanzamt die Aufnahme deiner Tätigkeit mitgeteilt hast (Fragebogen zur steuerlichen Erfassung), bekommst du eine Steuernummer.

Darüber hinaus kann es erforderlich sein, eine spezielle Umsatzsteuer-Identifikationsnummer (USt-IdNr.) zu beantragen. Sie dient der eindeutigen Identifizierung von Unternehmen innerhalb der EU im Rahmen der Umsatzsteuer. Sie ist nötig, wenn das Unternehmen Waren/Dienstleistungen aus einem anderen EU-Staat bezieht oder dahin liefert.

Die USt-Identifikationsnummer beantragst du beim zuständigen Finanzamt oder Bundeszentralamt für Steuern.

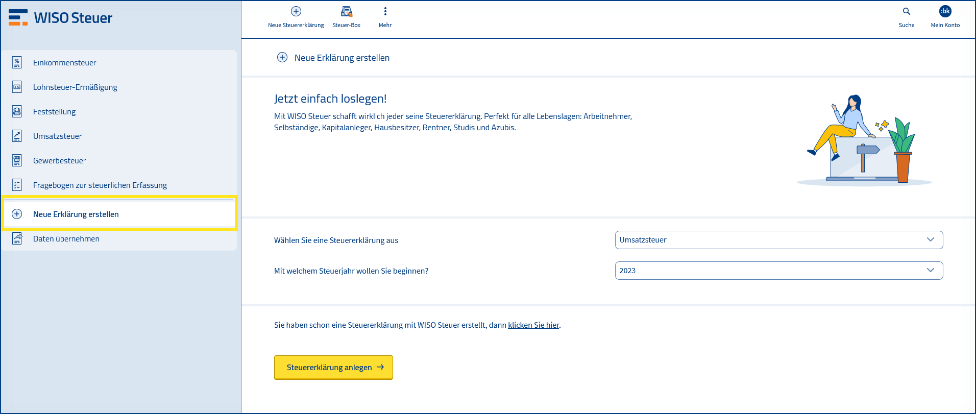

So geht’s mit WISO Steuer

WISO Steuer erleichtert die Umsatzsteuer-Voranmeldung erheblich, indem es den Prozess automatisiert und dir eine elektronische Abgabe direkt an das Finanzamt ermöglicht. Die integrierte Prüfungsfunktion hilft dir dabei, Fehler zu vermeiden. Einmal angelegt, kannst du die Voranmeldung als Vorlage für den nächsten Monat beziehungsweise das nächste Quartal nutzen.

Du benötigst die Desktop-Version von WISO Steuer. Lade sie dir jederzeit herunter – ganz ohne Zusatzkosten! Klicke dazu auf Mein Konto > Garantie-Nummer > Download.

Tipp: Erstellst du die EÜR mit der Desktop-Version von WISO Steuer, erzeugt das Programm automatisch die Voranmeldungen sowie die Umsatzsteuererklärung.

Jahresabschluss mit der Umsatzsteuererklärung

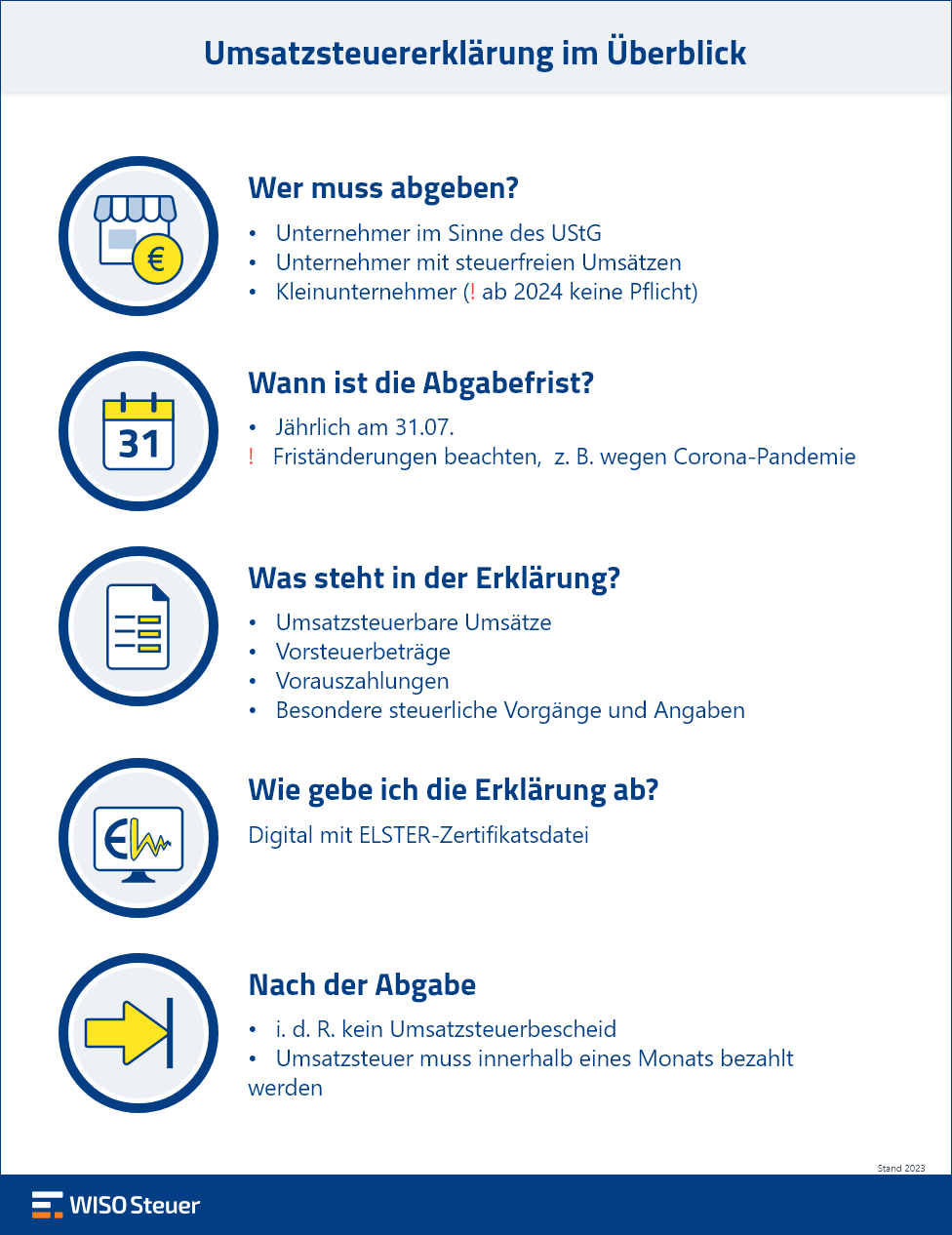

Einmal im Jahr musst du eine Umsatzsteuer-Jahreserklärung beim Finanzamt einreichen. Die Erklärung fasst alle Umsätze und die darauf entfallende Umsatzsteuer für das abgelaufene Kalenderjahr zusammen.

Sie ist eine Zusammenfassung deiner Voranmeldungen, die du im Jahresverlauf abgegeben hast. Neben den Umsatzsteuerbeträgen enthält die Umsatzsteuererklärung auch die Summe der Vorsteuerbeträge. Weitere steuerliche Vorgänge, die du vielleicht im Laufe des Jahres vergessen hast, können ebenfalls in die Erklärung einfließen.

Als Unternehmer bist du dazu verpflichtet, die Umsatzsteuer-Jahreserklärung abzugeben. Und zwar unabhängig davon, ob du Umsatzsteuer-Voranmeldungen abgeben musst oder nicht. Grundsätzlich sind auch Unternehmer mit umsatzsteuerfreien Umsätzen, zum Beispiel Ärzte und auch Anwender der Kleinunternehmer-Regelung, zur Umsatzsteuererklärung verpflichtet.

Keine Umsatzsteuererklärung für Kleinunternehmer mehr

Kleinunternehmer werden ab 2024 davon befreit, eine Umsatzsteuer-Jahreserklärung abzugeben. Ausnahmen:

- Fälle des § 18 Abs. 4a UStG, beispielsweise Gewerbetreibende, die Waren innerhalb der EU erwerben.

- Fordert das Finanzamt die Erklärung von dir ein, bist du weiterhin verpflichtet sie einzureichen.

Die Umsatzsteuererklärung muss zusätzlich zu anderen Steuererklärungen wie zum Beispiel der Einkommen- oder Gewerbesteuererklärung erstellt werden.

Was steht in der Umsatzsteuererklärung?

1. Umsatzsteuerbare Umsätze

Dazu zählen zum Beispiel:

2. Vorsteuerbeträge

Bist du zum Vorsteuerabzug berechtigt, gibst du deine gezahlten Vorsteuerbeträge ebenfalls in der Umsatzsteuererklärung an. Auch Berichtigungsbeträge im Falle von Vorsteuerberichtigungen müssen vermerkt werden.

3. Umsatzsteuer-Vorauszahlungen

Hast du Umsatzsteuer-Voranmeldungen abgegeben? Egal ob monatlich oder vierteljährlich – du gibst in der Umsatzsteuererklärung die Summe aller Vorauszahlungen an.

Da nur eine Summe angegeben wird, verrechnet man:

- Monate mit Erstattungen (wenn die Vorsteuer eines Monats höher war als die Umsatzsteuer)

- Monate mit Zahlungen (wenn die Umsatzsteuer eines Monats höher war als die Vorsteuer)

4. Besondere steuerliche Vorgänge

Darüber hinaus werden weitere Spezial-Themen zur Besteuerung abgefragt. Hier machst du Angaben zu besonderen steuerlichen Sachverhalten wie zum Beispiel:

5. Angaben für Unternehmer im Ausland

Für Unternehmer, die im Ausland ansässig sind, ist zudem die Anlage UN wichtig. Ausländische Unternehmer werden nur unter bestimmten Voraussetzungen in Deutschland umsatzsteuerpflichtig. Und zwar dann, wenn sie die deutsche Umsatzsteuer schulden.

Stichtag: 31. Juli

Erstellst du deine Steuererklärung selbst, musst du sie grundsätzlich bis zum 31. Juli des Folgejahres beim Finanzamt einreichen. Pandemiebedingt wurden die Fristen für einige Jahre verlängert. So musst du deine Steuererklärung 2023 bis zum 2. September 2024 einreichen.

Steuerbescheid nur bei abweichendem Ergebnis

Nachdem du deine Einkommensteuererklärung abgeschickt hast, bekommst du einen Steuerbescheid. Bei der Umsatzsteuer ist das anders. Das Finanzamt verschickt nur dann einen Umsatzsteuerbescheid, wenn das Ergebnis von deiner Erklärung abweicht. Also zum Beispiel dann, wenn du vergessen hast, eine Vorauszahlung in der Erklärung einzutragen. Wenn alles in Ordnung ist, bekommst du keinen Steuerbescheid.

Oft ergibt sich aus der Umsatzsteuererklärung eine Nachzahlung. Dann darfst du nicht allzu lange damit warten, deine Steuerschulden beim Finanzamt zu begleichen: Für Nachzahlungen hast du einen Monat nach Abgabe der Steuererklärung Zeit. Wie viel du nachzahlen musst, siehst du am Ergebnis deiner Umsatzsteuererklärung.

Wichtig: Dein Nachzahlungsbetrag wird nicht automatisch eingezogen. Es sei denn, du hast dem Finanzamt ein SEPA-Lastschriftmandat, also eine Einzugsermächtigung, eingeräumt. Schiebe die Zahlung also nicht auf die lange Bank, denn das kann teuer werden: Das Finanzamt kann einen Verspätungszuschlag festsetzen.

Erstattungen veranlasst das Finanzamt üblicherweise sehr schnell. An eine Frist ist das Finanzamt dabei allerdings nicht gebunden.

So kannst du die Umsatzsteuererklärung schnell erledigen

WISO Steuer begleitet dich bei der Erstellung deiner Umsatzsteuererklärung mit hilfreichen Tipps und Hilfestellungen. Lässt du die Fehlerprüfung durchlaufen, zeigt dir das Programm, an welchen Stellen du noch optimieren kannst. Danach gibst du mit nur einem Klick ab – digital, so wie vom Finanzamt vorgeschrieben.

Mit einer Lizenz für WISO Steuer kannst du 5 Erklärungen pro Jahr ohne zusätzliche Kosten abgeben. Wenn du zum Beispiel zwei verschiedene Gewerbebetriebe führst, kannst du für beide Betriebe jeweils die Umsatz- und Gewerbesteuer-Jahreserklärung und zusätzlich die persönliche Einkommensteuererklärung abgeben. Du bezahlst nichts extra.

So geht’s:

Besonderheiten bei der Umsatzsteuer

Steuerbefreiung für Kleinunternehmer

Unternehmer, die sich für die sogenannte Kleinunternehmer-Regelung entscheiden, müssen dem Finanzamt gegenüber nicht angeben, ob und wie viel Umsatzsteuer sie eingenommen haben. Du musst also keine Umsatzsteuer an das Finanzamt abführen.

Damit du diese Regelung und damit für die Umsatzsteuerbefreiung in Anspruch nehmen kannst, dürfen deine Jahresumsätze diese Grenzen nicht überschneiden:

Die Umsatzgrenze von 22.000 Euro bezieht sich immer auf ein ganzes Kalenderjahr. Das bedeutet, machst du dich während des Jahres selbstständig, musst du den voraussichtlichen Umsatz auf 12 Monate hochrechnen. Überschreitest du im Jahr der Gründung die Umsatzgrenze, verlierst du den Kleinunternehmerstatus fürs folgende Jahr und musst Umsatzsteuer abführen.

Wichtig: Hier geht es um deinen Umsatz, nicht um deinen Gewinn! Der Gewinn ist in der Regel deutlich niedriger als der Umsatz. Im schlimmsten Fall könnte das dazu führen, dass du die Umsatzgrenzen überschreitest, ohne es zu merken.

Nimmst du die Umsatzsteuerbefreiung in Anspruch, darfst du im Umkehrschluss auch keine Vorsteuer zurückholen. Das ist die Umsatzsteuer, die du selbst bezahlst, wenn du Dinge für dein Unternehmen kaufst.

Einfachere Regeln für PV-Anlagen

Für Besitzer von PV-Anlagen gibt es seit dem 1. Januar 2023 eine Neuregelung in Bezug auf die Umsatzsteuer: den Nullsteuersatz. Das bedeutet, dass du für den Kauf und Installation einer PV-Anlage sowie für dazugehörige Stromspeicher keine Mehrwertsteuer zahlst. Für Wartung oder Reparatur fallen jedoch weiterhin 19 Prozent Umsatzsteuer an.

FAQ: Umsatzsteuer

Was ist die Umsatzsteuer?

Was ist der Unterschied zwischen Umsatz- und Mehrwertsteuer?

Wann sind es 7 Prozent und wann 19 Prozent Steuer?

Wer ist von der Umsatzsteuer befreit?

In welchem Zeitraum wurde die Umsatzsteuer gesenkt?

Müssen Kleinunternehmer Umsatzsteuer zahlen?

Welche Regeln gibt es bei PV-Anlagen?

Wie funktioniert die Umsatzsteuer-Voranmeldung?

Wann muss ich die Umsatzsteuer-Voranmeldung abgeben?

Wann muss ich eine Umsatzsteuererklärung abgeben?

Kann ich die Umsatzsteuererklärung selbst machen?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.