Sie werden häufig angeboten und bleiben doch unterschätzt: Vermögenswirksame Leistungen sind ein starkes Instrument für den Vermögensaufbau, das Arbeitgeber anbieten. Mit verschiedenen Anlagemöglichkeiten wie Banksparplan oder Bausparvertrag können Arbeitnehmer dieses Extrageld gezielt für ihre finanzielle Zukunft einsetzen. Zusätzliche Vorteile bieten staatliche Prämien.

Schnelleinstieg

- Kurz & knapp

- Was sind vermögenswirksame Leistungen?

- Vermögenswirksame Leistungen als Arbeitnehmer

- Vermögenswirksame Leistungen anlegen

- Welche staatlichen Zuschüsse zur VL gibt es?

- Alles zu VL in der Steuererklärung

- FAQ: Vermögenswirksame Leistungen

- Vermögenswirksame Leistungen für Beamte

- Vermögenswirksame Leistungen als Arbeitgeber

Kurz & knapp

- Vermögenswirksame Leistungen sind zusätzliches Geld von deinem Arbeitgeber, das er für dich anspart

- Du wählst eine Anlageform wie zum Beispiel Banksparplan, Bausparvertrag oder Fondssparplan

- Nutze staatliche Prämien wie Arbeitnehmer-Sparzulage und Wohnungsbauprämie

Was sind vermögenswirksame Leistungen?

Vermögenswirksame Leistungen (auch VL oder VwL) sind ein Teil deines Gehalts, den dir dein Arbeitgeber nicht direkt auszahlt. Stattdessen zahlt er für dich einen bestimmten Betrag pro Monat ein, sodass du dir damit ein Vermögen aufbauen kannst. Dein Arbeitgeber überweist zwar das Geld, aber du entscheidest, wie es vermögenswirksam investiert werden soll. Dafür gibt es bestimmte Anlageformen, in die eingezahlt werden kann.

Wer hat Anspruch auf vermögenswirksame Leistungen?

Diese Gruppen haben Anspruch auf vermögenswirksame Leistungen über ihren Arbeitgeber oder Dienstherren:

Wer Teilzeit arbeitet, kann ebenfalls vermögenswirksame Leistungen bekommen. Häufig wird dann die Höhe anteilig gekürzt.

Wer hat keinen Anspruch auf VL?

Bist du ausschließlich Selbstständiger, Freiberufler, Student oder Rentner kannst du leider keine vermögenswirksamen Leistungen erhalten. Gleiches gilt auch, wenn du ausschließlich Einkünfte aus Gewerbebetrieb oder Land- und Forstwirtschaft hast.

Du kannst aber mit deinen vermögenswirksamen Leistungen Geld in Sparverträge für eine andere Person ansparen, nämlich für deinen Ehe-, Lebenspartner, deine Kinder oder Eltern.

Vermögenswirksame Leistungen als Arbeitnehmer

Grundsätzlich hast du auch die Möglichkeit, einen Teil deines Gehalts in vermögenswirksame Leistungen umzuwandeln.

Noch besser: Viele Arbeitgeber geben dir einen Zuschuss zum Gehalt, in der Regel zwischen 6 und 40 Euro pro Monat. Das kann sich aus einem Tarifvertrag, Betriebsvereinbarung oder direkten Verhandlungen ergeben und ist natürlich die beste Möglichkeit für dich.

Dein Brutto-Gehalt reduziert sich um die vermögenswirksamen Leistungen. Dein Chef zahlt also einen Teil des Brutto-Gehalts in die von dir gewählte Anlageform.

Dein Arbeitgeber zahlt einen Zuschuss. Du kannst diesen Zuschuss noch zusätzlich aus deinem Gehalt aufstocken.

Wie viel VL bekomme ich von meinem Arbeitgeber?

Häufig kannst du lesen, dass die vermögenswirksamen Leistungen auf 40 Euro pro Monat, also 480 Euro pro Jahr, begrenzt sind. Das stimmt nicht. Du kannst unbegrenzt viel Geld ansparen, das ist aber nicht sinnvoll. Unabhängig davon, musst du dich für ein Sparprodukt bei einer Bank entscheiden.

Kann ich aus eigener Tasche aufstocken?

Kurz gesagt: Ja, du kannst den Betrag unbegrenzt aus eigener Tasche aufstocken. Wobei die eigene Tasche in diesem Fall immer noch dein Brutto-Gehalt ist. Das bedeutet, dein Arbeitgeber muss das Geld für dich in deine Anlageform einzahlen. Du kannst nicht selbst das Geld von deinem Girokonto überweisen.

Wie kann ich den Antrag auf vermögenswirksame Leistungen stellen?

In 4 Schritten zu vermögenswirksamen Leistungen: Du hast von vermögenswirksamen Leistungen gehört, aber bist unsicher, wie du sie beanspruchen kannst? Kein Problem! Wir zeigen dir, wie du in 4 einfachen Schritten zu deiner VL kommst.

1. Erkundige dich bei deinem Arbeitgeber

Finde heraus, ob und wie viel vermögenswirksame Leistungen dir zustehen. Die Details dazu stehen meist in deinem Arbeits- oder Tarifvertrag. Falls nicht, frag direkt bei deinem Vorgesetzten oder in der Personalabteilung nach. Bekommst du weniger als 40 Euro monatlich, kann es sich lohnen, selbst aufzustocken. Kläre das am besten mit der Bank im nächsten Schritt.

2. Schließe einen Sparvertrag ab

Suche die beste Anlageform, die zu deinen finanziellen Zielen passt, denn du bindest dich für 7 Jahre. Ob du ein VL-Depot für Fonds oder ETFs eröffnest, einen Bausparvertrag beantragst oder dich für einen VL-Banksparplan entscheidest – mach dich schlau über alle Möglichkeiten, die dir offenstehen, um deine vermögenswirksamen Leistungen anzulegen.

3. Bescheinigung der Bank beim Arbeitgeber abgeben

Nachdem du dich für eine Anlageform entschieden hast, erhältst du eine Bescheinigung vom Anbieter. Leite die Bescheinigung deines Anbieters an deinen Arbeitgeber weiter. Hier sind alle Daten enthalten, damit dein Arbeitgeber das Geld in deinen VL-Vertrag einzahlen kann.

4. Staatliche Förderung nutzen

Es gibt noch mehr zu holen: Abhängig von deinem Einkommen kannst du für deine Anlage in Fonds, Bausparen oder für die Tilgung deines Baukredits eine staatliche Förderung, die sogenannte Arbeitnehmer-Sparzulage, beantragen. Den Antrag stellst du in deiner Steuererklärung. Zusätzlich kannst du die Bausparprämie bekommen. Den Antrag schickt dir die Bausparkasse. Beides erhöht deine Rendite und kann unabhängig voneinander beantragt werden.

Wie lange ist die Laufzeit der VL?

Über deinen Arbeitgeber sparst du 6 Jahre lang in deinen Sparvertrag ein. Anschließend musst du noch 1 Jahr warten, während das Geld verzinst wird. Bei Bausparverträgen sparst du 7 Jahre an. Insgesamt beträgt die Laufzeit für vermögenswirksame Leistungen also in der Regel 7 Jahre. In dem Ruhejahr kannst du bereits einen neuen Sparvertrag abschließen und deinen Arbeitgeber dort die vermögenswirksamen Leistungen einzahlen lassen.

Für einen Sparvertrag mit 4 Prozent Zinsen könnte das so aussehen:

| Jahr | VL | Zinsen | Betrag am Jahresende (inkl. Zinsen) |

|---|---|---|---|

| 1 | 480 € | 19,20 € | 499,20 € |

| 2 | 480 € | 39,17 € | 1.018,37 € |

| 3 | 480 € | 59,93 € | 1.558,30 € |

| 4 | 480 € | 81,53 € | 2.119,83 € |

| 5 | 480 € | 103,99 € | 2.703,83 € |

| 6 | 480 € | 127,35 € | 3.311,18 € |

| 7 | 0 € | 132,45 € | 3.443,63 € |

Entscheidest du dich für einen Banksparplan mit 4 Prozent Zinsen, werden dir nach 7 Jahren also 3.443,63 Euro ausgezahlt. Dabei kannst du deine Zinsen wie normale Kapitalerträge bis zu 1.000 Euro freistellen lassen, sodass die Bank keine Steuern abzieht. Pro Jahr kannst du insgesamt 1.000 Euro an Kapitalerträgen freistellen.

Was passiert bei Arbeitgeberwechsel innerhalb der Laufzeit?

Wenn du den Arbeitgeber wechselst, geht es mit deinen vermögenswirksamen Leistungen im Idealfall einfach weiter. Zahlt dein neuer Arbeitgeber ebenfalls vermögenswirksame Leistungen, kannst du deinen Vertrag in der Regel problemlos mitnehmen. Wenn dein neuer Arbeitgeber keine vermögenswirksamen Leistungen zahlt, hast du diese Möglichkeiten:

1. Du wandelst dein Brutto-Gehalt um

Auch wenn dein neuer Arbeitgeber nicht dazu verpflichtet ist, vermögenswirksame Leistungen zu zahlen, muss er deinen Anteil vom Brutto-Gehalt umleiten. Dieser Anteil wird dann von deinem Lohn abgezogen und von deinem neuen Arbeitgeber in deinen Sparvertrag gezahlt.

2. Du lässt den Vertrag ruhen

Ohne Zuschuss von deinem Arbeitgeber möchtest du nicht mehr sparen? Dann kannst du den Vertrag stilllegen lassen. Der Vorteil dabei ist, dass du die staatlichen Förderungen nicht verlierst. Allerdings kommst du erst nach 7 Jahren an dein Geld.

3. Du kündigst den Vertrag vorzeitig

Es ist möglich den Vertrag vor Ablauf der 7 Jahre zu kündigen. Allerdings solltest du vorher prüfen, ob du die Arbeitnehmer-Sparzulage erhalten hast. Kündigst du den Vertrag vorzeitig, musst du die Sparzulage zurückzahlen.

Wenn du deinen Job verlierst und mindestens ein Jahr arbeitslos bist oder selbständig wirst, kannst du den staatlichen Zuschuss trotz vorzeitiger Kündigung behalten.

Vermögenswirksame Leistungen anlegen

Du kannst selbst entscheiden, in welche Anlageform dein Arbeitgeber einzahlen soll. Dabei hast du folgende Möglichkeiten:

VL als Banksparplan

Der Banksparplan eignet sich am besten, wenn du ohne Risiko Geld ansparen möchtest. Deine Rendite steht bereits fest, wenn du den Vertrag abschließt.

VL als Bausparvertrag

Der Bausparvertrag funktioniert zunächst ähnlich wie der Banksparplan. Allerdings hast du nach der Ansparphase die Möglichkeit, einen günstigen Kredit für eine Immobilie zu bekommen. Das Darlehen kannst du nur für sogenannte „wohnwirtschaftliche Zwecke“ nutzen, also deine Immobilie damit finanzieren oder dein Badezimmer renovieren. Wenn du keine Wohnungsbauprämie erhalten hast, kannst du nach der Ansparphase dein Guthaben völlig frei verwenden.

-

-

- Arbeitnehmer-Sparzulage: 9 Prozent, höchstens jedoch 43 Euro pro Jahr. Du hattest ein zu versteuerndes Einkommen von höchstens 40.000 Euro im Jahr 2024 (zuvor: 17.900 Euro). Für Ehepaare verdoppeln sich die Beträge.

- Wohnungsbauprämie: 10 Prozent von 700 Euro, höchstens 70 Euro pro Jahr (VL wird nicht angerechnet). Du hattest ein zu versteuerndes Einkommen von höchstens 35.000 Euro. Für Ehepaare verdoppeln sich die Beträge. Die Wohnungsbauprämie gibt es nur für eine wohnwirtschaftliche Verwendung des Guthabens, außer du bist unter 25 Jahre alt, wenn du den Vertrag abschließt.

-

VL als Fondssparplan

Das Fondssparen ist ebenfalls für diejenigen interessant, die nicht explizit für einen Immobilienerwerb sparen. Im Vergleich zum Banksparplan, hat das Fondssparen eine höhere Rendite, ist jedoch auch deutlich risikoreicher, denn du investierst damit deine vermögenswirksamen Leistungen in den Aktienmarkt und kannst die Entwicklung der entsprechenden Aktien nicht vorhersagen.

-

-

- Arbeitnehmer-Sparzulage: 20 Prozent, höchstens 80 Euro pro Jahr. Du hattest ein zu versteuerndes Einkommen von höchstens 40.000 Euro im Jahr 2024 (zuvor: 20.000 Euro). Ehepaare erhalten den doppelten Betrag.

-

Doppelte Arbeitnehmer-Sparzulage kassieren

Erfüllst du die Bedingungen für die Arbeitnehmer-Sparzulage für den Bausparvertrag und den Fondssparplan, kannst du auch beide staatlichen Förderungen erhalten. Dafür musst du jeweils einen Vertrag abschließen. Du hast dann also 2 VL-Verträge in einem Jahr. Als Ehepartner braucht ihr entsprechend 4 VL-Verträge, um die volle staatliche Förderung von 246 Euro zu erhalten.

Welche Grenzen gibt es?

Vermögenswirksame Leistungen kannst du immer zahlen, egal wie hoch dein Einkommen ist. Um mit einer staatlichen Förderung noch mehr Geld anzusparen, sieht es allerdings anders aus:

- Für die Arbeitnehmer-Sparzulage gilt eine Grenze von 40.000 Euro ab 2024. Dabei wird nicht dein Brutto betrachtet, sondern dein zu versteuerndes Einkommen

- Um die Wohnungsbauprämie zu erhalten, gilt der Höchstbetrag von 35.000 Euro zu versteuerndes Einkommen

Für verheiratete Paare verdoppeln sich die Höchstbeträge.

Was ist das zu versteuernde Einkommen?

VL mit ETFs

Eine besondere Form des Fondssparplan ist ein ETF-Sparplan für deine vermögenswirksamen Leistungen. Damit investierst du über deinen Arbeitgeber in kostengünstige Indexfonds. Diese Fonds werden nicht gemanagt und richten sich stattdessen nach einem Index wie den Dax oder MSCI World.

Durch die geringen Kosten steigt deine Rendite. Zudem ist dein Risiko eines Totalverlusts sehr gering, da ein Index wie der MSCI World mehr als 1.500 Unternehmen beinhaltet. Deine vermögenswirksamen Leistungen werden also breit gestreut.

VL als Baufinanzierung

Wenn du bereits einen Kredit für den Kauf eines Eigenheims aufgenommen hast, kannst du ihn mit den VL abzahlen. Dein Arbeitgeber zahlt den monatlichen Betrag dann einfach auf dein Darlehenskonto ein.

Werden höhere Zahlungen akzeptiert?

Grundsätzlich kannst du auch mehr als 480 Euro pro Jahr in deine vermögenswirksamen Leistungen einzahlen. Informiere dich vorher, ob deine Bank die zusätzlichen Zahlungen durch deinen Arbeitgeber akzeptiert.

Alternative: Die vermögenswirksame Leistung als Altersvorsorge

Als Alternative zu einer klassischen Anlageform, hast du auch die Möglichkeit, das Geld in deine betriebliche Altersvorsorge zu investieren. Das rentiert sich vor allem dann, wenn du aufgrund eines zu hohen Einkommens keine staatliche Förderung erhältst.

Vor- und Nachteile beachten

Welche staatlichen Zuschüsse zur VL gibt es?

Schon die Verträge für vermögenswirksamen Leistungen allein können sich bereits lohnen. Richtig gut wird die Rendite mit staatlichen Zuschüssen. Du kannst von 2 Arbeitnehmer-Sparzulagen und der Wohnungsbauprämie profitieren – gleichzeitig!

Arbeitnehmer-Sparzulage

Nicht nur der Arbeitgeber hilft beim Vermögensaufbau, auch der Staat greift Arbeitnehmern unter die Arme: mit der Arbeitnehmer-Sparzulage. Sie wird als steuer- und sozialabgabenfreier Zuschuss vom Finanzamt auf vermögenswirksame Leistungen gezahlt.

Allerdings gibt es dafür folgende Bedingung: Dein zu versteuerndes Einkommen liegt höchstens bei 40.000 Euro (ab 2024). Wie hoch dein zu versteuerndes Einkommen ist, verrät dir dein Steuerbescheid.

Die Höhe der Arbeitnehmer-Sparzulage hängt von deiner Anlageform ab:

- Banksparplan: keine Arbeitnehmer-Sparzulage

- Bausparvertrag: 9 Prozent, höchstens 43 Euro pro Jahr

- Fondsparplan: 20 Prozent, höchstens 80 Euro pro Jahr

Du kannst mit einem Bausparvertrag und einem Fondssparplan somit 123 Euro pro Jahr an Arbeitnehmer-Sparzulage erhalten. Für Ehepaare verdoppeln sich die Beträge.

Wohnungsbauprämie

Neben der Arbeitnehmer-Sparzulage haben Bausparer eine weitere Fördermöglichkeit: die Wohnungsbauprämie. Diese gibt es für Beiträge zu einem Bausparvertrag, die keine vermögenswirksamen Leistungen des Arbeitgebers sind. Anspruch darauf hat, wer das 16. Lebensjahr vollendet hat und einen Bausparvertrag mit mindestens 50 Euro im Jahr bespart.

Die Höhe der Wohnungsbauprämie beträgt 10 Prozent, höchstens 70 Euro pro Jahr.

Auch hierfür gibt es eine Bedingung: Dein zu versteuerndes Einkommen im Sparjahr liegt höchstens bei 35.000 Euro beziehungsweise 70.000 Euro für Ehepaare.

So beantragst du die Wohnungsbauprämie

Den Antrag auf Wohnungsbauprämie stellst du bei deiner Bausparkasse, und zwar: spätestens bis zum 31. Dezember des übernächsten Jahres. Für 2024 kannst du also die Wohnungsbauprämie bis zum 31. Dezember 2026 beantragen.

So profitierst du doppelt von den Zuschüssen

Du kannst sowohl die Arbeitnehmer-Sparzulage als auch die Wohnungsbauprämie für denselben Bausparvertrag erhalten. Einzige Bedingung: Vermögenswirksame Leistungen, die schon mit der Arbeitnehmer-Sparzulage gefördert werden, können nicht noch zusätzlich mittels Wohnungsbauprämie gefördert werden.

Hast du über 470 Euro gespart, können die übersteigenden Beträge mit der Wohnungsbauprämie gefördert werden – sofern die Voraussetzungen erfüllt sind.

Achtung: Werden Beiträge für einen Bausparvertrag in einem Sparjahr nach Riester (Sonderausgabenabzug, Zulagen) gefördert, erhältst du in diesem Sparjahr für diesen Vertrag keine Wohnungsbauprämie mehr.

Alles zu VL in der Steuererklärung

Der Staat fördert deine vermögenswirksamen Leistungen mit Wohnungsbauprämie und Arbeitnehmer-Sparzulage. Letzteres kannst du nur über die Steuererklärung beantragen! Wie du den Antrag mit WISO Steuer stellst, erläutern wir dir in diesem Kapitel:

Sind vermögenswirksame Leistungen steuerpflichtig?

Vermögenswirksame Leistungen selbst sind wie das normale Gehalt steuer- und sozialversicherungspflichtig. Dein Arbeitgeber führt die Abgaben wie bei deinem normalen Gehalt direkt ab und du brauchst nicht tätig zu werden.

Wie sieht es mit den Zinsen aus? Die Zinsen und Dividenden sind ebenfalls steuerpflichtig. Du kannst sie aber bis zu einem Betrag von 1.000 Euro pro Jahr freistellen lassen. Das geht mit dem Freistellungsauftrag automatisch.

Hast du vergessen den Freistellungsauftrag zu stellen, dann erkläre die Kapitalerträge in deiner Steuererklärung. Damit erhältst du zu viel gezahlte Kapitalertragsteuer ganz einfach über die Steuererklärung wieder erstattet.

Keine Besteuerung

Anders hingegen ist es bei der Arbeitnehmer-Sparzulage. Auf diese staatliche Förderung musst du keine Steuern und Sozialabgaben zahlen.

Wo trage ich VL in der Steuererklärung ein?

Die Arbeitnehmer-Sparzulage wird auf dem Hauptvordruck ESt 1 A beantragt. Hier musst du ein Kreuz in Zeile 1 setzen bei Festsetzung der Arbeitnehmer-Sparzulage sowie in Zeile 34 für den Antrag auf Festsetzung der Arbeitnehmer-Sparzulage. Du brauchst die Anlage VL nicht mehr beifügen, denn die Daten müssen vom Anbieter elektronisch ans Finanzamt übermittelt werden. Du musst der elektronischen Datenübermittlung zustimmen, um die Arbeitnehmer-Sparzulage zu erhalten. Natürlich solltest du darauf achten, ob du die Bedingungen erfüllst.

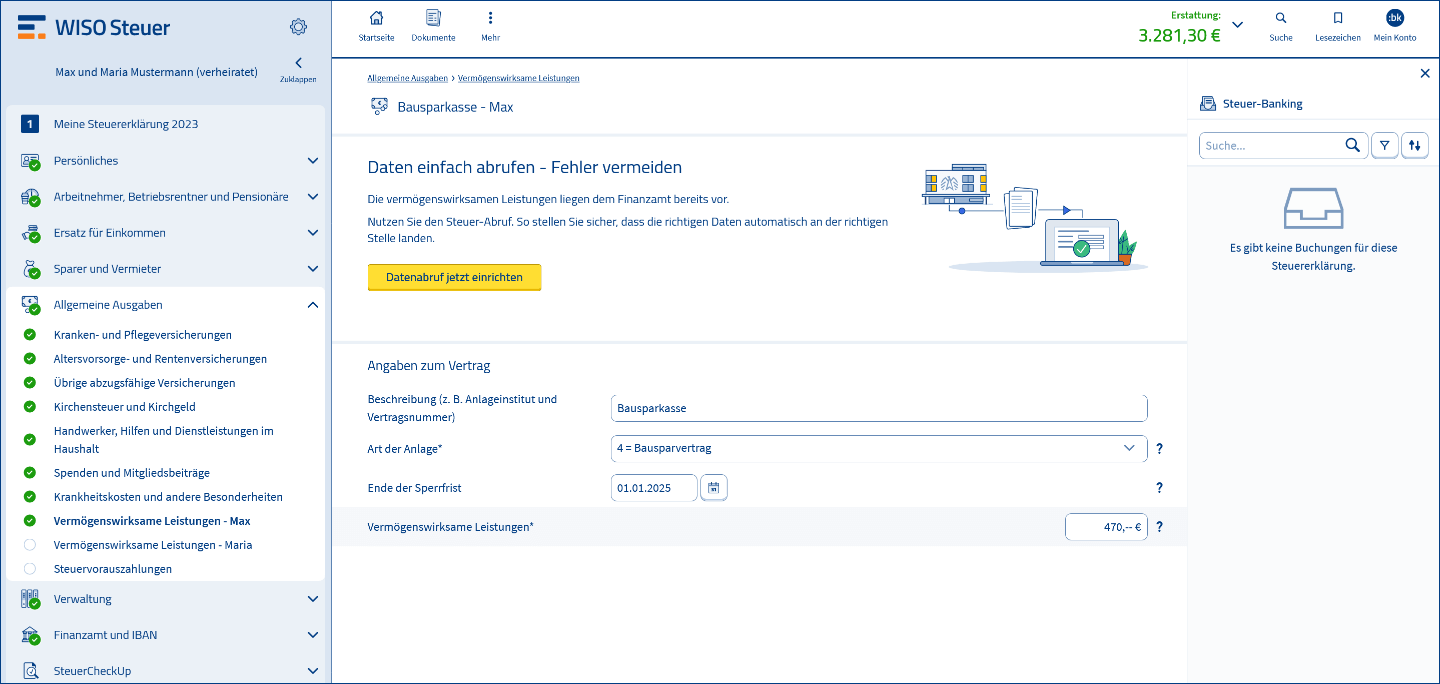

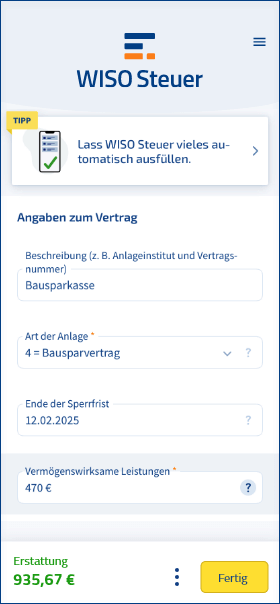

Wie trage ich vermögenswirksame Leistungen und Arbeitnehmer-Sparzulage in WISO Steuer ein?

In WISO Steuer trägst du deine Daten unter Allgemeine Ausgaben > vermögenswirksame Leistungen ein.

In WISO Steuer trägst du deine Daten unter Allgemeine Ausgaben > vermögenswirksame Leistungen ein.

Noch einfacher funktioniert das mit dem Steuer-Abruf: Einfach einrichten und schon werden deine Daten jedes Jahr automatisch vom Finanzamt abgerufen und in die Steuererklärung eingetragen. Weniger Tippen, dafür mehr Zeit!

FAQ: Vermögenswirksame Leistungen

Was sind vermögenswirksame Leistungen?

Welche Formen von vermögenswirksamen Leistungen gibt es?

Welche Voraussetzungen für VL gibt es?

Kann ich meine vermögenswirksamen Leistungen selbst wählen oder entscheidet mein Arbeitgeber darüber?

Kann ich vermögenswirksame Leistungen vorzeitig auflösen oder übertragen?

Was passiert mit meinem VL, wenn ich den Arbeitgeber wechsele?

Kann ich VL nachträglich beantragen, wenn ich sie zuvor nicht genutzt habe?

Sind vermögenswirksame Leistungen steuerfrei?

Muss ich eine VL-Auszahlung versteuern?

Kann ich vermögenswirksame Leistungen von der Steuer absetzen?

Wo gebe ich vermögenswirksame Leistungen in der Steuererklärung an?

Ist VL-Sparen auch ohne Arbeitgeber möglich?

Gibt es Anlageformen mit einer Sperrfrist von 6 Jahren?

- 6 Jahre für Vermögensbeteiligungen direkt an der Firma bei der man beschäftigt als. Beispielsweise als Wertpapier-Kaufverträge, Beteiligungs-Verträge und Beteiligungs-Kaufverträge

- 7 Jahre für sonstige Wertpapier-Sparverträge und Bausparverträge

Macht Schluss mit nervigem Papierkram

Vermögenswirksame Leistungen für Beamte

Beamte, Richter und Soldaten haben genau wie Angestellte Anspruch auf vermögenswirksame Leistungen. Nutze also die Möglichkeit und entscheide dich für eine Anlageform, um vom Zuschuss deines Dienstherrn zu profitieren.

Wie viel VwL bekommen Beamte?

Dein Dienstherr zahlt dir als Beamten normalerweise einen Zuschuss in Höhe von 6,55 Euro pro Monat – je nach Bundesland. Du kannst den Betrag aus deinen Bezügen erhöhen und so auch deutlich mehr in die von dir gewählte Anlageform zahlen. Informieren dafür einfach deinen Dienstherren.

Wie wirken sich VL steuerlich bei Beamten aus?

Vermögenswirksame Leistungen selbst sind bei Beamten wie die normalen Bezüge steuerpflichtig. Die Sozialversicherungspflicht entfällt aber – wie bei deinem normalen Gehalt . Dein Dienstherr führt die Steuer direkt ab und du brauchst nicht tätig zu werden.

Wie sieht es mit den Zinsen aus? Die Zinsen und Dividenden sind ebenfalls steuerpflichtig. Du kannst deine Kapitalerträge aber bis zu einem Betrag von 1.000 Euro pro Jahr freistellen lassen. Das geht mit einem Freistellungsauftrag automatisch.

Hast du vergessen einen Freistellungsauftrag zu stellen? Dann trage alle Kapitalerträge in deine Steuererklärung ein. Dafür brauchst du die Steuerbescheinigungen deiner Banken. Auf diese Weise erhältst du zu viel gezahlte Kapitalertragsteuer ganz einfach über die Steuererklärung erstattet.

Haben Beamte Anspruch auf die Arbeitnehmer-Sparzulage?

Beamte haben unter denselben Voraussetzungen wie andere Arbeitnehmer Anspruch auf die Arbeitnehmer-Sparzulage: Dein zu versteuerndes Einkommen liegt höchstens bei 40.000 Euro oder 80.000 Euro (ab 2024) bei Ehepartnern. Wie hoch dein zu versteuerndes Einkommen ist, verrät dir dein Steuerbescheid oder natürlich WISO Steuer. Direkt neben deiner Erstattung/Nachzahlung kannst du die Berechnung öffnen und dein zu versteuerndes Einkommen ablesen.

Die Höhe der Arbeitnehmer-Sparzulage hängt von deiner Anlageform ab:

- Banksparplan: keine Arbeitnehmer-Sparzulage

- Bausparvertrag: 9 Prozent, höchstens 43 Euro pro Jahr

- Fondsparplan: 20 Prozent, höchstens 80 Euro pro Jahr

Bekommen auch Beamtenanwärter Geld?

Beamtenanwärter erhalten ebenfalls vermögenswirksame Leistungen. In einigen Bundesländern fällt der Zuschuss sogar höher aus als die üblichen 6,65 Euro. Hast du besonders niedrige Bezüge, zahlt dein Arbeitgeber 13,29 Euro Zuschuss als vermögenswirksame Leistungen.

Vermögenswirksame Leistungen als Arbeitgeber

Bietest du als Arbeitgeber vermögenswirksame Leistungen an, profitierst du von besserer Mitarbeiterbindung und zeigst deinen Mitarbeitenden Wertschätzung.

Vorteile für Arbeitgeber

Arbeitgeber können VL-Zahlungen als Betriebsausgaben absetzen. Sie verhalten sich also wie normale Gehälter.

Sind vermögenswirksame Leistungen für Arbeitgeber Pflicht?

VL sind nicht gesetzlich vorgeschrieben, können aber Teil von Tarifverträgen oder Betriebsvereinbarungen sein. Du musst deinen Arbeitnehmern keinen Zuschuss bieten. Arbeitnehmer haben aber immer die Möglichkeit, dass sie ihr Gehalt umwandeln. Dann musst du den entsprechenden Anteil in die Anlageform des Mitarbeiters einzahlen und beim Gehalt entsprechend kürzen.

Arbeitnehmer beantragt VL: Was muss ich als Arbeitgeber tun?

Dein Arbeitnehmer bekommt ein Informationsblatt mit allen wichtigen Informationen zur Anlageform. Das leitet er an dich weiter. Überweise einfach monatlich den vereinbarten Betrag auf das entsprechende Konto. Einmal eingerichtet, ändert sich auf der Lohnabrechnung auch nichts mehr.

Wie hoch ist der Arbeitgeberanteil?

Der Arbeitgeberanteil variiert und ist abhängig von Vereinbarungen oder Tarifverträgen. Arbeitgeber sind nicht verpflichtet sich an den vermögenswirksamen Leistungen zu beteiligen. Sie sind nur verpflichtet, auf Wunsch des Mitarbeiters, das Gehalt umzuwandeln und in die gewählte Anlageform einzuzahlen. Ein üblicher Zuschuss beginnt bei 6 Euro und reicht bis zu 40 Euro pro Monat.

Sind vermögenswirksame Leistungen sozialversicherungspflichtig?

Ja, vermögenswirksame Leistungen sind für den Arbeitgeber ebenso wie normales Gehalt sozialversicherungspflichtig. Bei Beamten, Richtern und Soldaten entfallen die Sozialabgaben, wie für die normalen Bezüge.

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.