Als Teil der Corona-Krisenmaßnahmen hat das Bundesfinanzministerium die Möglichkeit abzugsfähiger Zuwendungen an Geschäftspartner deutlich erweitert. Schließlich ist für kleinere Unternehmen, Freiberufler und Selbstständige die vertraute Zusammenarbeit mit anderen Freelancern und kleineren Betrieben besonders wichtig.

Man kennt sich und kann das gegenseitige Vertrauen als Wettbewerbsvorteil einsetzen. Das erweitert für beide Seiten den wirtschaftlichen Spielraum. Da liegt es nahe, sich auch in Krisenzeiten gegenseitig zu unterstützen und die Geschäftsbeziehung damit am Leben zu erhalten.

Solche Unterstützung auf dem „kleinen Dienstweg“ in Form unentgeltlicher Zuwendungen ist jetzt steuerbegünstigt möglich.

Zuwendungen an Geschäftspartner in der Corona-Krise

Aufgrund der Corona-Krise können Selbstständige und Unternehmer die unentgeltliche Unterstützung für krisengeschüttelte Geschäftspartner als Betriebsausgabe vom Gewinn absetzen. Die Freigrenze für Geschenke an Geschäftsfreunde von 35 Euro pro Jahr wird auf solche Zuwendungen nicht angewandt.

Das hat das Bundesfinanzministerium in einem Schreiben vom 09. April 2020 bekanntgegeben. Die Sonderregelung ist auf die Zeit vom 01. März bis zum 31. Dezember 2020 befristet und an bestimmte Voraussetzungen gebunden:

- der Geschäftspartner muss direkt und nicht unerheblich von der Corona-Krise betroffen sein,

- die Zuwendung muss der Aufrechterhaltung der Geschäftsbeziehungen dienen, und

- sie muss angemessen sein.

Nur dann stellt eine Zuwendung an Geschäftspartner eine Betriebsausgabe dar, die in voller Höhe vom steuerpflichtigen Gewinn abgezogen werden darf.

Zuwendungen zu privaten Zwecken sind davon ebenso ausgeschlossen wie indirekte Formen der Unternehmensbeteiligung sowie rein repräsentative oder gesellschaftlich veranlasste Geschenke.

„Wirtschaftsgüter, „Leistungen“ oder „Nutzungen“

Die Unterstützung für Geschäftspartner mit akuten Problemen kann zum Beispiel in der unentgeltlichen Bereitstellung von Waren oder Produkten bestehen. Auch die Möglichkeit der kostenlosen Nutzung von Maschinen und Fahrzeugen fällt darunter.

Der Wert dieser Zuwendungen kann dann als Betriebsausgaben gebucht werden.

Sponsoring und „sonstige Zuwendungen“

Neben der Zuwendung an Geschäftspartner zählt das BMF-Schreiben weitere Fälle auf, in denen Zuwendungen als Betriebsausgaben abgezogen werden können:

- Die Unterstützung von gesellschaftlichem Engagement gegen die Corona-Krise kann als Sponsoring abzugsfähig sein.

- Von der Corona-Krise geschädigte oder in ihrer Bewältigung engagierte Unternehmen und Einrichtungen (etwa Krankenhäuser) können auch dann mit Gütern und Dienstleistungen unterstützt werden, wenn dies nicht einer bestehenden Geschäftsbeziehung dient. Geldzahlungen sind allerdings ausgeschlossen. Außerdem muss es sich um Betriebsvermögen aus dem Inland handeln, das zur Verfügung gestellt wird.

Praxisbeispiele: So könnte Ihre Zuwendung oder Unterstützung aussehen

Drei mögliche Szenarien für Hilfeleistung unter Geschäftsfreunden, die eine Betriebsausgabe darstellt:

- Ihr Unternehmen ist Großhändler für Textilien und Stoffe. Sie schenken der Inhaberin einer Boutique, deren Umsätze wegen Corona zusammengebrochen sind, mehrere Stoffballen zum Anfertigen von Gesichtsmasken.

- Der Transporter Ihres Stamm-Lieferanten hat einen Totalschaden. Ihm fehlt die Liquidität, um sich Ersatz zu besorgen. Sie überlassen ihm vorübergehend eines Ihrer Fahrzeuge, kostenlos.

- Ein langjähriger Kunde hat bisher Hotels mit Lebensmitteln beliefert und braucht nun schnell ein neues Kundensegment. Er will Krankenhäuser und Heime ansprechen und dazu seine Website erweitern. Als Inhaberin einer Web-Agentur erstellen Sie die neuen Seiten und verbuchen dies als Betriebsausgabe.

Zuwendung: Keine Gegenleistung, keine Rückzahlung

Wohlgemerkt, das oben Gesagte bezieht sich auf „Zuwendungen“ – ohne Gegenleistung oder Rückzahlung.

Keine Zuwendungen stellen zum Beispiel Lieferantenkredite und andere Darlehen unter Geschäftspartnern dar. Das gilt unabhängig davon, wie kulant die Konditionen in Bezug auf Laufzeit, Tilgungsbeginn und Verzinsung sind.

Eine Zuwendung an Geschäftspartner als Betriebsausgabe verbuchen

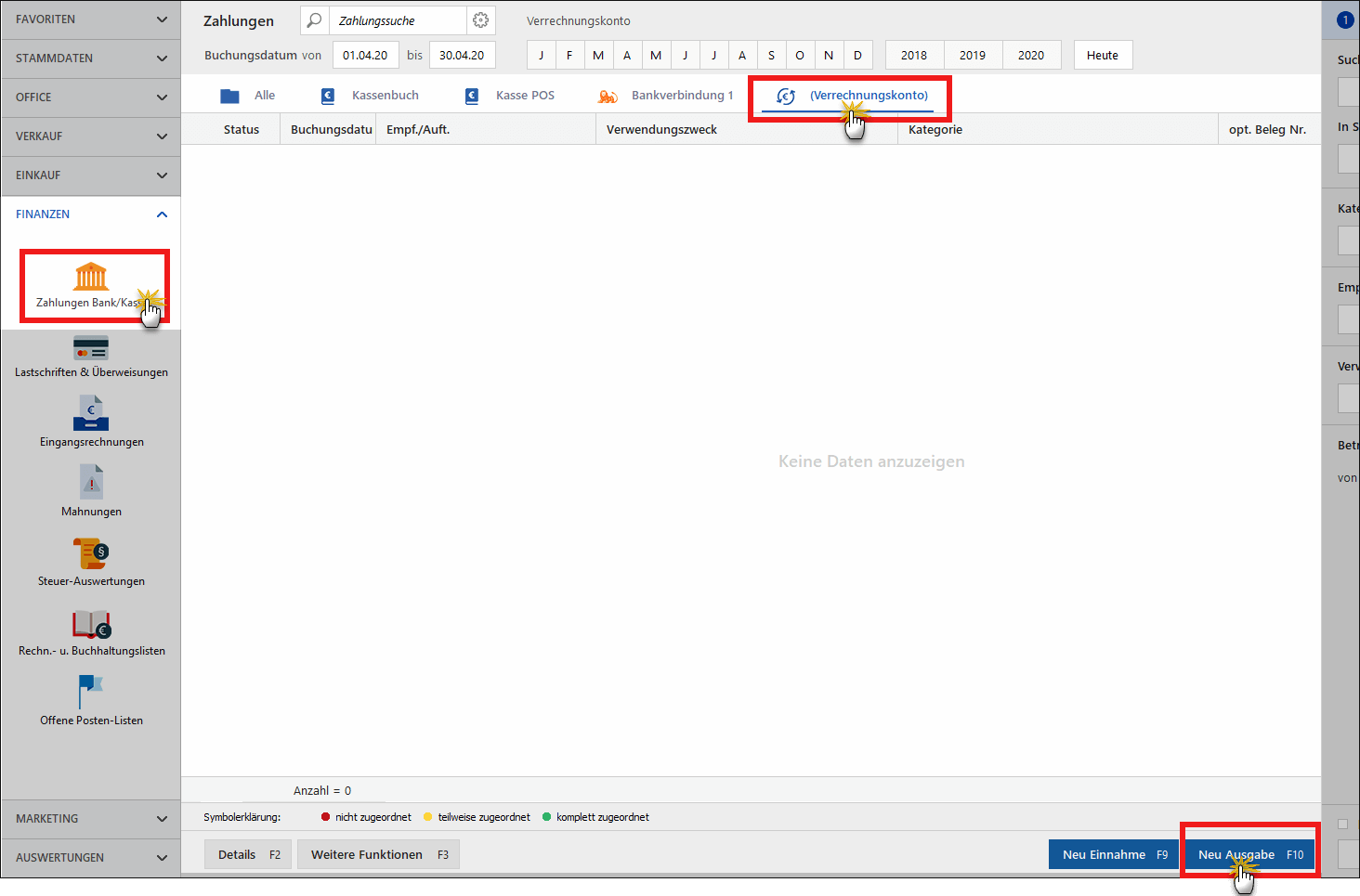

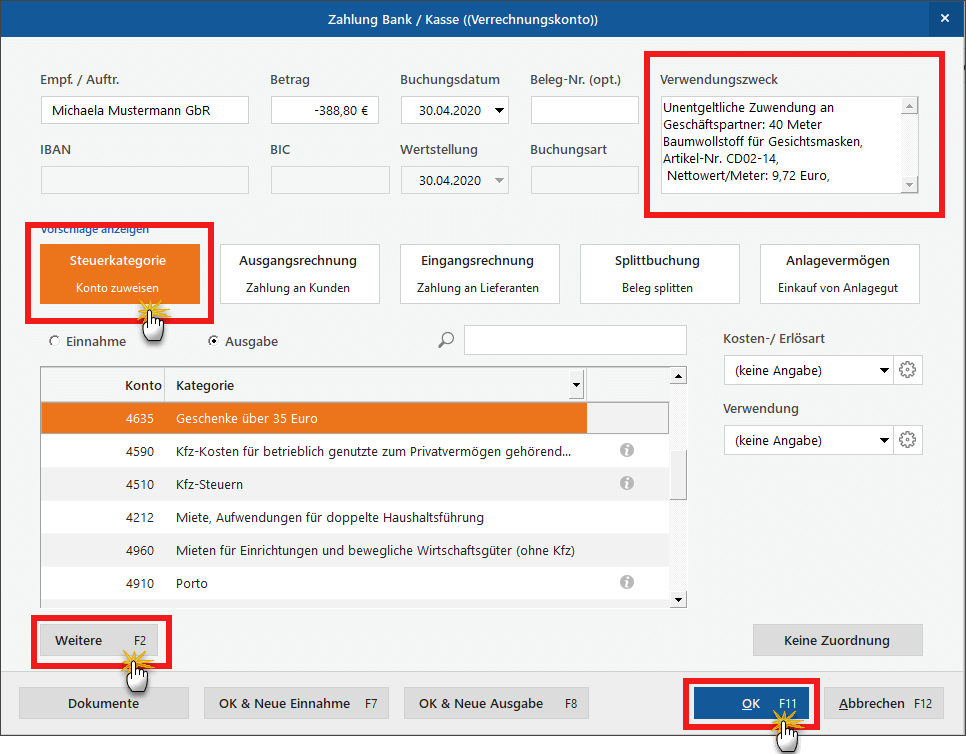

In MeinBüro können sie die unentgeltliche Zuwendung als Betriebsausgabe über das Verrechnungskonto verbuchen.

- Im Arbeitsbereich „Finanzen“ finden Sie es unter dem Menüpunkt „Zahlungen Bank / Kasse“ und den Reiter „Verrechnungskonto“.

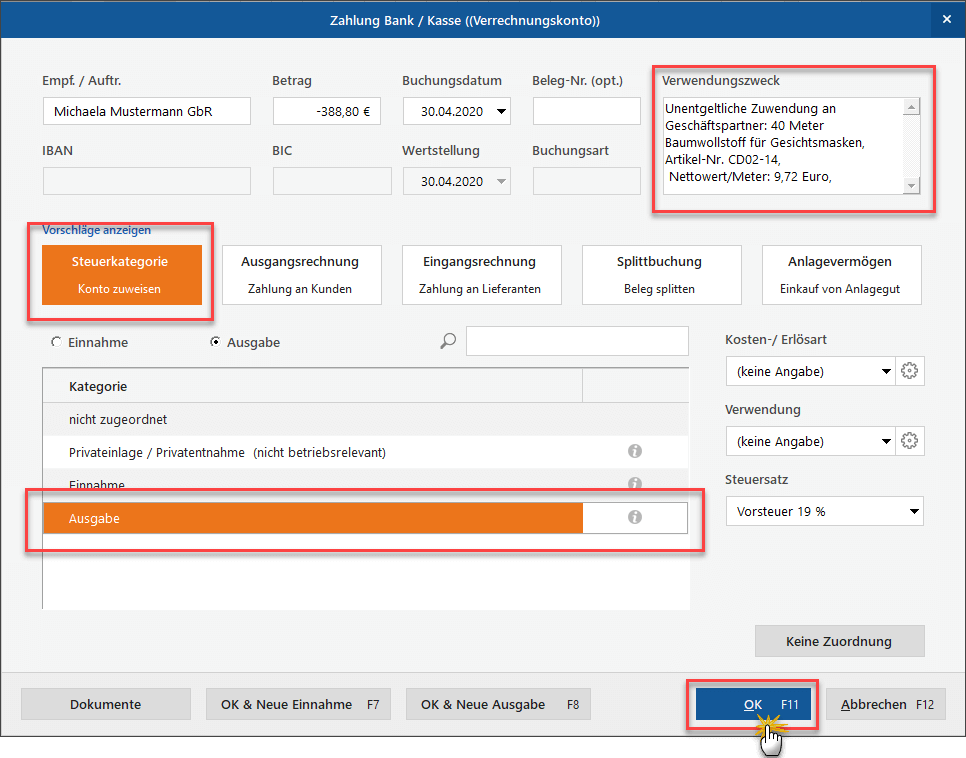

- Klicken Sie auf den Button „Neu Ausgabe“. In dem Buchungsdialog geben Sie den Empfänger der Zuwendung und deren Wert an.

Das weitere Vorgehen hängt davon ab, ob Sie Ihre Buchungen in MeinBüro generell ohne Kontierung vornehmen, dafür den einfachen EÜR-Kontenrahmen nutzen oder als dritte Möglichkeit einen DATEV-Kontenrahmen (SKR03 oder SKR04) verwenden.

Hinweis: In jedem Fall kann ein optionaler Hinweis im Textfeld „Verwendungszweck“ die Betriebsausgabe als unentgeltliche Zuwendung an eine Geschäftspartnerin kenntlich machen. So lässt sich der Kontext der Betriebsausgabe später leichter nachvollziehen.

- Ohne Kontenrahmen: Wenn Sie Einnahmen und Ausgaben ohne Kontierungen buchen, ist die Zuwendung schlicht eine “Ausgabe”.

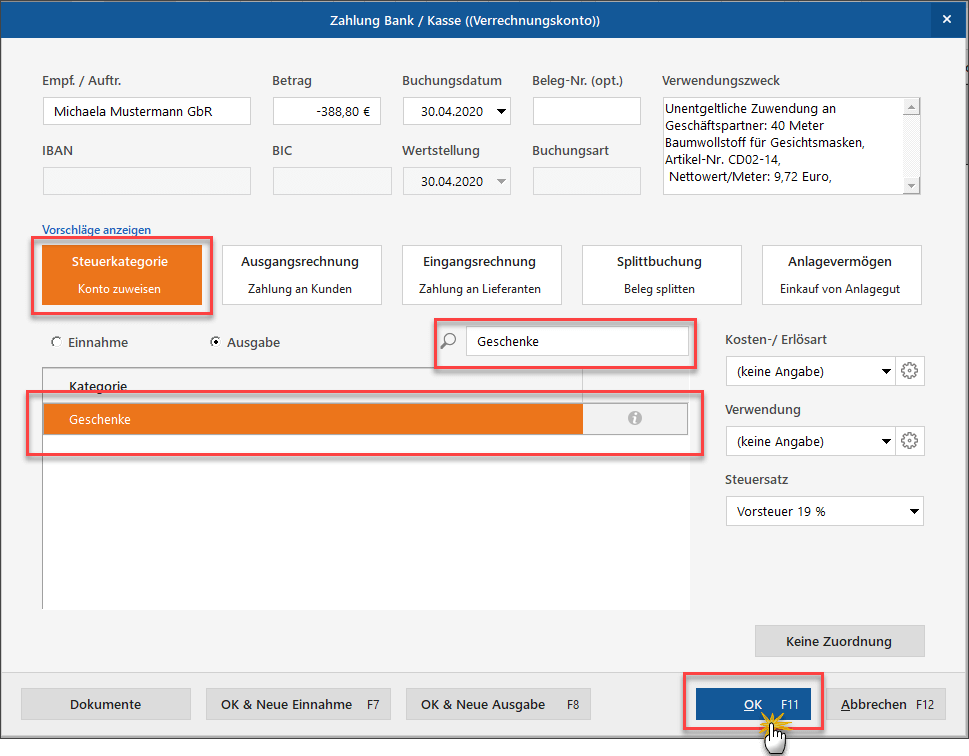

- Mit EÜR-Kontenrahmen: Falls Sie den vereinfachten, ans EÜR-Formular angelehnten Kontenrahmen einsetzen, buchen Sie die Zuwendung in der Kategorie “Geschenke”. Sie lässt sich bei Bedarf über das Suchfeld aufrufen.

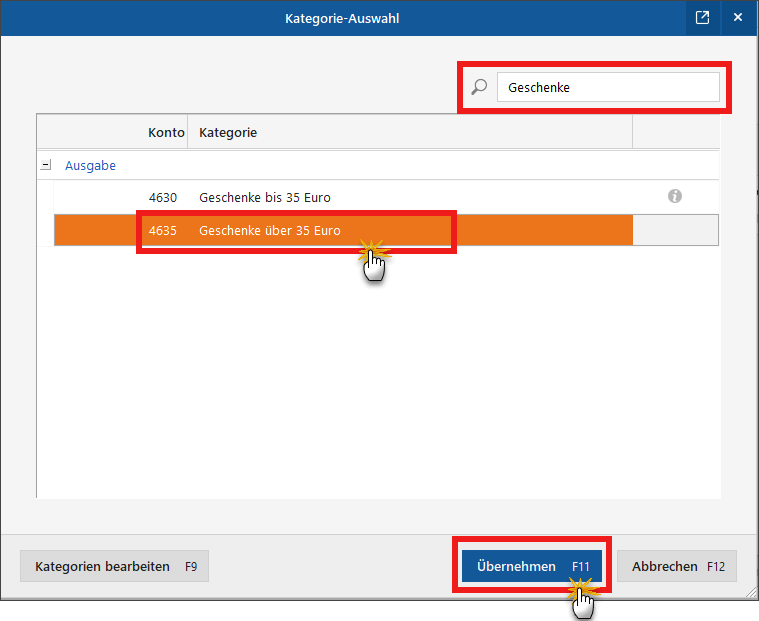

Die Zuordnung als „Geschenk bis 35 Euro“ oder „Geschenke über 35 Euro“ muss in diesem Fall später im betreffenden Steuerformular vorgenommen werden – am besten, Sie fragen Ihren Steuerberater. - DATEV-Kontenrahmen (SKR03 oder SKR04): In diesem Fall bietet sich zur Buchung unentgeltlicher Zuwendungen die Kategorie für Geschenke über 35 Euro an, d. h. entweder das Konto 4635 (SKR03) oder 6620 (SKR 04).

Klicken Sie dazu, falls diese Sachkonten nicht bereits aktiv sind, auf die Auswahl „Steuerkategorie“ und dann auf den Button „Weitere“. Es öffnet sich der Dialog „Kategorie-Auswahl“. Geben Sie den Begriff „Geschenke“ in die Suchfunktion ein und wählen Sie „Geschenke über 35 Euro“.

Schließen Sie die Auswahl mit „Übernehmen“ ab. Sie kehren in den Buchungsdialog zurück, in dem nun als Kategorie „Geschenke über 35 Euro“ ausgewählt ist.

Nach der Zuordnung erscheint die Zuwendung als Ausgabe in der Liste Ihrer Buchungen.

Zuwendungen sind für den Empfänger Betriebseinnahmen

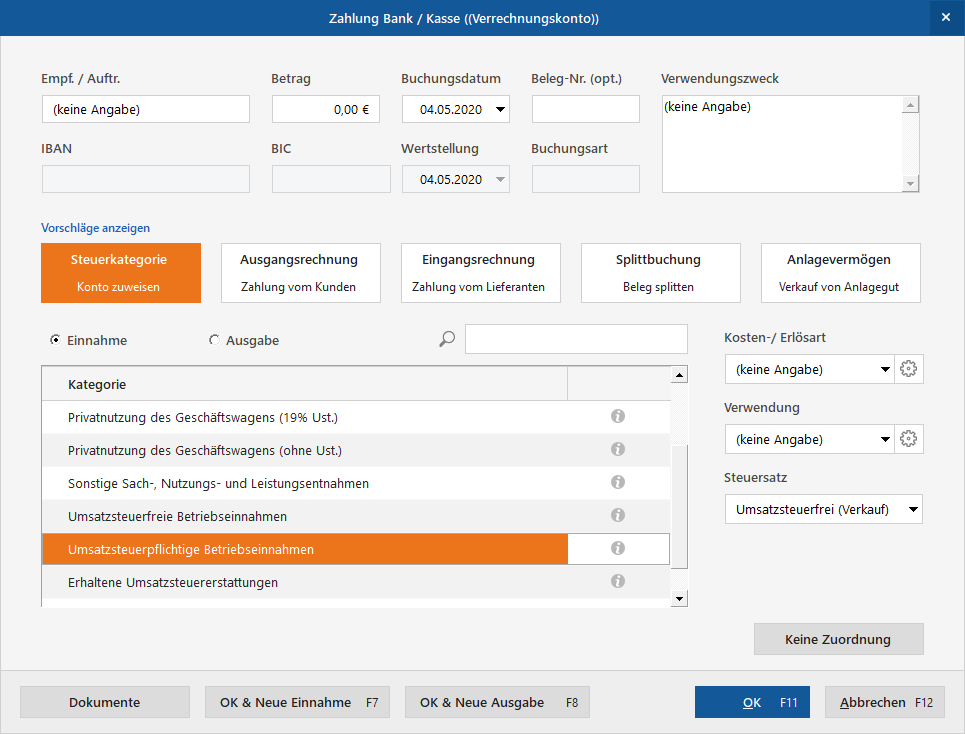

Auf der Seite des Empfängers stellt eine solche Zuwendung eine Betriebseinnahme dar, die mit dem „gemeinen Wert“ zu verbuchen ist. Dies entspricht dem Marktpreis, den man gewöhnlich dafür bezahlen muss.

Bitte beachten Sie: Die Zuwendung kann umsatzsteuerpflichtig sein und muss vom Empfänger entsprechend gebucht werden. Die Einzelheiten besprechen Sie am besten mit Ihrem Steuerberater.

- Bei Nutzung des kleinen EÜR-Kontenrahmens bietet sich in diesem Fall zur Buchung die Kategorie „Umsatzsteuerpflichtige Betriebseinnahme” an:

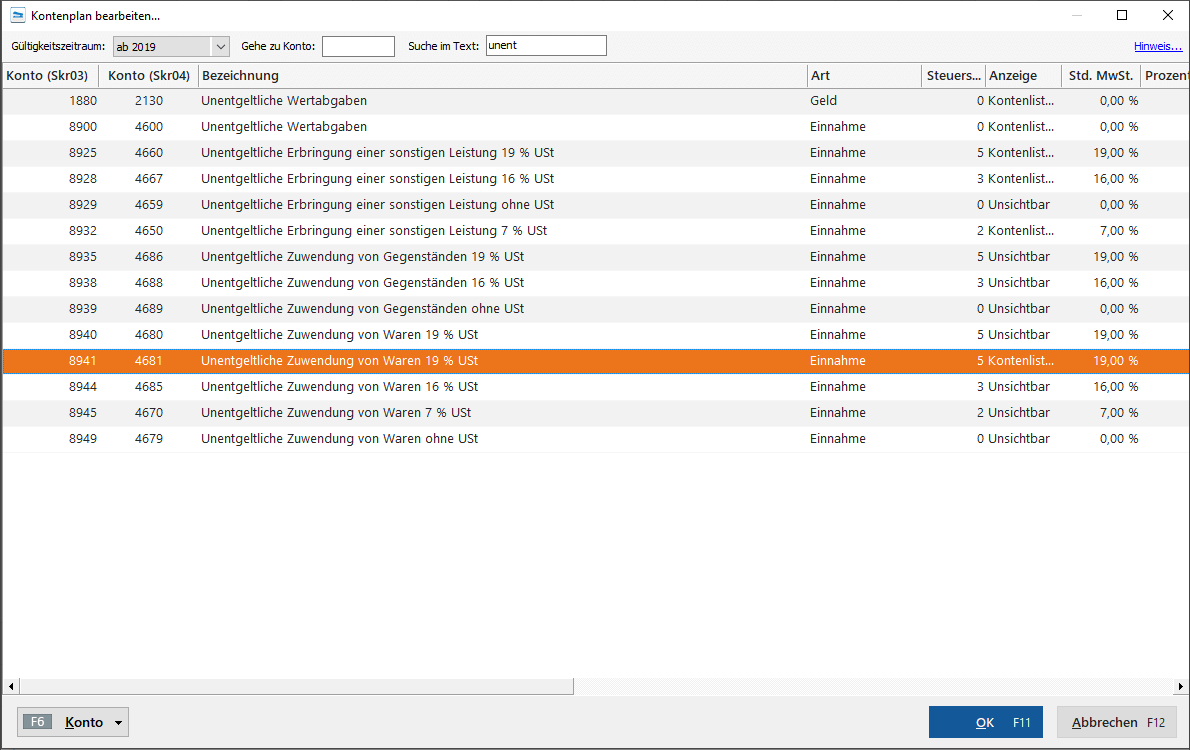

- Bei Nutzung eines Kontenrahmens (SKR03 oder SKR04) gibt es eine ganze Zahl von Konten, die in Frage kommen. Vermutlich sind sie nicht in Ihrer Standard-Kontenliste enthalten und müssen über -> “Weitere” -> “Kategorien bearbeiten” hinzugefügt werden.

Wenn die Zuordnung nicht klar ist

Letzlich ist auch bei einer Zuwendung die korrekte steuerliche Behandlung immer einzelfallabhängig. Das gilt aus beiden Perspektiven, für den Gebenden wie den Empfänger. Fragen zum konkreten Fall sind deshalb beim Steuerberater an der richtigen Adresse.

Zum Weiterlesen:

- Die offizielle Verlautbarung zu unentgeltlichen Zuwendungen als Betriebsausgabe steht im BMF-Schreiben vom 09. April 2020: „Steuerliche Maßnahmen zur Förderung der Hilfe für von der Corona-Krise Betroffene“ (PDF, 65 KB)

- Grundlagen-Informationen zum Verrechnungskonto stehen im MeinBüro-Expertentipp „Wie werden Barausgaben ohne Registrierkasse und Kassenbuch gebucht?“

- Wie Sie in MeinBüro Ihren Kontenrahmen festlegen, erläutert der Lexikoneintrag „Kontenliste, Kontenplan, Konternahmen“ mit Video-Tutorial.

- Informationen zu den Regelungen für Geschenke unter Geschäftsfreunden (im Gegensatz zu Corona-bedingten Zuwendungen) liefern der Beitrag „Geschenke an Kunden und Geschäftspartner: So bleiben sie steuerfrei“ und in ausführlicher Form „Geschenke für Geschäftspartner – ein Fall fürs Finanzamt“.