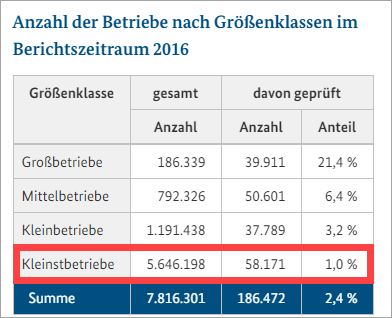

Wussten Sie, dass jedes Jahr nur gut ein Prozent der „Kleinstbetriebe“ vom Finanzamt einer Betriebsprüfung unterzogen werden? Das geht aus der jüngsten Betriebsprüfungsstatistik hervor, die das Bundesfinanzministerium kürzlich veröffentlicht hat. Demnach erhielten im Prüfungsjahr 2016 gerade einmal 58.171 der insgesamt 5.646.198 Kleinstbetriebe Besuch vom Finanzamt:

Die Prüfhäufigkeit ist in den letzten Jahren geringfügig angestiegen: Trotzdem findet im statistischen Mittel in Kleinstbetrieben nur alle 97 Jahre eine Betriebsprüfung statt!

Kleinstbetriebe: Klein, aber zahlreich!

Als Kleinstbetrieb gelten nicht etwa nur die nebenberufliche Ebay-Händler oder der Feierabend-Webdesigner mit ein paar Tausend Euro Jahresumsatz. Zu den Kleinstbetrieben zählen Selbstständige und Gewerbetreibende mit einem …

- Jahresumsatz von bis zu 190.000 Euro und einem

- Gewinn von bis zu 40.000 Euro.

Und in diese Kategorie fallen immerhin 5,6 Millionen von 7,8 Millionen Unternehmen – das sind mehr als 70 %!

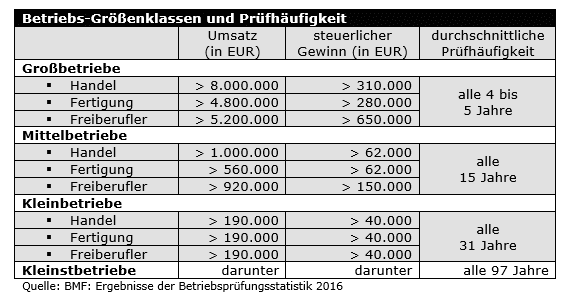

Auch die nächsthöhere Betriebs-Größenklasse, die „Kleinbetriebe“ (Jahresumsatz je nach Branche bis zu mehreren Millionen Euro und Gewinn von mehreren Hunderttausend Euro), werden durchschnittlich nur alle 31 Jahre geprüft. Selbst mittelständische Unternehmen müssen nur einmal in 15 Jahren mit Besuch vom Finanzamt rechnen. Erst bei Großunternehmen steigt die Prüffrequenz auf vier bis fünf Jahre:

Über alle Betriebsgrößen hinweg liegt die Prüf-Wahrscheinlichkeit bei 2,4 %. Das entspricht einer durchschnittlichen Prüffrequenz von 40 Jahren.

Bitte beachten Sie: Die überraschend seltenen Prüfungen sind keineswegs Anlass zur Nachlässigkeit im Umgang mit Steuerangelegenheiten. Schließlich handelt es sich nur um statistische Werte: Der Prüfer kann sein Kommen schon für nächste Woche ankündigen und, wenn’s dumm läuft, 2019 schon wieder bei Ihnen auf der Matte stehen.

Übrigens: Die knapp 14.000 Prüfer haben zuletzt ein „Mehrergebnis“ von rund 14 Milliarden Euro pro Jahr erzielt – umgerechnet rund eine Million Euro pro Prüfer. Der Löwenanteil der Steuernachzahlungen von gut 10 Milliarden Euro entfiel dabei auf Großunternehmen. Die Prüfung der Kleinstbetriebe erbrachte ein Mehrergebnis von „nur“ 1,1 Mrd. Euro. Umgerechnet auf die gut 58.000 Prüfungen entspricht das immerhin einer durchschnittlichen Steuernachzahlung von knapp 19.000 Euro: Grund genug, für eine vollständige Belegsammlung und wasserdichte Aufzeichnungen zu sorgen!

Be prepared!

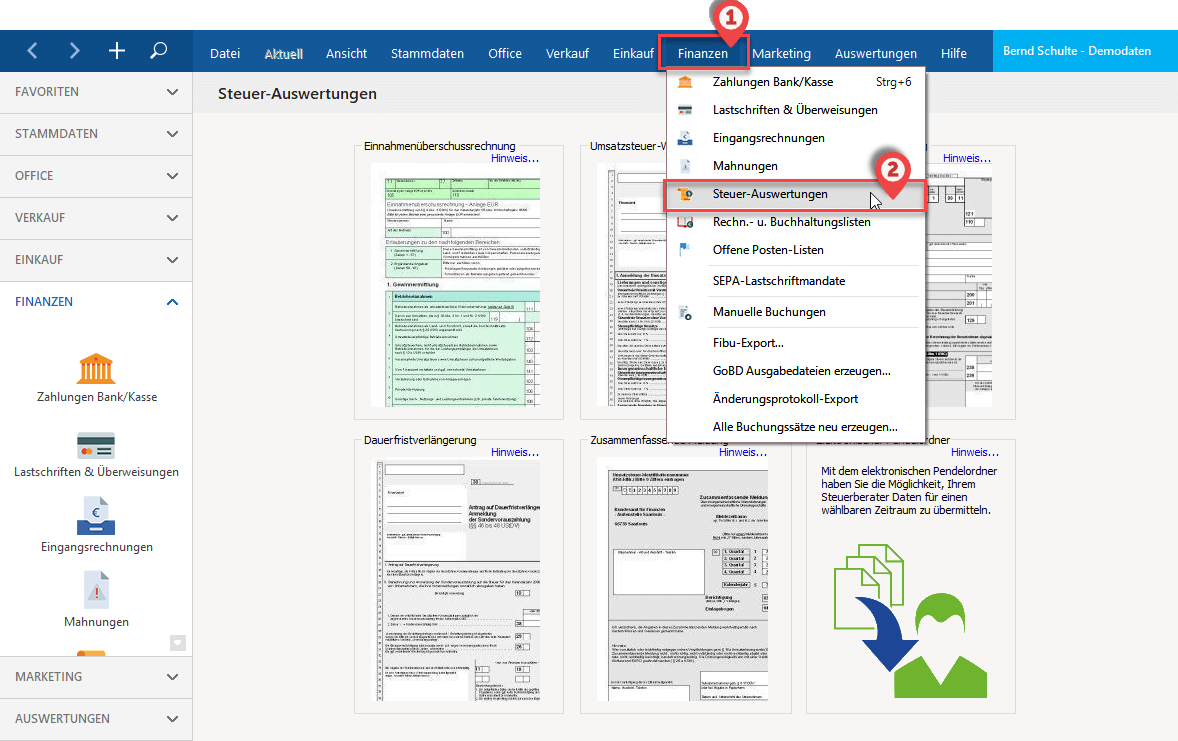

Ganz gleich, ob mit oder ohne Betriebsprüfung: Mit den komfortablen Steuer- und Zahlungsfunktionen von „WISO MeinBüro“ sind die laufenden Buchhaltungsaufgaben schnell erledigt. Selbst die gefürchteten GoBD-Anforderungen erfüllen Sie ohne großen Zusatzaufwand.

Praxistipps:

- Mit der Umsetzung der GoBD-Anforderungen in kleinen Unternehmen beschäftigt sich der Praxisleitfaden „So arbeiten Sie mit MeinBüro GoBD-konform“ (PDF, 1,98 MB).

- Ausführliche Informationen zu den Steuer- und Zahlungsfunktionen bietet das MeinBüro-Handbuch ab Seite 180. Sie finden die PDF-„Bedienanleitung“ im Menü „Hilfe“.

- Im Arbeitsbereich „Finanzen“ – „Steuer-Auswertungen“ finden Sie den „Elektronischen Pendelordner“, der die reibungslose Zusammenarbeit mit Ihrem Steuerberater sicherstellt. Im Pendelordner speichert das Programm die Daten steuerlich relevanter Geschäftsvorgänge, z. B. die Inhalte von Ausgangsrechnungen, laufende Ein- und Auszahlungen und Abschreibungen. Der Pendelordner wird im Excel-Format gespeichert. Auf dieser Grundlage kann Ihr Steuerberater Steuer-Voranmeldungen und –Erklärungen sowie betriebswirtschaftliche Auswertungen erstellen.

- Bei Bedarf können Sie sämtliche buchhaltungsrelevanten Daten wie Zahlungsvorgänge, Ausgangsrechnungen und sonstige Buchungen auch über die DATEV-Schnittstelle an Ihre Steuerkanzlei weiterleiten.

- Die Details Ihrer Gewinnermittlung, Steuervoranmeldungen und Steuererklärungen besprechen Sie am besten mit Ihrem Steuerberater. Der wird Sie im Ernstfall auch auf eine Steuerprüfung vorbereiten. Was dabei in der Praxis auf Sie zukommen kann, haben wir vor ein paar Jahren im MeinBüro-Newsletter erläutert.