Anders als bilanzierende Unternehmen können sich Einnahmenüberschussrechner am Jahresende Inventurarbeiten, Bewertungen von Lagerbeständen, Forderungen und Verbindlichkeiten sowie pingelige Jahresabgrenzungen sparen. Denn das Prinzip der Einnahmenüberschussrechnung (EÜR) ist vergleichsweise einfach. Der Rechenweg lautet:

Betriebseinnahmen – Betriebsausgaben = Gewinn.

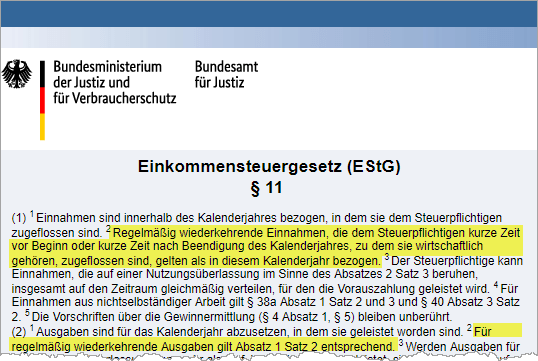

Für die Zuordnung der Geschäftsvorgänge zu einem bestimmten Geschäftsjahr gilt das Zufluss- und Abflussprinzip. § 11 EStG definiert Einnahmen und Ausgaben wie folgt:

- „Einnahmen sind innerhalb des Kalenderjahres bezogen, in dem sie dem Steuerpflichtigen zugeflossen sind.“

- „Ausgaben sind für das Kalenderjahr abzusetzen, in dem sie geleistet worden sind.“

Entscheidend ist „auf dem Konto“. Es kommt grundsätzlich also nicht darauf an, wann …

- eine Lieferung oder Leistung erbracht worden ist,

- die Rechnung geschrieben und

- die Überweisung oder Lastschrift auf den Weg gebracht worden ist.

Ausschlaggebend ist vielmehr, an welchem Tag eine Einnahme oder Ausgabe auf Ihrem Geschäftskonto erscheint. Fallen Buchungsdatum und Wertstellungsdatum auseinander, gilt das Wertstellungsdatum. So weit, so einfach.

Grauzone beim Jahreswechsel

Doch was wäre das deutsche Steuerrecht ohne Ausnahmeregelungen. Die gibt es auch bei der Zuordnung von Zahlungsvorgängen bei der EÜR. Die ersten Ausnahmen finden sich im bereits erwähnten § 11 EStG:

„Regelmäßig wiederkehrende Einnahmen, die dem Steuerpflichtigen kurze Zeit vor Beginn oder kurze Zeit nach Beendigung des Kalenderjahres, zu dem sie wirtschaftlich gehören, zugeflossen sind, gelten als in diesem Kalenderjahr bezogen.“ Für Ausgaben gilt diese Vorschrift sinngemäß auch.

Regelmäßige Einnahmen und Ausgaben

Zu den regelmäßig wiederkehrenden Einnahmen und Ausgaben zählen zum Beispiel

- Mieten,

- Versicherungen,

- Gehälter,

- Zinsen,

- monatliche Wartungs- oder Servicepauschalen oder auch

- Umsatzsteuerzahlungen ans Finanzamt und

- Umsatzsteuererstattungen vom Finanzamt.

Als kurze Zeit vor und nach dem Jahreswechsel gilt eine Frist von plus / minus 10 Tagen – mit anderen Worten: Es geht um den Zeitraum zwischen dem 22. Dezember und dem 10. Januar des Folgejahres.

Beispiele:

- Die Mieteinnahme für den Monat Dezember 2018, die am 5. Januar auf Ihrem Konto eingeht, gehört wirtschaftlich in die EÜR des Jahres 2018.

- Die Versicherungsprämie für das Jahr 2019, die schon am 28. Dezember 2018 von Ihrem Konto abgebucht wird, fließt in die EÜR des Jahres 2019 ein.

Ein Wahlrecht gibt es dabei grundsätzlich nicht. Da die wiederkehrenden Zahlungen in der Regel in annähernd gleicher Höhe anfallen, spielt es auf längere Sicht allerdings keine entscheidende Rolle, welchem Wirtschaftsjahr sie zugeordnet werden. Durch die erstmalige korrekte Anwendung der Jahresabgrenzung lässt sich aber zumindest einmalig der Einnahmenüberschuss eines bestimmten Jahres nach oben oder unten korrigieren.

Überpünktliche Umsatzsteuervoranmeldung

Besonders gut geeignet für diese Form der Gewinnkosmetik sind Umsatzsteuerzahlungen. Angenommen, Ihr Geschäftsjahr 2018 war besonders erfolgreich und Sie suchen nach einer Möglichkeit, den Einnahmenüberschuss noch ein wenig zu senken: Dann …

- erstellen Sie Anfang Januar 2019 die Umsatzsteuervoranmeldung für Dezember (bzw. das vierte Quartal) des Jahres 2018 und

- überweisen die fällige Umsatzsteuer-Zahllast noch vor dem 10. Januar ans Finanzamt.

Vorzeitige Steuerzahlungen sind auch dann möglich, wenn Sie ansonsten eine Dauerfristverlängerung in Anspruch nehmen. Monatsmeldern können durch rechtzeitige Zahlung sogar die Umsatzsteuervorauszahlungen von gleich zwei Monaten in der EÜR des Jahres 2018 geltend machen. Die würden sich bei üblicher Zahlweise erst im Jahr 2019 auswirken.

Praxistipp: Falls Sie dem Finanzamt ein Lastschriftmandat erteilt haben, wird die fällige Zahllast normalerweise erst bis zu vier Wochen nach der Voranmeldung vom Konto abgebucht. Um das zu verhindern, können Sie Ihr Lastschriftmandat vorübergehend widerrufen und die fälligen Umsatzsteuerzahlungen ausnahmsweise eigenhändig überweisen.

Andere Ausnahmen vom Zu- oder Abflussprinzip

Neben den regelmäßigen wiederkehrenden Zahlungen gibt es noch weitere Zuordnungsausnahmen in der EÜR-Jahresabgrenzung:

- Bei EC- und Kreditkarten-Zahlungen entscheidet das Datum des Buchungsbelegs oder das Kaufdatum bei Onlinezahlungen,

- Bei Scheckzahlung kommt es auf den Tag der persönlichen Übergabe oder der Einreichung bei der Post an.

Allgemeine Umsatz- und Gewinnkosmetik

Nicht vergessen: Rund um den Jahreswechsel können Sie nicht nur mithilfe der 10-Tagesfrist Einfluss auf Ihren steuerpflichtigen Gewinn nehmen. Um den Gewinn zu senken …

- warten Sie mit dem Ausstellen von Ausgangsrechnungen bis zum neuen Jahr,

- bitten Sie Kunden, mit der Bezahlung bereits verschickter Rechnungen bis Mitte Januar zu warten.

- bitten Sie umgekehrt Lieferanten und Dienstleister um zeitnahe Rechnungsstellung im Dezember (und bezahlen Sie die Eingangsrechnungen noch vor dem Jahresende),

- ziehen Sie fürs neue Jahr geplante Anschaffungen vor,

- machen die oft vergessenen Sonderabschreibungen zur Förderung kleiner und mittlerer Betriebe gemäß 7g EStG geltend und

- bilden oder erhöhen Sie den Investitionsabzugsbetrag (IAB). Damit können Sie sich sogar bis zur Steuererklärung Mitte 2019 Zeit lassen.

Bitte beachten Sie: IAB-Bildungen und -Auflösungen werden außerhalb der Einnahmenüberschussrechnung vorgenommen und wirken sich nur auf die Höhe der fälligen Einkommensteuer aus. Umsatzsteuer-Obergrenzen (wie die der Kleinunternehmerregelung) lassen sich über den IAB nicht beeinflussen.

Sie erwarten ein brummendes Jahr 2019 und wollen daher möglichst viele Einnahmen vorziehen oder Ausgaben auf 2019 verschieben? Dann drehen Sie die genannten Maßnahmen sinngemäß um.

Lassen Sie sich beraten!

Bevor Sie Abweichungen vom Zu- und Abflussprinzip allzu ausgiebig nutzen, sollten Sie Ihren Steuerberater fragen. Denn eventuelle Fehler fallen normalerweise erst bei einer Betriebsprüfung auf. Abschlüsse des Geschäftsjahres 2018 werden standardmäßig erst in den Jahren 2020 bis 2022 geprüft. Stellt sich bei der Gelegenheit heraus, dass zum Beispiel bestimmte Ausgaben nicht ins Jahr 2018 gehören, sondern wirtschaftlich dem Jahr 2017 zugerechnet werden, steigt der Gewinn und damit die steuerliche Belastung des Jahres 2018. Eine nachträgliche Berücksichtigung der betreffenden Ausgaben im Jahr 2017 ist dann aber unter Umständen nicht mehr möglich, weil der 2017er Steuerbescheid vielfach bereits rechtskräftig ist. Dann bezahlen Sie die falsch zugeordnete Ausgabe letztlich aus der eigenen Tasche! Grund genug, sich beim zeitlichen Jonglieren mit hohen Beträgen am Jahresende steuerlichen Rat zu holen!

Lektüretipps

Apropos steuerlicher Rat: In unserem Weblog finden Sie noch viel mehr Praxis- und Expertentipps. Hier eine kleine Auswahl:

- Jahres-Finale: Umsatz- und Gewinngrenzen im Blick behalten!

- GWG-Boosting: Sofortabschreibung bis 1.333 Euro!

- Expertinnentipp: Rücklagen bilden und wieder auflösen

- Neu: Investitionsabzugsbetrag ohne Funktionsbindung

- Experten-Tipp: Wie geht eigentlich Differenzbesteuerung?

- Expertentipp: Elster-Protokolle und MeinBüro-Dokumente wiederfinden

- SuSa: Was ist eine Summen- und Saldenliste?

- Buchhaltung: Auslagern oder selber machen?