Geschäftliche Reisekosten erkennt das Finanzamt als Betriebsausgaben an. Die in Ihren Reisekosten enthaltene Umsatzsteuer dürfen Sie außerdem als Vorsteuer geltend machen. Zu den Reisekosten zählen insbesondere …

- Fahrtkosten aller Art,

- Verpflegungsmehraufwand,

- Übernachtungskosten sowie

- Reisenebenkosten (wie Parkgebühren oder Trinkgelder).

Wichtig: Auf den Anlass und die Entfernung von Auswärtstätigkeiten kommt es dabei grundsätzlich nicht an. Entscheidend ist allein die betriebliche Veranlassung. Als Auswärtstätigkeit gelten zum Beispiel Fahrten zu …

- Kunden und Lieferanten,

- Messen und Ausstellungen,

- anderen Standorten des eigenen Unternehmens (z. B. Zweigniederlassungen und Filialen) oder auch zu

- Kooperationspartnern und sonstigen Geschäftsfreunden.

Selbst die Fahrt zum Büromaterial-Einkauf können Sie steuerlich geltend machen. Es lohnt sich also, auch solche unscheinbaren Anlässe zu protokollieren und regelmäßig abzurechnen. Keine Reisekosten sind dagegen die Ausgaben für Fahrten zwischen der Privatwohnung und dem eigenen Betrieb. Die „Pendlerpauschale“ in Höhe von 30 Cent pro Entfernungskilometer rechnen Sie separat ab.

Wie werden Kilometerpauschalen und Fahrtkosten richtig abgerechnet?

Fahrtkosten zu Auswärtstätigkeiten dürfen Sie in voller Höhe abrechnen:

- Falls Sie per Bahn, Bus, Taxi, Flugzeug oder Mietfahrzeug unterwegs sind, setzen Sie die entsprechenden Ausgaben in nachgewiesener Höhe als Fahrtkosten an.

- Wenn Sie mit Ihrem Geschäftswagen fahren, werden Abschreibungen und Leasingraten sowie die laufenden Ausgaben für Steuer, Versicherung, Kraftstoff, Wartung, Reparaturen, Reinigung etc. von vornherein als Betriebsausgaben berücksichtigt. Die in den Rechnungen enthaltene Umsatzsteuer wird zudem als Vorsteuer anerkannt. In Ihren Reisekostenabrechnungen müssen Sie die Ausgaben für den Geschäftswagen daher nicht gesondert aufführen. Falls Sie Ihren Geschäftswagen nutzen, unterwegs aber zusätzliche Fahrtkosten entstehen (z. B. Taxi oder ÖPNV vom Hotel zum Messegelände), dürfen Sie diese Ausgaben selbstverständlich in der Reisekostenabrechnung aufführen.

- Wer mit dem privaten Pkw geschäftlich unterwegs ist, kann die gesetzliche Kilometerpauschale von 30 Cent pro gefahrenen Kilometer geltend machen.

- Für Motorräder, Mopeds, Motorroller, E-Bikes und S-Pedelecs gilt eine niedrigere Kilometerpauschale von 20 Cent pro beruflich gefahrenen Kilometer. Fußgänger, Fahrrad- oder Pedelec-Fahrer haben dagegen keinen Anspruch auf eine Kilometerpauschale.

Praxistipp: Anstelle der Kilometerpauschale dürfen Sie bei Benutzung privater Fahrzeuge auch die tatsächlich entstandenen Kosten ansetzen. Mehr dazu in unserem Expertentipp „Vollkosten-Abrechnung statt magerer 30-Cent-Pauschale“.

Wichtig: Im Straßenverkehr verhängte Bußgelder und andere Strafzahlungen erkennt das Finanzamt grundsätzlich nicht als Betriebsausgaben an! Das gilt auch dann, wenn sie anlässlich einer Geschäftsreise entstehen.

Was ist ein Verpflegungsmehraufwand?

Bei den Ausgaben für Essen und Getränke ist der Fiskus ebenfalls ausgesprochen knickrig. Lediglich der Mehraufwand für Verpflegung auf Reisen stellt eine Betriebsausgabe dar. Und das auch nur in Form niedriger Tagespauschalen. Bei Inlands-Geschäftsreisen dürfen Sie folgenden Verpflegungsmehraufwand geltend machen:

- bei acht- bis unter 24-stündiger Abwesenheit: 12 Euro pro Tag und

- bei 24-stündiger Abwesenheit: 24 Euro pro Tag.

Für An- und Abreisetage gibt es bei mehrtägigen Geschäftsreisen grundsätzlich die 12-Euro-Pauschale. Und zwar auch dann, wenn Sie an diesen Tagen weniger als acht Stunden unterwegs waren.

Ansonsten gilt: Dauert eine Auswärtstätigkeit (vom Zeitpunkt der Abfahrt bis zur Rückkehr zur Betriebsstätte) nicht länger als acht Stunden, erkennt das Finanzamt den Verpflegungsmehraufwand des betreffenden Tages nicht als Betriebsausgabe an.

Bitte beachten Sie: Bei Dienstreisen ins Ausland gelten abweichende Verpflegungspauschalen. Während Sie zum Beispiel in Bosnien-Herzegowina mit 18 Euro über den Tag kommen müssen, gewährt der Gesetzgeber bei einem geschäftlichen Aufenthalt in Norwegen eine Tagespauschale von 80 Euro. Die „Pauschbeträge für Verpflegungsmehraufwendungen und Übernachtungskosten im Ausland“ werden vom Bundesfinanzministerium jedes Jahr aktualisiert und neu veröffentlicht (Stand: 2019). Falls Sie in der Liste ein Land vermissen, dürfen Sie die Luxemburg-Pauschalen ansetzen.

Wie werden Übernachtungskosten abgerechnet?

Damit Beherbergungsleistungen als Betriebsausgabe anerkannt werden, müssen bestimmte Bedingungen erfüllt sein. Die Rechnung der Unterkunft …

- lautet auf den Namen Ihres Unternehmens,

- enthält keine Kosten der privaten Lebensführung (z. B. Minibar- oder Pay-TV-Nutzung): Diese Rechnungspositionen gelten nicht als Übernachtungskosten.

- enthält keine Kosten für Mahlzeiten. Falls doch, müssen Sie die Verpflegungspositionen kürzen um …

- 4,80 Euro pro Frühstück (= 20 % der 24-Euro-Verpflegungspauschale im Inland) sowie

- je 9,60 Euro pro Mittag- und Abendessen (= 40 % der 24-Euro-Verpflegungspauschale)

Bei Auslandsreisen legen Sie bei den Kürzungen die Verpflegungspauschalen des jeweiligen Ziellandes zugrunde.

Was sind Reisenebenkosten?

Oft versäumen es Selbstständige, die vielen kleinen Ausgaben steuerlich geltend zu machen, die bei Auswärtstätigkeiten anfallen. Denken Sie nur an …

- Autobahn- und Mautgebühren,

- Ausgaben für die Gepäck-Beförderung und -Aufbewahrung,

- Telefon- und Portokosten oder auch

- Trinkgelder.

Gelegentlich werden sogar hohe Folgekosten von Geschäftsreisen vergessen und nicht als Betriebsausgabe berücksichtigt. Grundsätzlich als Betriebsausgabe gelten zum Beispiel …

- Kosten von Verkehrsunfällen und ähnlichen Reiseschäden oder auch

- Diebstahl, Beschädigung oder Verlust von Gegenständen (außer Schmuck und Bargeld), sofern der Schaden „aufgrund einer reisespezifischen Gefährdung eingetreten ist“.

Ob Sie die Folgen von Unfällen, Diebstählen und ähnlichen Schäden auf Reisen steuerlich berücksichtigen können und wie Sie eine reisespezifische Gefährdung plausibel machen, besprechen Sie am besten mit Ihrem Steuerberater.

Und gleich noch ein Tipp: Für Trinkgelder und andere geringfügige Ausgaben gibt es häufig keine Zahlungsnachweise. Andere Quittungen und entsprechende Belege gehen unterwegs manchmal verloren. Das spricht zum Glück nicht dagegen, die betreffenden Reise(neben)kosten steuerlich geltend zu machen. In solchen Fällen dürfen Sie einen Eigenbeleg ausstellen. Ausführlichere Informationen dazu finden Sie im MeinBüro-Blogbeitrag „Eigenbeleg erstellen: Das sollten Sie beachten!“

Auf einen Blick: Reisekosten abrechnen und buchen

Vorschriften über die äußere Form von Reisekostenabrechnungen bei Selbstständigen und Unternehmern gibt es nicht. Wie bei allen anderen Betriebsausgaben und Vorsteuererstattungen auch, müssen Sie die einzelnen Aufwendungen aber nachweisen können.

Reisekostenübersicht und Belegablage

Damit Sie auch nach Jahren anlässlich einer Betriebsprüfung noch wissen, welchen Anlass eine bestimmte Auswärtstätigkeit hatte, legen Sie am besten für jede Reise ein Übersichtsblatt an. Das kann zum Beispiel ein handschriftliches oder gedrucktes Papierdokument oder auch eine Excel-Datei sein.

Daraus sollten die folgenden Informationen hervorgehen:

- Anlass und Ziel der Reise (sofern vorhanden mit Verweis auf eine Einladung, Tagesordnung, Teilnehmern und Protokoll der Veranstaltung etc.),

- genauer Zeitraum der Reise (Beginn und Ende mit Datum und Uhrzeit),

- Fahrtkosten,

- Verpflegungsmehraufwand,

- Übernachtungskosten sowie

- Reisenebenkosten.

Ob Sie die einzelnen Belege zusammen mit Ihrer Reisekostenabrechnung aufbewahren oder beim Buchen der Zahlungsvorgänge separat erfassen und ablegen, bleibt Ihnen überlassen. Wenn Sie auf eine zentrale Belegsammlung verzichten, verweisen Sie am besten im Buchungstext der Einzelvorgänge auf die Belegnummer der dazugehörigen Reisekostenabrechnung. Umgekehrt können Sie in Ihrer Reisekostenabrechnung auf die Belegnummern der Einzelvorgänge verweisen.

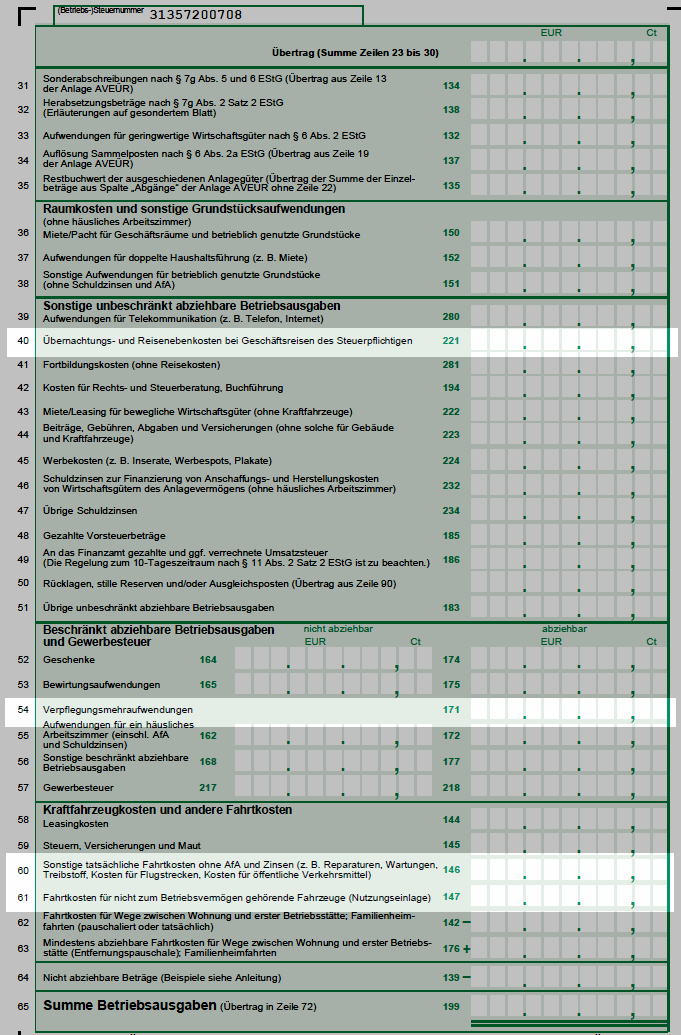

Reisekosten-Cocktail im EÜR-Formular

Eine Sammelbuchung sämtlicher Zahlungen auf einem einheitlichen Reisekosten-Sachkonto ist seit einigen Jahren nicht mehr zulässig. Bereits bei der Einnahmenüberschussrechnung verlangt der Gesetzgeber inzwischen die Unterscheidung nach …

- Übernachtungs- und Reisenebenkosten (= Zeile 40 der „Anlage EÜR“).

- Verpflegungsmehraufwand (= EÜR-Zeile 54) sowie

- Fahrtkosten mit dem Geschäftswagen, Privat-Pkw und anderen Transportmitteln (= EÜR-Zeilen 60 und 61).

Hinzu kommt, dass Reisekosten auf unterschiedliche Weise Eingang in Ihre Buchführung finden können.

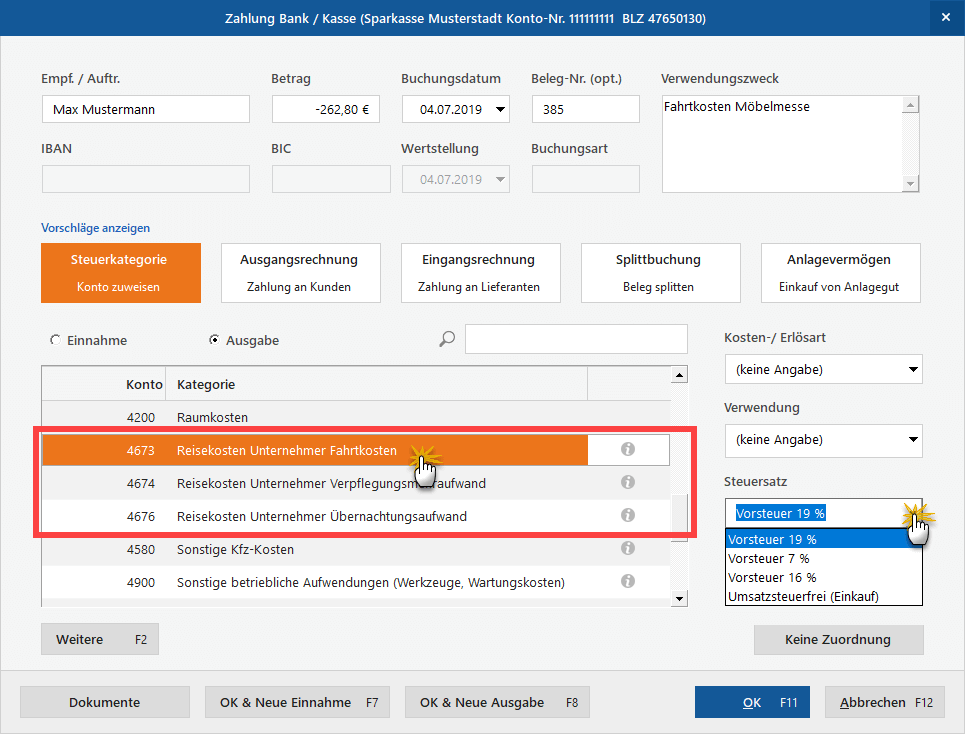

Reisekosten geltend machen mit MeinBüro

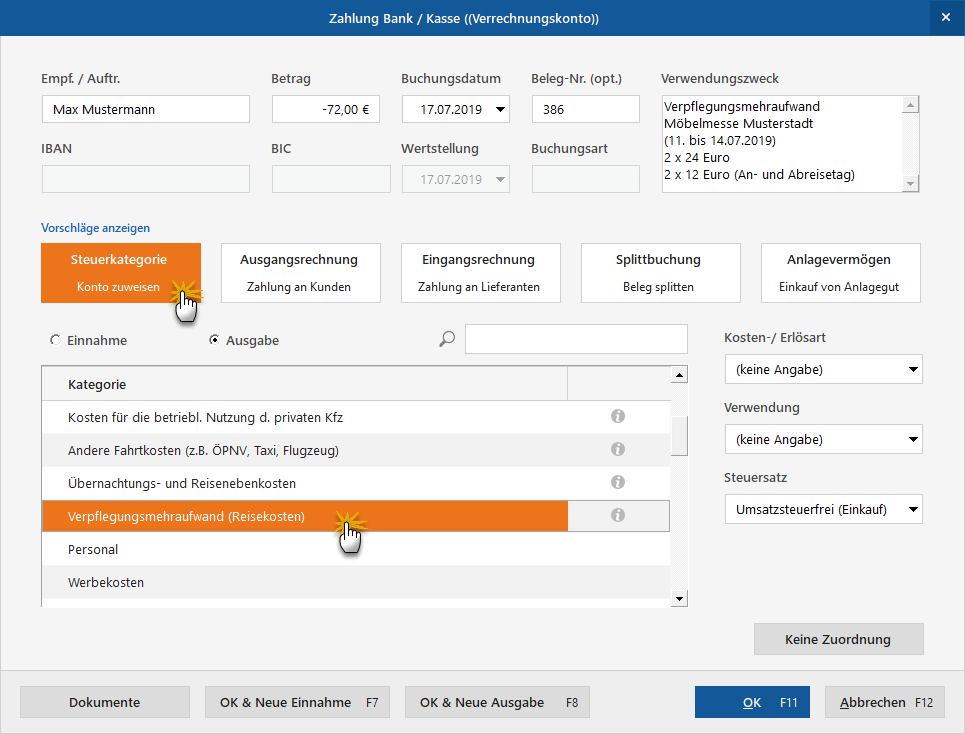

Die Zahlungszuordnungen erledigen Sie im MeinBüro-Arbeitsbereich „Finanzen > Zahlungen Bank / Kasse“:

- Wenn Sie Ihre Ausgaben unterwegs mit EC- oder Kreditkarte bestreiten, finden sich die Zahlungsvorgänge auf Ihrem Bank- oder Kreditkartenkonto wieder.

- Falls Sie eine Bargeld-Kasse führen, können Sie bar bezahlte Reisekosten auch daraus bestreiten.

So oder so ordnen Sie die einzelnen Zahlungen den passenden Steuerkategorien zu. In der Buchungsvariante 3 (mit dem „SKR03“) gehören zum Beispiel …

- Flug- oder Bahntickets in die Kategorie “Reisekosten Unternehmer Fahrtkosten”,

- Hotelrechnungen und Reisenebenkosten in die Kategorie “Reisekosten Unternehmer Übernachtungsaufwand”.

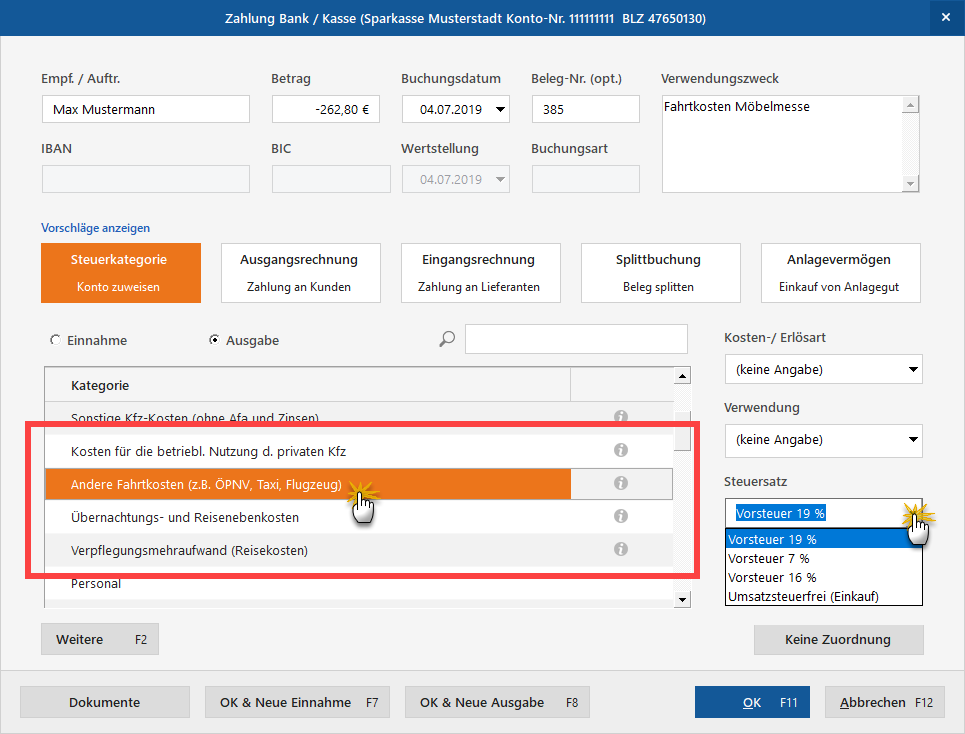

In der Buchungsvariante 2 (vereinfachter EÜR-Kontenrahmen) können Sie bei Reisekosten zwischen folgenden Steuerkategorien wählen:

Tipp: Falls ein Zahlungsvorgang auf mehrere Steuerkategorien verteilt werden muss, legen Sie eine Splittbuchung an.

Bitte beachten Sie: Bei den Reisekosten gibt es Leistungen mit 0%, 7% und 19% Umsatzsteuer. Überprüfen Sie daher in jedem Einzelfall, welcher Prozentsatz auf dem Beleg angegeben ist und wählen Sie den passenden Wert in der Auswahlliste „Steuersatz“ aus.

Fließt gar kein Geld (weder bar noch unbar), nutzen Sie das Verrechnungskonto von MeinBüro. Mithilfe des virtuellen Kontos buchen Sie alle Vorgänge, bei denen kein Geld über betriebliche Finanzkonten fließt. Auf diese Weise machen Sie zum Beispiel Ihren Verpflegungsmehraufwand oder auch die Kilometerpauschale für Fahrten mit dem Privat-Pkw als Betriebsausgabe geltend.

Die Buchung des Verpflegungsmehraufwands auf dem Verrechnungskonto sieht dann zum Beispiel so aus:

Noch Fragen?

Im MeinBüro-Blog finden Sie viele weitere Informationen rund um die Themen Betriebsausgaben, Eingangsrechnungen und Zahlungsbelege:

- Spesenabrechnung: So rechnen Sie Spesen und Auslagen mit Ihren Kunden ab

- Expertentipp: Vollkosten-Abrechnung statt magerer 30-Cent-Pauschale.

- Eigenbeleg erzeugen: Das sollten Sie beachten!

- Pflichtangaben auf Rechnungen: Das muss drauf!

- Checkliste Eingangsrechnungen: Vorsteuerabzug sichern!

- Business-Basics: Skandalöser Skontoverzicht