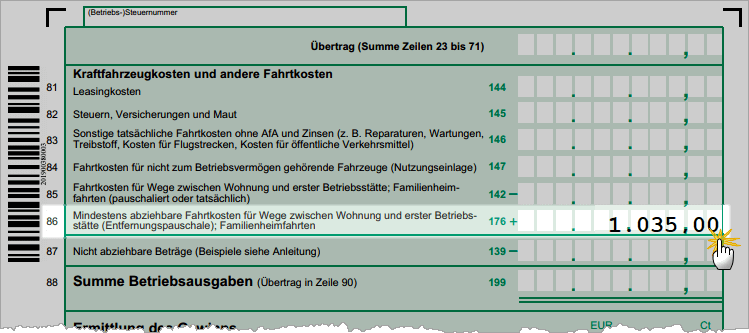

Für Hin- und Rückfahrten zwischen der eigenen Wohnung und der ersten Betriebsstätte (z. B. Ladenlokal, Büro oder Werkstatt) gibt es bekanntlich die Pendlerpauschale von 30 Cent pro Entfernungskilometer. Angenommen, Sie fahren an 230 Arbeitstagen pro Jahr in Ihren 15 Kilometer entfernten Betrieb, dann können Sie 230 * 15 * 0,30 = 1.035 Euro als Entfernungspauschale ansetzen.

Eingetragen werden die „Mindestens abziehbaren Fahrtkosten für Wege zwischen Wohnung und erster Betriebsstätte (Entfernungspauschale); Familienheimfahrten“ bei der Steuererklärung für 2019 auf Seite 3 der Anlage EÜR in Zeile 86.

Doch wie sieht es aus, wenn Sie …

- mehrere Betriebsstätten oder

- gar keine Betriebsstätte haben oder aus sonstigen Gründen

- direkt von zuhause zu Kunden, Lieferanten oder anderen „Auswärtstätigkeiten“ fahren?

Grundsätzlich gilt: Aufwendungen für die Wege zwischen Wohnung und Betriebsstätte sind keine Reisekosten. Es handelt sich daher nicht um Betriebsausgaben. Analog zu Arbeitnehmern dürfen Selbstständige für diese Fahrten wie eingangs gezeigt nur die Entfernungspauschale (= Pendlerpauschale) ansetzen. Der Abzug von Verpflegungsmehraufwendungen und anderen Reisekosten ist bei diesen Fahrten nicht zulässig.

Tätigkeitsstätte vs. Betriebsstätte

Unter Betriebsstätte ist die von der Wohnung getrennte dauerhafte Tätigkeitsstätte des Steuerpflichtigen zu verstehen. Bei einer Tätigkeitsstätte handelt es sich um eine ortsfeste betriebliche Einrichtung. Ob es sich um einen eigenen Raum des Selbstständigen oder den eines Auftraggebers handelt, spielt keine Rolle.

Betriebsstätten-Szenarien

Die wichtigsten Betriebsstätten-Konstellationen auf einen Blick:

1. Sie haben einen einzigen betrieblichen Standort,

der zugleich Ihre dauerhafte Tätigkeitsstätte ist. In diesem Büro, Ladenlokal, in dieser Praxis oder Werkstatt erledigen Sie üblicherweise Ihre Arbeit. Für Ihre täglichen Fahrten zwischen Ihrer Wohnung und der ersten und einzigen Betriebsstätte setzen Sie die Entfernungspauschale an. Falls Sie von zuhause aus eine Geschäftsreise starten, dürfen Sie für diesen Tag zwar keine Entfernungspauschale geltend machen. Dafür können Sie aber die Kilometerpauschale für jeden Kilometer ansetzen, den Sie aus betrieblichem Anlass gefahren sind. Bei Auswärtstätigkeiten mit mehr als achtstündiger Abwesenheit kommen Verpflegungsmehraufwendungen und sonstige Reisekosten hinzu.

2. Sie haben mehrere eigene betriebliche Standorte –

zum Beispiel Filialen, Zweigstellen und andere Niederlassungen, an denen Sie Ihre Tätigkeit ausüben. Als erste Betriebsstätte gilt in dem Fall der Standort, an dem Sie üblicherweise zwei volle Arbeitstage pro Woche oder mindestens ein Drittel Ihrer regelmäßigen Arbeitszeit verbringen. Falls das auf mehrere Standorte zutrifft, gilt der wohnungsnächste Standort als erste Betriebsstätte. Nur für Fahrten zu diesem Standort müssen Sie die Entfernungspauschale ansetzen. Für Fahrten zu allen anderen Standorten sowie sonstige betriebliche Fahrtziele können Sie Reisekosten abrechnen.

3. Sie haben keine eigene Betriebsstätte,

sondern erledigen Ihre Arbeit regelmäßig bei Kunden, in Bildungseinrichtungen, auf Baustellen oder an anderen ortsfesten Tätigkeitsstätten. Als Ihre erste Betriebsstätte gilt auch dann der Standort, an dem Sie regelmäßig zwei volle Arbeitstage pro Woche oder mehr als ein Drittel Ihrer üblichen Arbeitszeit verbringen. Für Fahrten dorthin dürfen Sie wiederum nur die Pendlerpauschale ansetzen. Für alle anderen Auswärtstätigkeiten ist der Reisekosten-Abzug zulässig.

Bitte beachten Sie: Das Home-Office in der Privatwohnung gilt nicht als Betriebsstätte! Steuerrechtlich handelt es sich um ein „häusliches Arbeitszimmer“, für das ein Betriebsausgabenabzug nur unter bestimmten Voraussetzungen zulässig ist. Sie arbeiten im Home-Office, sind aber regelmäßig bei einem bestimmten Auftraggeber im Einsatz? Dann gelten die Bestimmungen des vorigen Absatzes.

4. Sie haben überhaupt keine ortsfeste Tätigkeitsstätte,

sondern erledigen Ihre Arbeit in einer mobilen betrieblichen Einrichtung (z. B. in einem Fahrzeug, Flugzeug oder auf einem Schiff)? Wenn Sie an solchen ständig wechselnden Orten arbeiten, haben Sie gar keine erste Betriebsstätte. Die Folge: Sie dürfen sämtliche Aufwendungen für Fahrten zwischen Ihrer Wohnung und den Tätigkeitsstätten grundsätzlich unbeschränkt als Betriebsausgaben abziehen.

Lektüretipps:

- Das BMF-Schreiben zur „Ertragsteuerlichen Beurteilung von Aufwendungen für Fahrten zwischen Wohnung und Betriebsstätte und von Reisekosten“ bietet detaillierte Informationen und zahlreiche Beispiele zur „ersten Betriebsstätte“. Die Einzelheiten besprechen Sie am besten mit Ihrem Steuerberater.

- Weiterführende Informationen zum Thema Fahrt- und Reisekosten finden Sie im MeinBüro-Blogbeitrag „Reisekostenabrechnung: Wie werden geschäftliche Reisekosten abgerechnet?“