Die Unterbringung in einem Pflegeheim kann sehr teuer werden. Wenn die Einkünfte der betreuten Person nicht ausreichen, greift oft die Familie unter die Arme. In welchem Fall sind die Heimkosten steuerlich absetzbar? Wir zeigen, welche Ausgaben anerkannt werden und wo sie in der Steuererklärung einzutragen sind.

Schnelleinstieg

- Kurz & knapp

- Heimkosten absetzen: Gründe für die Heimunterbringung

- Pflegebedürftiger zahlt selbst

- Alternative: Behindertenpauschbetrag

- Du zahlst die Heimunterbringung für ein Familienmitglied

- Altersbedingte Heimunterbringung

- Heimkosten in die Steuererklärung eintragen

- FAQ: Heimkosten von der Steuer absetzen

Kurz & knapp

- Entweder der Pflegebedürftige oder der unterstützende Verwandte kann Heimkosten von der Steuer absetzen

- Dabei spielt der Grund für den Umzug ins Heim eine wichtige Rolle

- WISO Steuer wählt automatisch die beste Ansatzmöglichkeit für dich aus

Heimkosten absetzen: Gründe für die Heimunterbringung

Die Kosten für die Unterbringung im Pflegeheim sind steuerlich absetzbar. Und zwar dann, wenn ein Grad der Behinderung (GdB) oder eine Pflegestufe festgestellt wurde. Auch bei einer Heimunterbringung aufgrund von Krankheit gibt es den Steuervorteil.

Das gilt nicht nur für die betreute Person, sondern auch für Familienmitglieder, die die Heimkosten finanziell tragen.

Diese Kosten lassen sich dann absetzen:

Pflegebedürftiger zahlt selbst

Du machst die Steuererklärung für deinen Angehörigen im Pflegeheim? Wird die Unterbringung durch ihn selbst bezahlt, trägst du die Ausgaben als außergewöhnliche Belastungen ein. Von den Rechnungsbeträgen musst du aber ggf. diese Erstattungen abziehen:

- Kostenerstattungen der Krankenkasse beziehungsweise Beihilfe

- Pflegegeld aus der gesetzlichen Pflegeversicherung

- Pflegegeld aus der privaten Pflegeversicherung

Haushaltsersparnis beim Umzug ins Heim

Wird bei einer Unterbringung im Heim wegen Pflegebedürftigkeit oder Behinderung der Privathaushalt dauerhaft aufgegeben, musst du die absetzbaren Aufwendungen um eine Haushaltsersparnis kürzen. Die Haushaltsersparnis ist so hoch wie der sogenannte Grundfreibetrag. Für 2024 sind das also 11.784 Euro (2025: 12.096 Euro) bzw. 982 Euro pro Monat. Sie gilt ab dem Tag, an dem der Umzug stattgefunden hat.

Wenn der Ehepartner noch im Eigenheim lebt

Zumutbare Belastung beachten

Bei den Heimkosten deines Angehörigen gibt es einen weiteren Haken: Das Finanzamt rechnet die sogenannte zumutbare Belastung an. Das ist ein Betrag, der deinem Familienmitglied keinen Steuervorteil bringt. Denn der Gesetzgeber sagt, dass man ihm zumuten kann, einen Anteil der Kosten selbst zu tragen. Wenn er die Belastungsgrenze überschreitet, bekommt er mit jedem Euro mehr von den Steuern zurück.

Die zumutbare Belastungsgrenze hängt vom Einkommen und Familienstand deines Verwandten ab. Es sind zwischen einem und sieben Prozent des Gesamtbetrags seiner Einkünfte. Bleiben seine Ausgaben für Heim und Pflege unter dieser Grenze, fallen die Kosten steuerlich gesehen unter den Tisch.

Trostpflaster haushaltsnahe Dienstleistungen

Zieht man die Haushaltsersparnis, zumutbare Belastung und jegliche Erstattungen von Versicherungen ab, bleibt meist nicht viel von den Heimkosten übrig, die sich auf die Steuern deines Angehörigen auswirken. Deswegen hat der Gesetzgeber entschieden: Typische Pflegekosten, die durch die zumutbare Belastung nicht zum Tragen kommen, können als haushaltsnahe Dienstleistungen abgesetzt werden.

Diese Steuerermäßigung gibt es sogar bei einer altersbedingten Heimunterbringung. Als weitere haushaltsnahe Dienstleistungen gelten die Ausgaben für die Reinigung des Zimmers, Reinigung der Wäsche oder Essenszubereitung. Diese bringen eine Steuerermäßigung. Und zwar: 20 Prozent der Rechnungsbeträge, höchstens aber 20.000 Euro. Der Steuerbonus beträgt also maximal 4.000 Euro. Dazu zählt die Miete für das Zimmer im Heim jedoch nicht. Deswegen ist eine detaillierte Rechnung des Heims wichtig, in der die einzelnen Leistungen getrennt aufgelistet werden. So kann das Finanzamt sehen, welche Ausgaben als haushaltsnahe Dienstleistungen infrage kommen und welche nicht.

Alternative: Behindertenpauschbetrag

Anstelle des Abzugs von allgemeinen außergewöhnlichen Belastungen kann dein Verwandter auch den Behindertenpauschbetrag nutzen. Damit sind dann alle Kosten rund um die Pflege abgedeckt. Kosten für die Unterbringung kannst du grundsätzlich trotzdem weiter als außergewöhnliche Belastung absetzen. Deswegen ist es wichtig, dass die Rechnung des Pflegeheims die Kosten für Pflege und Unterbringung getrennt ausweist.

Die Höhe des Betrags hängt vom GdB deines Angehörigen ab:

| Grad der Behinderung | Behindertenpauschbetrag (seit 2021) |

|---|---|

| 20 | 384 € |

| 30 | 620 € |

| 40 | 860 € |

| 50 | 1.140 € |

| 60 | 1.440 € |

| 70 | 1.780 € |

| 80 | 2.120 € |

| 90 | 2.460 € |

| 100 | 2.840 € |

| Merkzeichen „Bl“ oder „H“, Pflegegrad 4 oder 5 | 7.400 € |

Heimkosten absetzen: außergewöhnliche Belastungen oder Behindertenpauschbetrag – was ist besser?

Eine allgemeingültige Antwort gibt es nicht. Aber: WISO Steuer rechnet beides durch und nutzt die bessere Variante für die Steuererklärung deines Angehörigen. Am besten trägst du den GdB und alle Rechnungen des Pflegeheims als außergewöhnliche Belastungen ein. Den Rest übernimmt WISO Steuer für dich.

Du zahlst die Heimunterbringung für ein Familienmitglied

In deiner eigenen Steuererklärung sind Heimkosten steuerlich absetzbar, wenn du sie zum Beispiel für die Betreuung eines Elternteils zahlst. War der Umzug einer Krankheit oder Pflegebedürftigkeit geschuldet, zählen deine Ausgaben zu den außergewöhnlichen Belastungen.

Bei der Übernahme von Pflegeheimkosten geht das Finanzamt zweistufig vor:

- Unterbringungskosten als Unterhaltsaufwendungen: Die Kosten für Unterbringung und Verpflegung können als Unterhaltsaufwendungen abgesetzt werden. Als Höchstbetrag gilt der jeweilige Grundfreibetrag. Allerdings werden hiervon die eigenen Einkünfte und Bezüge des Unterhaltsberechtigten (bis auf die Freigrenze von 624 Euro) abgezogen. Liegen diese im Jahr 2025 über 12.270 Euro, sind überhaupt keine Unterhaltsaufwendungen absetzbar.

- Allgemeine außergewöhnliche Belastungen: Die darüberhinausgehenden Kosten können als Pflegekosten und erhöhte Unterbringungskosten bei den allgemeinen außergewöhnliche Belastungen eingetragen werden. Allerdings wird hier die individuelle zumutbare Belastung abgezogen. Bei einer altersbedingten Heimunterbringung könntest du in diesem Bereich nur gesondert angefallene und getrennt abgerechnete Krankheits- und Pflegekosten abrechnen, die über die Grundpflege hinausgehen.

Ausnahme: Die eigenen Einkünfte deines Angehörigen reichen aus

Altersbedingte Heimunterbringung

Doch was ist, wenn dein Verwandter sich aufgrund seines Alters dazu entschlossen hat, in ein Pflegeheim oder eine Seniorenresidenz zu ziehen? Gibt es auch ohne amtlich festgestellter Pflegestufe oder Behindertennachweis einen Vorteil bei der Steuer?

Dein Angehöriger zahlt die Heimkosten selbst

Zumindest teilweise kann dein Angehöriger die Heimkosten von der Steuer absetzen. Und zwar die haushaltsnahen Dienstleistungen. Das sind Tätigkeiten neben der Pflege, wie etwa Reinigungskosten oder Wäsche waschen. Unterkunftskosten (also Miete, Strom und Wasser) gehören nicht dazu. Hier ist es wichtig, dass das Heim die einzelnen Leistungen in der Rechnung trennt.

Du zahlst die Heimkosten für deinen Angehörigen

Ist dein Angehöriger altersbedingt in ein Heim gezogen, werden deine Zahlungen grundsätzlich nicht als außergewöhnliche Belastungen berücksichtigt. Ein steuerlicher Abzug ist nur im Rahmen der Unterhaltsaufwendungen möglich. Dabei werden aber die eigenen Einkünfte und Bezüge des Verwandten abgezogen.

Die Lage kann sich immer ändern

Es kann durchaus passieren, dass sich dein Verwandter zunächst aufgrund seines Alters für eine Heimunterbringung entscheidet. Später wird eine Krankheit diagnostiziert, eine Pflegestufe festgesetzt oder ein Behindertenausweis ausgestellt. Dann ändert sich auch das Thema Heimkosten in der Steuererklärung. Kosten, die zuvor keinen Steuervorteil gebracht haben, können nun abgesetzt werden.

Heimkosten in die Steuererklärung eintragen

Außergewöhnliche Belastungen, Pflegepauschbetrag oder haushaltsnahe Dienstleistungen – es gibt viele Möglichkeiten, Kosten von der Steuer abzusetzen. Zum Glück hilft WISO Steuer dir dabei, die Ausgaben zu erfassen und prüft, welche Variante am besten ist.

Ein zusätzlicher Bonus: Mit deiner Lizenz von WISO Steuer kannst du 5 Steuererklärungen machen. Hast du einen Angehörigen, der im Pflegeheim untergebracht ist, kannst du die Steuererklärung auch für ihn erledigen. Und das ohne Zusatzkosten.

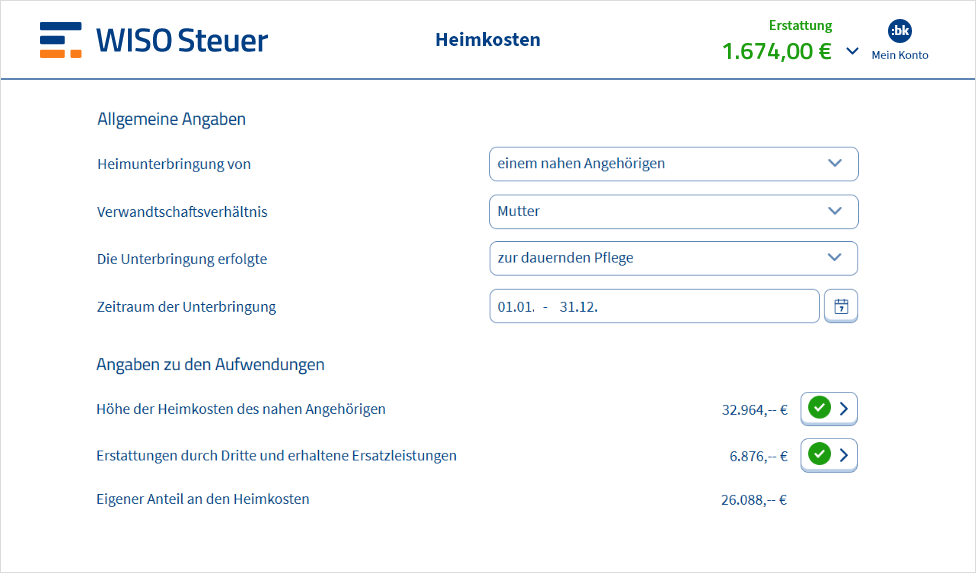

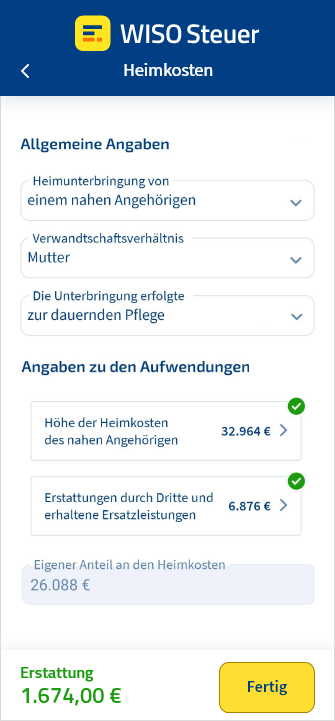

Heimkosten erfasst du im Bereich Allgemeine Ausgaben > Krankheitskosten und andere Besonderheiten > Heimunterbringungskosten.

FAQ: Heimkosten von der Steuer absetzen

Welche Kosten sind bei der Heimunterbringung steuerlich absetzbar?

Kann ich Pflegekosten fürs Heim steuerlich geltend machen?

Kann ich die Heimkosten meiner Eltern von der Steuer absetzen?

Hier schafft jeder die Steuer