Millionen Ehrenamtliche in Vereinen und Projekten bereichern tagtäglich das Leben vieler Menschen. Nicht nur in Krisenzeiten ist der gesellschaftliche Zusammenhalt und die gegenseitige Unterstützung wichtig. Egal ob in der Gemeinde, dem Verein oder im Pflegeheim: Es gibt viele Möglichkeiten, sich ehrenamtlich zu engagieren. Mit bestimmten Ehrenamtspauschalen fördert auch der Staat das freiwillige Engagement.

Schnelleinstieg

Kurz & knapp

- Für ehrenamtliche Tätigkeiten kannst du eine steuerfreie Entschädigung erhalten

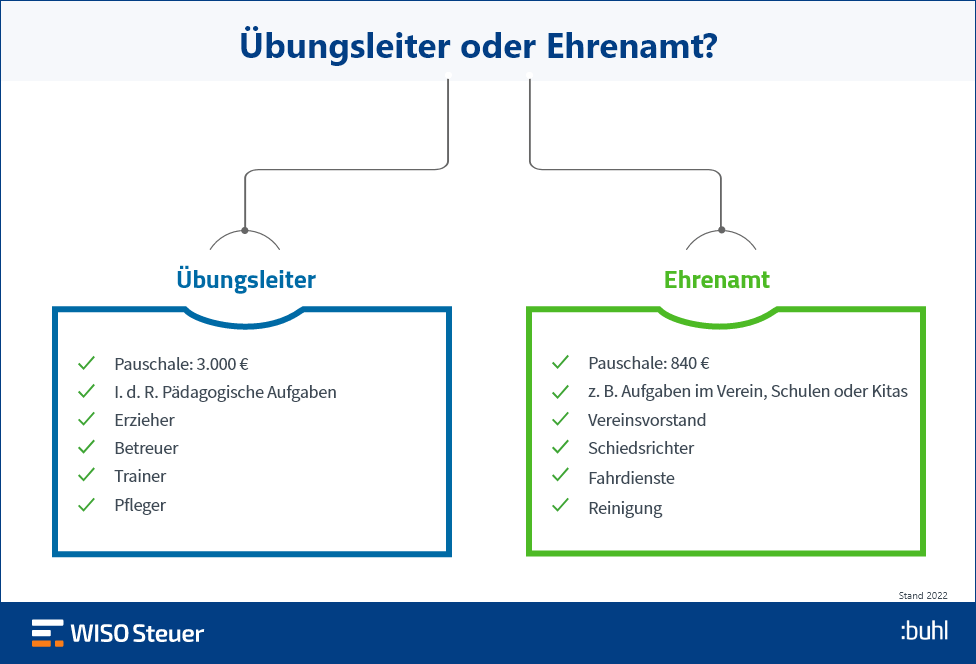

- Je nach Art und Umfang deiner Tätigkeit steht dir entweder die Übungsleiter- oder die Ehrenamtspauschale zu

- Erhältst du mehr als die Pauschale, musst du die Differenz versteuern

- Musst du Steuern zahlen, kannst du im Gegenzug Werbungskosten geltend machen

Übungsleiter oder Ehrenamt?

Wie hoch ist die Ehrenamtspauschale?

Beim Ehrenamt ist der eigene Vorteil nachrangig: Im Vordergrund steht der gute Zweck. Dennoch ist es üblich, dass du für dein Ehrenamt einen kleinen Obolus erhältst. Und hier tut auch der Staat Gutes: Ab 2021 sind bis zu 840 Euro pro Jahr für deine ehrenamtliche Tätigkeit steuer- und sozialversicherungsfrei. Bisher waren es nur 720 Euro. Zusätzlich kannst du ggf. noch einen Aufwendungsersatz für beispielsweise Fahrt- und Telefonkosten bekommen.

Voraussetzungen für die Ehrenamtspauschale

Aber nicht alle nebenberuflichen Tätigkeiten sind ein Ehrenamt. Welche einzelnen Tätigkeiten als Ehrenamt zählen, ist im Gesetz nicht genau bestimmt. Folgende Voraussetzungen müssen aber immer erfüllt sein:

Du arbeitest für einen Verein oder Zweckbetrieb

Ein Zweckbetrieb ist zum Beispiel eine Behindertenwerkstatt, ein Kindergarten oder auch ein Altenheim.

Der Verein oder Zweckbetrieb muss eine öffentlich-rechtliche oder gemeinnützige Körperschaft sein

Gemeint sind damit zum Beispiel Sportvereine, Universitäten, Schulen oder Kindergärten.

Der Verein oder Zweckbetrieb fördert gemeinnützige, mildtätige oder kirchliche Zwecke

Zum Beispiel die Arbeit für den Tier- und Naturschutz, Gleichberechtigung von Minderheiten oder die Jugendhilfe.

Du übst dein Ehrenamt nebenberuflich aus

Das heißt, dass du Pi mal Daumen nicht mehr als ein Drittel deiner Zeit dort arbeitest. Dabei ist egal, ob du berufstätig bist oder studierst.

Wofür genau gilt die Ehrenamtspauschale?

Welches Ehrenamt bleibt steuerfrei? Nachfolgend stellen wir dir einige Beispiele vor:

… Und wofür nicht?

Wie sieht es denn mit dem Kuchenverkauf beim Vereinsfest aus? Und was gilt für den Ticketvorverkauf für Veranstaltungen wie zum Beispiel Konzerte?

Die Vergütung für diese Tätigkeiten fällt leider nicht unter den Steuerfreibetrag. Denn damit unterstützt du den Verein nicht mehr nur bei wohltätigen Aufgaben, sondern förderst dessen wirtschaftliche Interessen. Dieser Ausschluss gilt auch für:

Du hast bisher keine weitere Anstellung?

Übungsleiterpauschale: 3.000 Euro

Für viele nebenberufliche Tätigkeiten, die nicht als Ehrenamt gelten, kann auch die Übungsleiterpauschale interessant sein. Als Übungsleiter bleiben für dich sogar 3.000 Euro im Jahr steuer- und sozialversicherungsfrei. Bis zum Steuerjahr 2020 lag der Freibetrag für diese Aufwandsentschädigung noch bei 2.400 Euro. Für die Organisation, in der du als Übungsleiter angestellt sein kannst, gelten die gleichen Voraussetzungen wie oben. Der einzige Unterschied: Als Übungsleiter bist du hauptsächlich im pädagogischen Bereich tätig. Übungsleiter sind zum Beispiel Ausbildungsleiter, Erzieher, Betreuer, Trainer oder Pfleger. Aber auch hier gilt: Das Übungsleiter-Amt musst du nebenberuflich ausüben.

Kombiniere die Pauschalen

Keine Pauschale vergessen!

Darf ich Werbungskosten ansetzen?

Vielleicht fährst du regelmäßig mit deinem privaten Auto zu deiner Ehrenamtsstelle. Oder du nutzt dein privates Handy auch für Telefonate, die deine Übungsleiter-Tätigkeit betreffen. Eventuell musst du sogar bestimmte Kleidung oder Ausstattung kaufen, um dein Ehrenamt anzutreten. Normalerweise spricht man bei solchen berufsbezogenen Kosten von Werbungskosten. Diese gibst du gewöhnlich mit deinen Einkünften in der Steuererklärung an – und sparst damit Steuern. Wie sieht das aber aus, wenn du– wie beim Ehrenamt oder Übungsleiter – steuerfreie Einnahmen hast?

Grundsätzlich dürfen für steuerfreie Einnahmen keine zusätzlichen Werbungskosten angegeben werden. Denn: Auf die Aufwandsentschädigung wird gar keine Steuer fällig. Damit gibt es auch kein Erstattungs- oder Verlustvortragspotenzial. Du darfst also auch keinen Verlust aus deiner steuerfreien Tätigkeit feststellen oder mit anderen Einkünften verrechnen.

Was, wenn die Einnahmen höher sind als die Pauschale?

Anders sieht das aus, wenn du tatsächlich mehr verdient hast als die jeweilige steuerfreie Pauschale. Soweit deine Einnahmen höher sind, darfst du Werbungskosten abziehen.

Beispiel

Stefan ist ehrenamtlich im Vorstand eines Fußballvereins tätig und verdient damit im Jahr 2021 3.000 Euro. Für sein Ehrenamt entstehen ihm Werbungskosten i. H. v. 900 Euro, die ihm nicht erstattet wurden.

- 3.000 Euro (Arbeitslohn Ehrenamt) – 800 Euro (Ehrenamtspauschale)= 2.200 Euro

- 900 Euro (Werbungskosten Ehrenamt) – 800 Euro (Ehrenamtspauschale)= 100 Euro

- 2.200 Euro – 100 Euro = 2.100 Euro

Kann ich meine Arbeitszeit auch spenden?

Ja, du kannst deine Arbeitszeit an die Einrichtung auch spenden. Das bedeutet, dass du ausdrücklich auf die Aufwandsentschädigung verzichtest und stattdessen den entsprechenden Betrag der Einrichtung als Spende zukommen lässt. Diese Arbeitszeit-Spende wird steuerlich genauso behandelt, wie andere Spenden: als Sonderausgaben. Voraussetzung für die Arbeitszeit-Spende ist, dass vorher schriftlich eine entsprechende Vereinbarung mit einer angemessenen Vergütung getroffen werden.

Wo trage ich die nebenberuflichen Einkünfte in der Steuererklärung ein?

Du kannst sowohl selbstständig als auch nichtselbstständig ehrenamtlich oder als Übungsleiter tätig sein. Abhängig davon ist dann auch, an welcher Stelle in der Steuererklärung du deine Einkünfte erklärst. Bist du selbstständig tätig, trägst du die Einkünfte in die Anlage S ein. Als nichtselbstständiger Übungsleiter oder Ehrenamtler ist die Anlage N die Richtige.

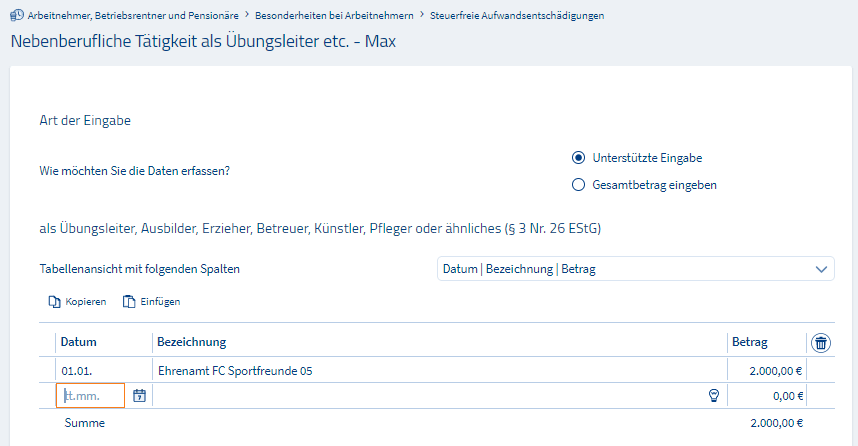

Die Einnahmen trägst du in WISO Steuer unter Arbeitnehmer, Betriebsrentner und Pensionäre > Besonderheiten bei Arbeitnehmern > Steuerfreie Aufwandsentschädigungen ein.

Jetzt zu viel gezahlte Steuern zurückholen: mit WISO Steuer

Mit WISO Steuer erstellst du deine Steuererklärung im Handumdrehen! Das Beste: Du sicherst dir damit die maximale Erstattung! Deine Einnahmen aus einem Ehrenamt oder als Übungsleiter trägst du ganz einfach ein – die steuerfreie Pauschale berechnet das Programm für dich automatisch. Probiere unsere Steuer-Software jetzt kostenlos aus!

FAQ: Ehrenamt & Steuer

Kann ich das Ehrenamt von der Steuer absetzen?

Was ist der Unterschied zwischen einer steuerfreien Aufwandsentschädigung und Ehrenamtspauschale?

Ist eine Aufwandsentschädigung für das Ehrenamt steuerpflichtig?

Wie viel darf man ehrenamtlich im Monat verdienen?

Wie hoch ist der Freibetrag für Aufwandsentschädigungen als Ratsmitglied?

- bis zu 20.000 Einwohner: 1.500 Euro

- 20.001 bis 50.000 Einwohner: 2.388 Euro

- 50.001 bis 150.000 Einwohner: 2.940 Euro

- 150.001 bis 450.00 Einwohner: 3.684 Euro

- ab 450.001 Einwohner: 4.404 Euro

Wird die Ehrenamtspauschale auf die Rente angerechnet?

Hier schafft jeder die Steuer