Ein Lohn-Bonus ohne Steuern – das klingt gut. Und tatsächlich können Sonntags-, Nacht- oder Feiertagszuschlag steuerfrei fließen. Doch aufgepasst: Ist der Lohn zu hoch, verpufft der Vorteil bei der Steuer. Welche Regeln gelten, haben wir in diesem Beitrag zusammengefasst.

Schnelleinstieg

Kurz & knapp

- Für die Arbeit an Sonn- und Feiertagen sowie Nachtarbeit gewährt das Finanzamt einen Steuerbonus

- Wird ein bestimmter Prozentanteil des Grundlohns nicht überschritten, bleiben die SFN-Zuschläge steuerfrei

- Mit WISO Steuer erhalten Arbeitnehmer Tipps für die Steuererklärung, um die maximale Steuerrückerstattung zu erhalten

Wann sind Lohnzuschläge steuerfrei?

Du arbeitest, während andere feiern? Arbeit an Sonn- und Feiertagen sowie Nachtarbeit (SFN) zählt zu den besonderen Leistungen. Dafür zahlt der Arbeitgeber in der Regel Lohnzuschläge. Und auch das Finanzamt honoriert diese Leistung: Zuschläge zum Lohn können zum Teil steuerfrei und sozialversicherungsfrei sein.

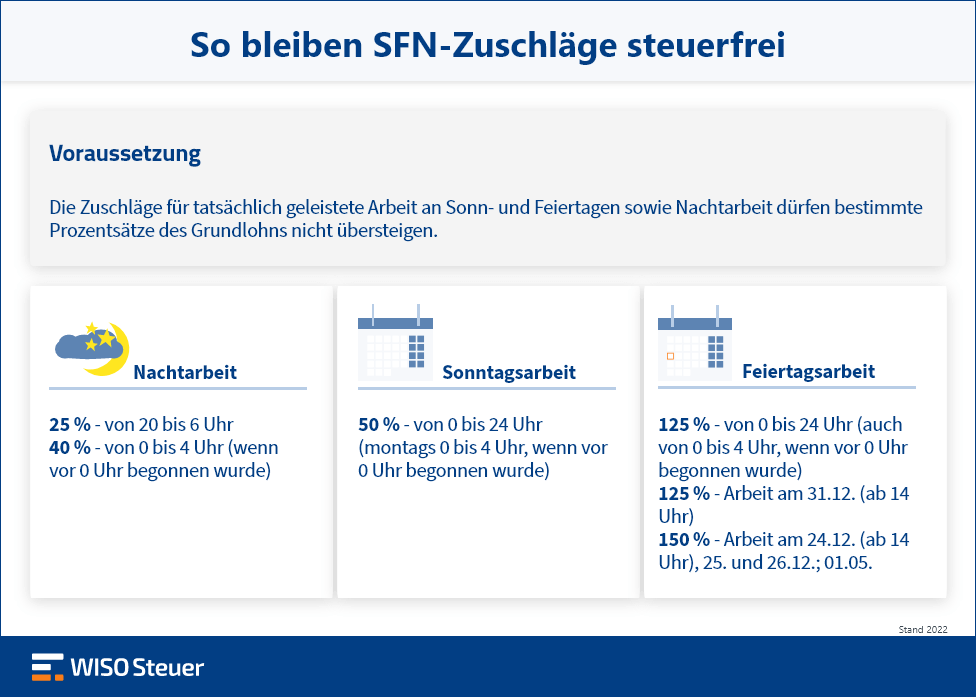

Infografik: Grenzen für SFN-Zuschläge im Überblick

Voraussetzung für die Steuerfreiheit

Für die Steuerfreiheit müssen aber bestimmte Grenzen eingehalten werden. Dabei bleibt die Sonntags-, Feiertags- und Nachtzulage steuerfrei, wenn sie einen bestimmten Prozentsatz des Grundlohns nicht übersteigt.

Wichtig: Steuerfrei bleiben nur die Zuschläge für Sonntags-, Feiertags- und Nachtarbeit, die zum Grundlohn gezahlt werden. Der normale Lohn wird wie üblich besteuert.

Maximal darf ein Grundlohn von 50 Euro bei der Berechnung der steuerfreien Zuschläge angesetzt werden. Verdienst du mehr pro Stunde, sind 50 Euro die Obergrenze.

So bleibt der Feiertagszuschlag steuerfrei:

Gesetzliche Feiertage und Silvester: Der Feiertagszuschlag für gesetzliche Feiertage fließt steuerfrei, solange er 125 Prozent des Grundlohns nicht übersteigt. Das gilt auch für die Arbeit an Silvester ab 14 Uhr.

Weihnachten, Tag der Arbeit: Hier fallen keine Steuern an, wenn der Zuschlag 150 Prozent des Grundlohns nicht übersteigt. Diese Regel gilt auch für die Arbeit an Heiligabend ab 14 Uhr.

So bleibt der Nachtzuschlag steuerfrei:

Die Nachtzulage ist von der Lohnsteuer befreit, solange sie den Grundlohn von

So bleibt der Sonntagszuschlag steuerfrei:

Der Sonntagszuschlag bleibt steuerfrei, wenn er 50 Prozent des Grundlohns nicht übersteigt.

In Kombination noch mehr

Sonntag ist gleichzeitig Feiertag: Statt 50 Prozent gibt es dann 125 Prozent steuerfrei.

Und: Arbeitest du nachts, an einem Sonntag oder Feiertag – gibt es die 25 Prozent bzw. 40 Prozent zusätzlich steuerfrei. So sind bis zu 175 Prozent bzw. 190 Prozent möglich.

Berechnung der steuerfreien Zuschläge

Stefanie hat einen Grundlohn von 20 Euro pro Stunde. Als Krankenschwester muss sie auch Nachtschichten leisten. Gemäß ihrem Tarifvertrag zahlt der Arbeitgeber pro Stunde Nachtarbeit 10 Euro zusätzlich zum Grundlohn.

Grundlohn: Die 20 Euro pro Stunde sind Stefanies normales Gehalt. Darauf fallen immer Steuern und Sozialabgaben an.

Nachtzuschlag: Steuerfrei bleibt bei Nachtarbeit von 20 bis 6 Uhr zu 25 Prozent bezogen auf den Grundlohn.

- 20 Euro x 25 Prozent = 5 Euro. Von dem Zuschlag bleiben also 5 Euro steuerfrei.

Liegt die Schicht am Sonntag, sind 50 Prozent bezogen auf den Grundlohn steuerfrei.

- 20 Euro x 50 Prozent = 10 Euro. In diesem Fall bleibt der gesamte Zuschlag steuerfrei.

Nein, der Arbeitgeber ist nicht per Gesetz verpflichtet, die Lohnzuschläge zu bezahlen. Nur wenn sie im Arbeitsvertrag, einer Betriebsvereinbarung oder per Tarifvertrag festgelegt sind, hast du darauf einen Anspruch. Ausnahme: Für regelmäßige Nachtarbeit ist ein Ausgleich gesetzlich vorgeschrieben. Das können aber auch freie Tage sein, anstatt einer steuerfreien Nachtzulage zum Gehalt.

Zuschlag vs. Zulage: Was ist der Unterschied?

Die Steuerfreiheit gilt nur für extra gezahlte Zuschläge für die tatsächlich geleistete Arbeit für Sonntags-, Feiertags- oder Nachtarbeit. Der normale Grundlohn zählt nicht dazu.

Darüber hinaus gibt es noch Zulagen, die der Arbeitgeber regelmäßig zum Grundlohn zahlt. Im Gegensatz zu den SFN-Zuschlägen sind Zulagen nicht steuerfrei. Dazu zählen beispielsweise:

- Kinderzulage

- Ortszulage

- Gefahrenzulage

- Erschwerniszulage bei anspruchsvollen Jobs

Extra-Regel für Sozialabgaben

Zu den Sozialabgaben zählt die Renten-, Kranken-, Pflege-, Arbeitslosen- und Unfallversicherung. Bist du angestellt, zahlst du die Beiträge automatisch monatlich, weil der Arbeitgeber sie für dich einbehält und weiterleitet.

Die steuerfreien Zuschläge zu Nacht-, Sonntags- und Feiertagsarbeit sind aber nur bis zu einem Grundlohn von 25 Euro auch frei von Sozialabgaben.

Liegt der Grundlohn über 25 Euro, werden die Zuschläge teilweise beitragspflichtig bei den Sozialversicherungen. Das gilt nur für den Teil des Zuschlags, der die 25 Euro übersteigt. Auch die steuerfreien Zuschläge spielen eine Rolle. Es wird nicht der gesamte Feiertagszuschlag beitragspflichtig.

Beispiel: Sozialabgaben bei den Lohnzuschlägen

- 30 Euro x 50 Prozent = 15 Euro. Der Zuschlag von 15 Euro ist komplett steuerfrei.

Da sein Grundlohn aber über 25 Euro liegt, fallen für den Zuschlag zum Teil Sozialabgaben an.

- Maximal 25 Euro + 50 Prozent Sonntagszuschlag = 37,50 Euro.

- Dieser Betrag bleibt auch frei von Sozialabgaben.

Die gute Nachricht ist, dass diese steuerfreien Zuschläge auch nicht in deiner Steuererklärung angegeben werden müssen. Sie erhöhen auch nicht deinen Steuersatz, wie bei Arbeitslosen-, Kurzarbeiter- oder Krankengeld.

Aber grundsätzlich kann das Finanzamt bei einer steuerlichen Prüfung des Arbeitgebers die steuerfrei gezahlten Zuschläge überprüfen. Dann sind gute Aufzeichnungen und getrennt vom übrigen Lohn gezahlte steuerfreie Zuschläge hilfreich. Pauschal dürfen Zuschläge zu Sonntags-, Feiertags- oder Nachtarbeit nicht bezahlt werden. Das heißt, liegen keine Einzelnachweise vor, können die Zuschläge nicht steuerfrei gezahlt werden.

Um die Lohnabrechnung kümmert sich dein Arbeitgeber. Mit unseren Tipps kannst du aber die Stundenzettel oder monatliche Lohnabrechnung überprüfen und nachrechnen.

FAQ: Steuerfreie SFN-Zuschläge

Wann wird ein Nachtzuschlag steuerpflichtig?

Welche Zulagen sind steuerpflichtig?

Steuern fallen für diese regelmäßigen Zulagen vom Arbeitgeber an:

- Kinderzulage

- Ortszulage

- Gefahrenzulage

- Erschwerniszulage bei anspruchsvollen Jobs

Zulagen sind aber nicht das Gleiche wie Zuschläge. Diese bleiben für die Arbeit an Sonn- und Feiertagen sowie Nachtarbeit steuerfrei.

Welche Zulagen sind steuerfrei?

Habe ich einen gesetzlichen Anspruch auf steuerfreie Zuschläge?

Wo gebe ich das Mutterschaftsgeld in der Steuererklärung an?

Muss ich Zuschläge für Sonntagsarbeit bei der Steuererklärung angeben?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.