Unter bestimmten Voraussetzungen können die Kosten für Arbeitskleidung von der Steuer abgesetzt werden. Wie genau sich Steuern sparen lassen, zeigen wir in diesem Beitrag.

Schnelleinstieg

Kurz & knapp

- Trägst du die Kleidung nur während der Arbeitszeit, kannst du die Kosten absetzen

- Anerkannt werden der Ankauf von Berufskleidung, die Reparatur und das Waschen

- WISO Steuer kennt alle Pauschalen und hilft dir bei der Berechnung der absetzbaren Kosten

Diese Kosten kannst du absetzen

Wichtige Voraussetzung für das Absetzen der Berufskleidung ist, dass die Kleidung tatsächlich nur während der Arbeitszeit getragen werden kann und nicht für die private Nutzung geeignet ist (BFH-Urteil vom 18. April 1991, IV R 13/90). Das ist zum Beispiel der Fall, wenn das Logo des Arbeitgebers deutlich sichtbar aufgedruckt ist.

Als Arbeitskleidung gilt beispielsweise:

Unter diesen Umständen gehört Berufskleidung zu den Arbeitsmitteln und du kannst deine Ausgaben im Rahmen der Werbungskosten absetzen.

Wie sieht es mit Alltagskleidung aus?

Unter bestimmten Voraussetzung kannst du auch mit privater Kleidung Steuern sparen. Wird die normale Alltagskleidung, die du am Arbeitsplatz trägst, durch einen konkreten beruflichen Vorfall beschädigt, sind die Kosten für die Reparatur abziehbar.

Ist deine Kleidung so stark beschädigt, dass du sie nicht mehr tragen kannst, kannst du den Restwert geltend machen. Problematisch dabei ist nachzuweisen, dass das Kleidungsstück tatsächlich bei der Arbeit beschädigt wurde.

Mehr dazu erfährst du in unserem Video:

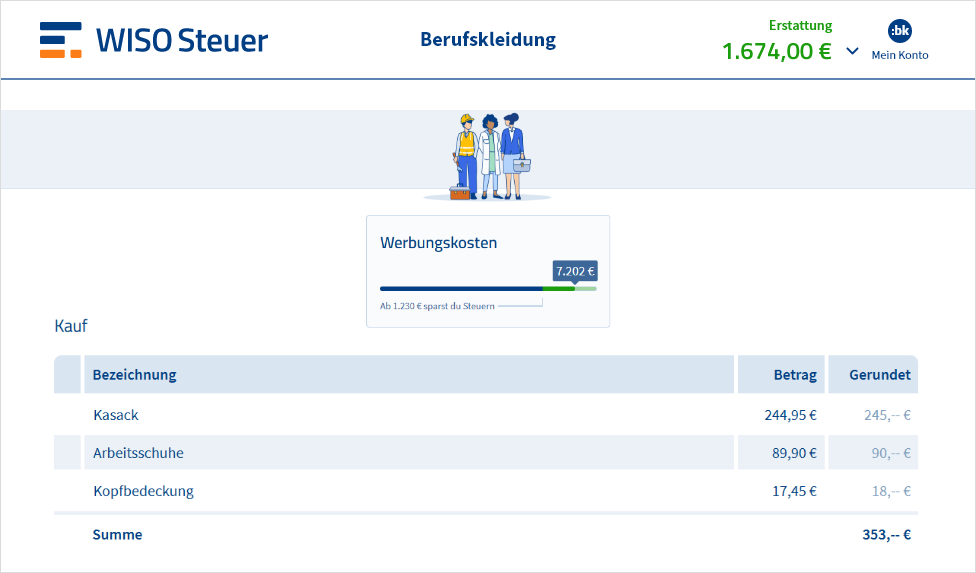

1. Kaufpreis zurückbekommen

Erfüllt die Kleidung die Voraussetzungen, kannst du den Kaufpreis in voller Höhe absetzen. Auch wenn du mehrmals im Jahr Arbeitskleidung gekauft hast, weil du zum Beispiel die Kleidung oft wechseln oder beschädigte Kleidung ersetzen musstest, kannst du die gesamten Kosten in der Steuererklärung eintragen.

Kauf von Arbeitskleidung in die Steuererklärung eintragen

Die Angaben rund um den Neukauf gehören in die Anlage N der Steuererklärung. Bei WISO Steuer ist das der Themenbereich Arbeitnehmer > Ausgaben (Werbungskosten) > Arbeitsmittel (Büromaterial, Computer, Kleidung, Bücher …) > Berufskleidung.

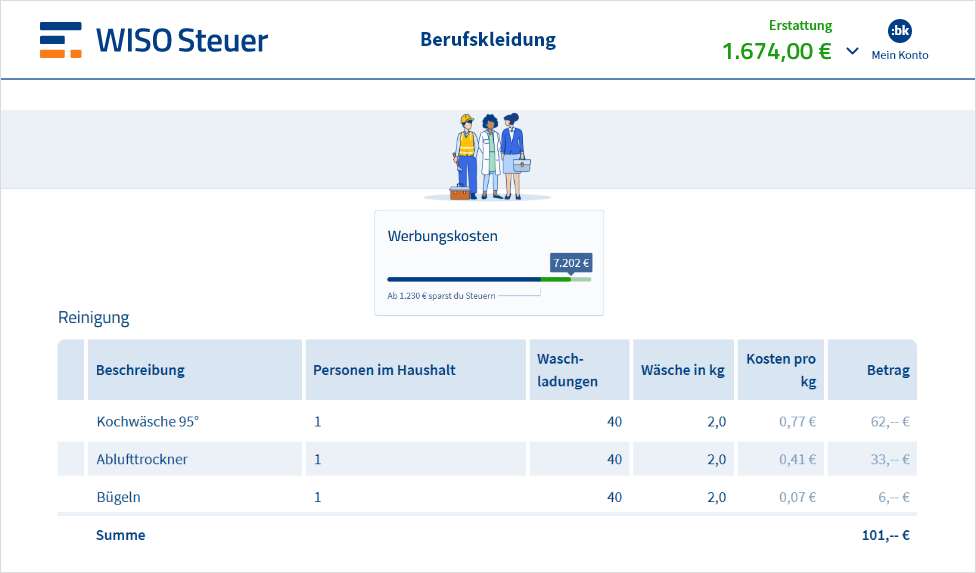

2. Reparatur und Reinigung angeben

Erfreulicherweise ist nicht nur der tatsächliche Einkaufspreis steuerlich absetzbar. Auch die Kosten für Reparatur und Reinigung kannst du in deiner Steuererklärung angeben. Bei der Reinigung der Berufskleidung spielt es dabei keine Rolle, ob du diese in die Reinigung geben oder selbst gewaschen hast.

Tabelle für Waschkosten: Richtwerte zur Berechnung

Hast du deine Arbeitskleidung in der Reinigung säubern lassen, kannst du die vollen Kosten aus der Rechnung angeben. Hast du selbst gewaschen, ist etwas mehr Rechenaufwand nötig:

| 1-Personen-Haushalt | 2-Personen-Haushalt | 3-Personen-Haushalt | ab 4-Personen-Haushalt | |

|---|---|---|---|---|

| Wäsche waschen: | ||||

| Kochwäsche 95 °C | 0,77 € | 0,50 € | 0,43 € | 0,37 € |

| Buntwäsche 60 °C | 0,76 € | 0,48 € | 0,41 € | 0,35 € |

| Pflegeleicht-Wäsche | 0,88 € | 0,60 € | 0,53 € | 0,47 € |

| Wäsche trocknen: | ||||

| Ablufttrockner | 0,41 € | 0,26 € | 0,23 € | 0,19 € |

| Kondenstrockner | 0,55 € | 0,34 € | 0,29 € | 0,24 € |

| Bügeln: | ||||

| Bügeleisen | 0,07 € | 0,05 € | 0,05 € | 0,05 € |

Um die absetzbaren Kosten zu ermitteln, musst du den jeweiligen Betrag aus der Tabelle mit der Anzahl der Wäschen im Jahr multiplizieren. In der Durchschnittsberechnung wurden der Anschaffungspreis der Waschmaschine, eine Instandhaltungspauschale sowie Betriebskosten wie Strom, Wasser und Waschmittel berücksichtigt. Der Ansatz einer Jahrespauschale für Reinigungskosten ist laut BFH nicht zulässig. Du musst alles detailliert ausrechnen.

Reinigung der Arbeitskleidung in die Steuererklärung eintragen

WISO Steuer hilft dir beim Berechnen anhand der oben genannten Richtwerte. Gehe dazu einfach in den Abschnitt Arbeitnehmer > Ausgaben (Werbungskosten) > Arbeitsmittel (Büromaterial, Computer, Kleidung, Bücher …) > Berufskleidung:

Werbungskosten vs. Pauschale

Du kannst die Kosten für Berufskleidung einzeln nachweisen oder alternativ auch die „Arbeitsmittel-Pauschale“ von 110 Euro nutzen. Der Vorteil der Pauschale besteht darin, dass du keine Rechnung vorlegen musst und auch über die Kosten der Reinigung musst du dir keine Gedanken machen.

Allerdings muss glaubhaft sein, dass du Berufskleidung trägst. Sonst erkennt das Finanzamt die Pauschale nicht an. Zudem kannst du dann auch keine zusätzlichen Kosten mehr ansetzen, denn es gilt: Pauschale oder tatsächliche Kosten.

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.