Nachdem du deine Steuererklärung abgegeben hast, wartest du sicher gespannt auf eine Rückmeldung vom Finanzamt. Dein Einkommensteuerbescheid ist das Dokument, mit dem das Finanzamt dir sagt, ob du Geld zurückbekommst. In diesem Beitrag zeigen wir, wie du deinen Bescheid verstehst und was zu tun ist, wenn das Ergebnis anders ist als erwartet.

Schnelleinstieg

- Kurz & knapp

- Was ist ein Einkommensteuerbescheid?

- So sieht ein Steuerbescheid aus

- Wie lange dauert es, bis ich meinen Einkommensteuerbescheid erhalte?

- Einkommensteuerbescheid prüfen

- Fragen zum Steuerbescheid? Das kannst du tun

- Fehler im Einkommensteuerbescheid: Einspruch einlegen

- Steuervorauszahlungen im Bescheid

- FAQ: Steuerbescheid & Einspruch

Kurz & knapp

- Dein Steuerbescheid ist die offizielle Rückmeldung des Finanzamtes

- Er sagt dir, ob du eine Erstattung bekommst oder nachzahlen musst

- Es ist wichtig, den Bescheid genau zu verstehen, um eventuelle Fehler zu finden.

- Mit WISO Steuer kannst du den Steuerbescheid direkt prüfen und rechtssicher online Einspruch einzulegen

Was ist ein Einkommensteuerbescheid?

Ein Einkommensteuerbescheid ist ein Dokument, den dir das Finanzamt zuschickt, nachdem es deine Steuererklärung bearbeitet hat. Darin teilt dir das Finanzamt das Ergebnis mit – ob du Steuern nachzahlen musst oder ob du dich über eine Rückzahlung freuen kannst. Auf mehreren Seiten zeigt das Finanzamt seinen Rechenweg. Ab dem Zeitpunkt des Eingangs bei dir, steht die Höhe deiner Steuer fest.

Brief per Post? Wie oldschool. Das hat sich auch das Finanzamt gedacht, deshalb ist es inzwischen möglich, deinen Einkommensteuerbescheid auch rein digital zu erhalten. Das ist nicht nur gut für die Umwelt, sondern spart auch Zeit.

Tipp: Sobald dein Steuerbescheid fertig ist, bekommst du die digitale Version direkt in WISO Steuer. Das Programm schickt dir auch gleichzeitig einen Reminder per Mail oder als Push-Nachricht auf dein Phone.

Besonders praktisch ist, dass dein Bescheid automatisch geprüft wird. So siehst du gleich, welche Kosten dir das Finanzamt vielleicht gestrichen hat und kannst dagegen vorgehen.

Steuerbescheid beantragen: So geht’s

Einen Steuerbescheid erhältst du automatisch vom Finanzamt, nachdem du deine Steuererklärung eingereicht hast. In WISO Steuer findest du ihn, sobald das Finanzamt die Unterlagen zur Verfügung stellt. Mit einem Klick kannst du auch schon die Überprüfung des Bescheids starten.

So sieht ein Steuerbescheid aus

Ein Steuerbescheid besteht in der Regel aus mehreren Seiten. Diese Daten findest du darin:

- persönliche Angaben zum Empfänger

- Angabe zur Vorläufigkeit

- detaillierte Aufstellung der Steuerschuld (Einkommensteuer, Solidaritätszuschlag und gegebenenfalls Kirchensteuer)

- Abrechnungsteil mit der Erstattung oder Nachzahlung (unter Anrechnung der Lohnsteuer oder anderen Steuer-Vorauszahlungen)

- Zahlungsdatum, falls du an das Finanzamt überweisen musst

- genaue Berechnung des zu versteuernden Einkommens

- Erläuterungen, in denen das Finanzamt seine Entscheidungsfindung erklärt

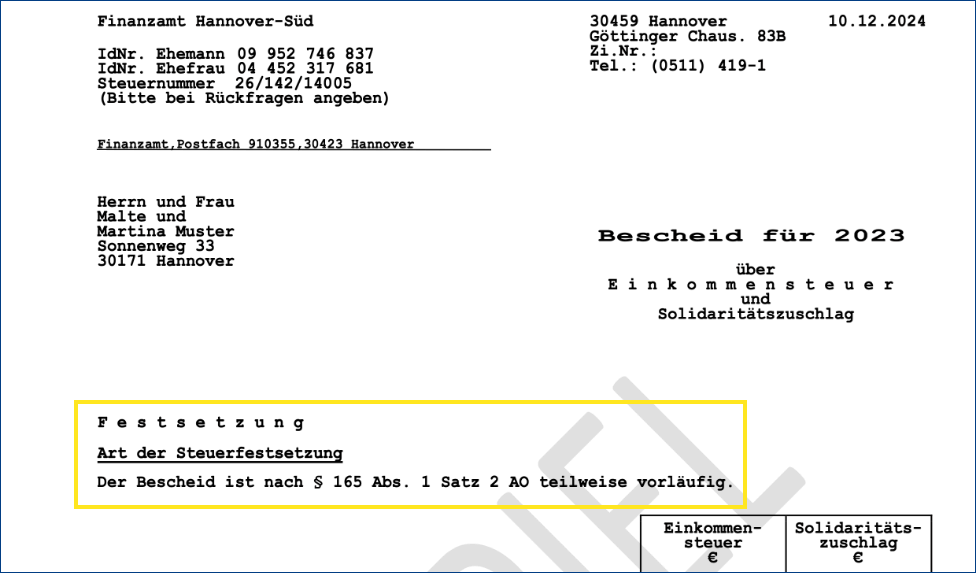

Festsetzung: Vorläufiger oder endgültiger Steuerbescheid

Gleich auf der ersten Seite des Steuerbescheids findest du den Begriff „Festsetzung“. Als Festsetzung bezeichnet man im Steuerrecht den Prozess, durch den dein Steueranspruch offiziell wird. Gibt es zu deiner Steuererklärung keine offenen Fragen mehr und sind alle relevanten Sachverhalte geklärt, ist dein Steuerbescheid endgültig. Mit Ablauf der einmonatigen Einspruchsfrist wird er dann bestandskräftig.

Doch manchmal findet sich hier noch eine andere Formulierung, der sogenannte Vorläufigkeitsvermerk: „Der Bescheid ist nach § … vorläufig“. Wenn das Finanzamt einen vorläufigen Steuerbescheid versendet, bedeutet das, dass noch offene rechtliche Fragen bestehen, die deine Steuererklärung betreffen könnten.

Ein solcher Vorläufigkeitsvermerk auf deinem Bescheid hält die Entscheidung des Finanzamts in bestimmten Punkten offen. Das ist zum Beispiel der Fall, wenn die Rechtslage unklar ist oder wenn Verfahren vor obersten Gerichten laufen, die Steueränderungen nach sich ziehen könnte. Bis das entsprechende Urteil gefällt wird, können Teile deines Bescheides also noch geändert werden. So kannst du auch noch nachträglich von Änderungen profitieren.

Außerdem kann das Finanzamt den Steuerbescheid unter dem sogenannten Vorbehalt der Nachprüfung erlassen, dann findest du diese Formulierung in deinem Brief: „Der Bescheid ergeht nach § 164 AO unter Vorbehalt der Nachprüfung“. Das bedeutet auch hier, dass der Bescheid noch nicht endgültig ist und bis zur Verjährung zu deinem Vorteil, aber auch zu deinem Nachteil geändert werden kann. Dabei gilt, dass das Finanzamt nicht erklären muss, warum für den Steuerbescheid der § 164 gilt. Oft steht eine noch intensivere Prüfung dahinter, zum Beispiel eine geplante Betriebsprüfung bei Selbstständigen oder Gewerbetreibenden.

Während sich die Vorläufigkeit nur auf spezifische Teile des Bescheids beschränkt, lässt der Vorbehalt der Nachprüfung den gesamten Steuerfall offen.

| Der Steuerbescheid ist | Änderungen sind |

|---|---|

| unter dem Vorbehalt der Nachprüfung | im vollen Umfang jederzeit zu Gunsten und zu Lasten möglich |

| voläufig | punktuell im vorläufig erklärten Bereich möglich |

| bestandskräftig | grundsätzlich nicht möglich außer bei besonderen Umständen (z. B. neue Tatsachen, offenbare Unrichtigkeiten) |

Steuern trotzdem bezahlen

Falls du sicher bist, dass das Finanzamt einen Fehler gemacht hat und die zu viel nachzahlen musst, gibt es folgende Möglichkeit: Du musst zuerst Einspruch einlegen und dann zusätzlich die „Aussetzung der Vollziehung“. Erst nach Prüfung durch das Finanzamt musst du zunächst weniger oder gar keine Steuern nachzahlen. Musst du am Ende der Einspruchsprüfung aber doch zahlen, kommen noch Zinsen obendrauf.

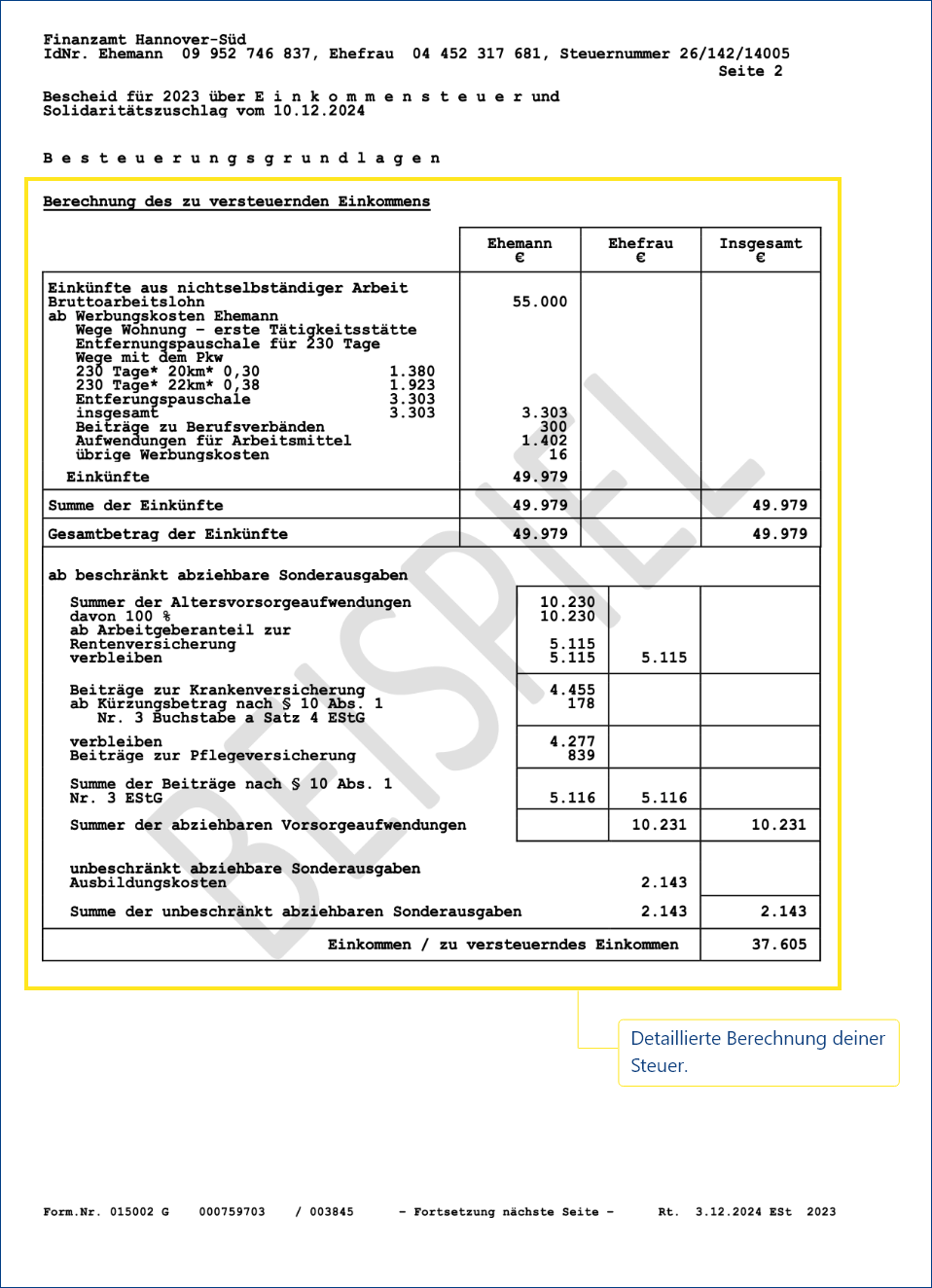

Berechnung

Auf Seite 2 findest du die Berechnung deiner Steuern, die mit der Ermittlung deiner Einkünfte beginnt. Dazu werden jeweils pro Einkunftsart von deinen Einnahmen die Ausgaben abgezogen. Das sind zum Beispiel Werbungskosten oder Betriebsausgaben, die du in deiner Steuererklärung angegeben hast.

Danach werden die Sonderausgaben wie Versicherungsbeiträge oder Spenden vom Finanzamt hier abgezogen. Darüber hinaus können außergewöhnliche Belastungen – wie medizinische Ausgaben oder Unterhaltszahlungen – in der Berechnung stehen. Daraus bestimmt sich am Ende dein zu versteuerndes Einkommen. Auf dessen Grundlage wird berechnet, wie viel Steuern du zahlen musst.

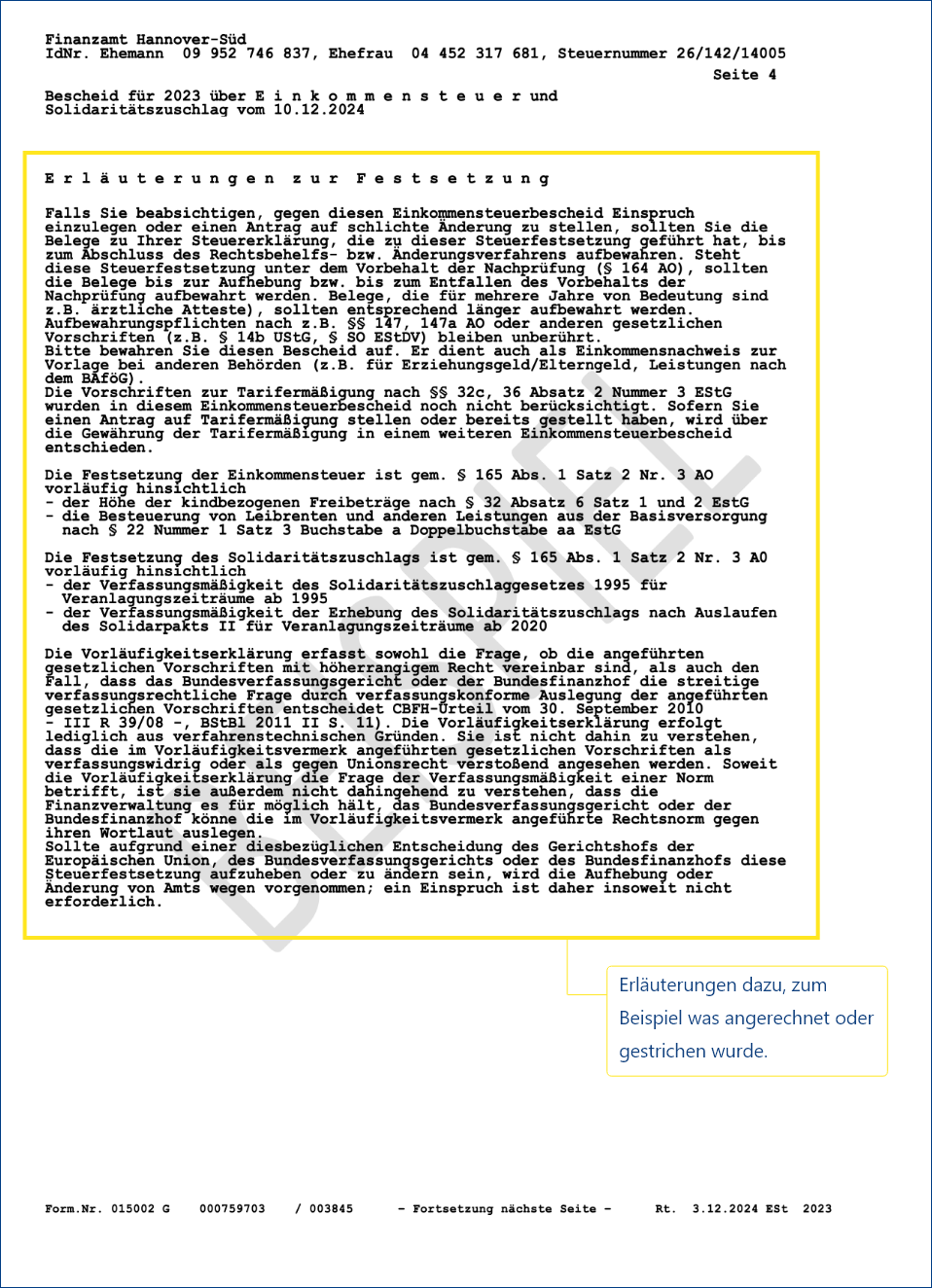

Erläuterungen

Die Erläuterungen bieten dir oft wichtige zusätzliche Informationen und erklären die Grundlage der Berechnung deiner Steuern sowie Entscheidungen des Finanzamts.

Darin findest du sowohl allgemeine Hinweise wie Erklärungen zur Berechnung des Solidaritätszuschlags, als auch spezifische Anmerkungen zu deinem Fall – etwa die Begründung, warum gewisse Arbeitsmittel nicht als Werbungskosten anerkannt wurden. Außerdem stehen dort Informationen dazu, welche Rechte und Möglichkeiten du bei Unklarheiten oder Fehlern hast.

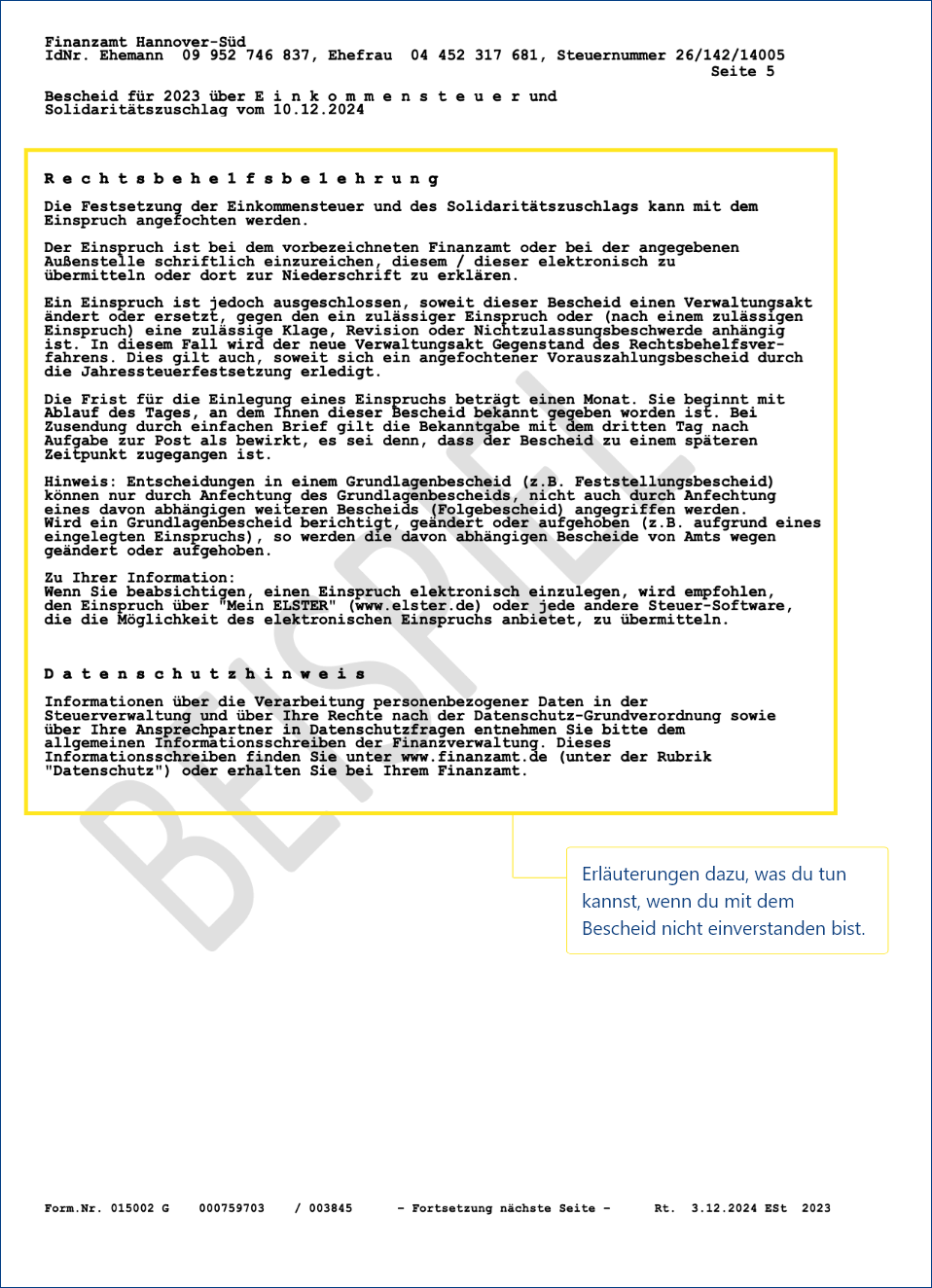

Rechtsbehelfsbelehrung

Am Ende deines Steuerbescheids steht die Rechtsbehelfsbelehrung. Sie klärt dich auf, dass du das Recht hast, innerhalb eines Monats Einspruch einzulegen, wenn du mit dem Inhalt des Bescheids nicht einverstanden bist. Dieser Einspruch löst eine erneute Überprüfung durch das Finanzamt aus und ist für dich völlig kostenlos. Es ist eine wichtige Möglichkeit, deine Situation erneut darzulegen und eventuell eine Korrektur des Steuerbescheids zu erreichen.

Wie lange dauert es, bis ich meinen Einkommensteuerbescheid erhalte?

Nachdem du deine Steuererklärung mit WISO Steuer eingereicht hast, beginnt die Uhr zu ticken: Innerhalb von 4 bis 8 Wochen solltest du deinen Steuerbescheid in den Händen halten.

Was tun bei langer Wartezeit auf den Steuerbescheid?

Wenn du länger als erwartet auf deinen Steuerbescheid wartest, kann das verschiedene Gründe haben, etwa eine hohe Arbeitslast beim Finanzamt oder eine komplexe Steuererklärung.

In solchen Fällen ist es ratsam, direkt beim zuständigen Finanzamt nachzuhaken. Hast du deine Steuererklärung mit WISO Steuer digital ans Finanzamt geschickt, kann dir der automatische Sendebericht dabei helfen.

Ein freundlicher Anruf oder eine E-Mail kann dir Auskunft über den Bearbeitungsstand geben. Behalte dabei immer im Kopf, dass Geduld oft gefragt ist, besonders in Stoßzeiten wie kurz vor Abgabefristen.

Deshalb ist es klug, deine Steuererklärung frühzeitig im Jahr und digital einzureichen. Mit WISO Steuer erledigst du diese Aufgabe stressfrei und schnell: Das Programm unterstützt dich bei jedem Schritt. So sparst du dir wertvolle Zeit und hast deine Steuererstattung schneller auf dem Konto.

Wann kommt die Überweisung vom Finanzamt?

Die Steuerrückerstattung wird typischerweise zügig vom Finanzamt überwiesen, oft sogar am Tag des Versands des Steuerbescheids. Das bedeutet, dass dein Geld häufig ankommt, bevor du den Bescheid selbst in Händen hältst.

Wenn dein Steuerbescheid eine Nachzahlung vorsieht, keine Panik! Du hast genau einen Monat Zeit, um die Summe ans Finanzamt zu überweisen. Das konkrete Datum steht auch auf der ersten Seite deines Steuerbescheids. Wichtig ist, dass du diese Zahlungsfrist nicht verstreichen lässt, denn sonst könnten zusätzliche Kosten wie Säumniszuschläge auf dich zukommen. Es ist also ratsam, den Termin im Auge zu behalten und pünktlich zu zahlen.

Einkommensteuerbescheid prüfen

Dein Einkommensteuerbescheid ist mehr als nur Papier. Um sicherzustellen, dass alles stimmt, gibt es vier einfache, aber entscheidende Schritte:

Beim Durchsehen deines Steuerbescheids solltest du den Abschnitt der Erläuterungen nicht übersehen. Hier erklärt das Finanzamt allgemeine Regelungen, die für alle gelten. Aber dort findest du auch spezielle Hinweise, die nur auf deine Situation zutreffen. Zum Beispiel die Begründung, warum gewisse Ausgaben nicht anerkannt wurden. Diese Details sind entscheidend, um vollständig zu verstehen, wie deine Steuer berechnet wurde und um sicherzustellen, dass du alle möglichen Vorteile erhältst.

Wirf einen genauen Blick auf die Berechnung deiner Besteuerungsgrundlagen in deinem Steuerbescheid. Hier geht es um deine Einkünfte, Werbungskosten oder etwa Sonderausgaben. Fehler in diesem Abschnitt können deine Steuererstattung direkt beeinflussen. Wenn das Finanzamt von deiner Steuererklärung abgewichen ist, steht dazu in der Regel auch etwas bei den schriftlichen Erläuterungen.

Beim Check solltest du auch einen Blick auf deine persönlichen Daten werfen. Stimmt alles? Schau, ob vielleicht der Pauschbetrag für eine Behinderung berücksichtigt wurde oder ob Steuererleichterungen für Kinder richtig aufgeführt sind. Ein schneller Check kann hier viel Ärger sparen.

Beim Prüfen deines Steuerbescheids schaust du zuerst auf die Erstattung oder Nachzahlung – oft hast du bereits eine Ahnung, was zu erwarten ist. WISO Steuer erleichtert diesen Schritt durch eine Vorab-Berechnung des Ergebnisses, sodass du deine Erwartungen direkt mit dem tatsächlichen Bescheid vergleichen kannst.

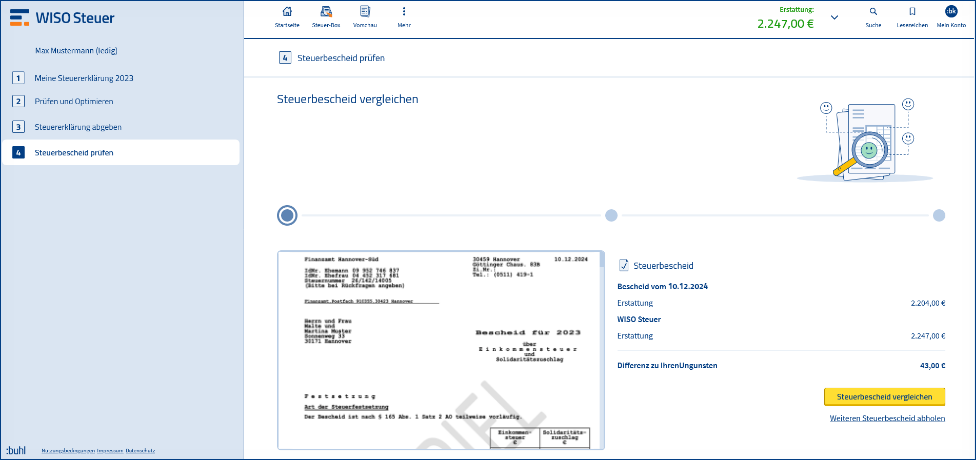

Steuerbescheid automatisch prüfen mit WISO Steuer

Warum selbst prüfen, wenn WISO Steuer das automatisch für dich übernimmt? Das Programm informiert dich umgehend, wenn der Bescheid vom Finanzamt bereitgestellt wird. Öffne einfach deine Steuererklärung – und schon wird der Steuerbescheid heruntergeladen. Dort siehst du einen Vergleich zwischen den Daten des Finanzamts und deinen Einträgen. Mögliche Abweichungen werden markiert. Diese Funktionen erleichtern es dir zu entscheiden, ob ein Einspruch sinnvoll ist.

Du siehst auf einen Blick, ob das Finanzamt alles anerkannt hat oder nicht. Um zu sehen, was genau gestrichen wurde, klicke einfach auf den Button „Steuerbescheid verglichen“.

Du siehst auf einen Blick, ob das Finanzamt alles anerkannt hat oder nicht. Um zu sehen, was genau gestrichen wurden, klicken einfach auf den Button „Differenz prüfen„.

Fragen zum Steuerbescheid? Das kannst du tun

Wenn du Fragen zu deinem Steuerbescheid hast, kannst du generell direkt beim Finanzamt nachfragen. Verständnisfragen kannst du so schnell aus dem Weg räumen. Ob es richtig oder falsch ist, dass das Finanzamt dir Kosten gestrichen hat, kannst du so aber nicht herausfinden.

Der ProfiCheck* bieret dir einen einzigartigen Service: Ein unabhängiger Experte der Buhl Steuerberatungsgesellschaft mbH geht deinen Steuerbescheid gemeinsam mit dir durch und du kannst alle deine Fragen in einem Einzeltermin loswerden.

Fehler im Einkommensteuerbescheid: Einspruch einlegen

Auch das Finanzamt macht einmal Fehler. Entdeckst du Unstimmigkeiten in deinem Steuerbescheid, ist ein Einspruch der richtige Schritt. Dieser muss innerhalb eines Monats nach Erhalt des Bescheids eingereicht werden, entweder schriftlich oder direkt über WISO Steuer. Das Programm bietet dir kostenlose Vorlagen. So reichst du deinen Einspruch einfach und schnell ein.

Ein Einspruch beim Finanzamt kann in verschiedenen Situationen sinnvoll sein:

Berechnungsfehler zu deinem Vorteil

Einspruchsfrist des Steuerbescheids berechnen

Wenn du Einspruch gegen deinen Steuerbescheid einlegen möchtest, hast du ab dem Tag der Zustellung einen Monat Zeit dazu. Übrigens: WISO zeigt dir genau an, wie lange die Frist noch läuft, wenn der Bescheid abgerufen wurde

Genauer gesagt rechnet das Finanzamt mit einer sogenannten Zustellfiktion. Im Steuerbescheid steht immer das Datum, an dem er verschickt wird. Für die Dauer der Zustellung werden pauschal 3 Tage dazugerechnet. Ab dann läuft die einmonatige Frist für den Einspruch.

Ist das Ende der Frist dann ein Samstag, Sonntag oder Feiertag, gilt immer der nächste Werktag.

Manchmal kann es vorkommen, dass der Steuerbescheid erst viel zu spät ankommt. Dann zählt das Datum, wann der Bescheid wirklich bei dir im Briefkasten liegt. Den späteren Zugang musst du aber beweisen! Übrigens: Der Steuerbescheid ist da und du bist im Urlaub? Das zählt nicht „als zu spät bei dir angekommen“.

Rechtsbehelfsbelehrung prüfen

Einspruchsfrist verpasst?

Solltest du die Einspruchsfrist einmal verpassen, besteht eventuell die Möglichkeit zur Wiedereinsetzung in den vorigen Stand, insbesondere bei triftigen Gründen wie einem Krankenhausaufenthalt. Bei versäumter Frist ohne triftigen Grund wird es allerdings schwierig, Änderungen zu erreichen. Bei einfachen Fehlern wie Rechen- und Schreibfehlern ist das Finanzamt oft auch nach Fristablauf noch zu Korrekturen bereit.

Einspruch richtig verfassen

Deinen Einspruch kannst du schriftlich beim Finanzamt einreichen – sei es per Brief, E-Mail oder direkt durch WISO Steuer. Unterschreiben musst du nicht. Es muss lediglich erkennbar sein, von wem der Einspruch stammt.

Der Einspruch sollte gezielt die Punkte deines Bescheids adressieren, gegen die du vorgehen willst. Hier ist Präzision gefragt – und WISO Steuer steht dir mit Rat und Tat zur Seite. Das Programm bietet nicht nur Musterschreiben, sondern auch die Möglichkeit, deinen Einspruch direkt digital ans Finanzamt zu senden, inklusive eines Sendeberichts als Nachweis.

Falls du unter Zeitdruck stehst, kannst du auch erstmal einen formlosen Einspruch einreichen und „Begründung folgt“ vermerken. So sicherst du dir wertvolle Zeit, um deine Argumente zu sammeln.

Schlichte Änderung

Steuervorauszahlungen im Bescheid

Es kann vorkommen, dass in deinem Steuerbescheid auch zusätzlich Steuervorauszahlungen festgesetzt werden. Die Steuervorauszahlung ist eine Art Abschlagszahlung, die du dem Finanzamt voraussichtlich für das laufende oder zukünftige Kalenderjahr schuldest.

Steuern werden grundsätzlich pro Kalenderjahr festgesetzt, man spricht dabei auch vom Veranlagungszeitraum für die Steuer. Das gilt für die Einkommensteuer, aber auch für die Umsatzsteuer und Gewerbesteuer. Da erst am Ende eines Jahres klar ist, wie hoch die Einkünfte waren, kann auch erst dann die endgültige Höhe der Steuer berechnet werden. Doch der Staat benötigt regelmäßig Steuereinnahmen, deshalb werden von den Finanzämtern Vorauszahlungen festgesetzt. Im Steuerbescheid werden diese Vorauszahlungen anschließend angerechnet.

Für diese Gruppen können Steuervorauszahlungen festgelegt werden:

Für die Berechnung der Steuervorauszahlung sind deine Einkünfte und Steuern aus dem vorherigen Jahr wichtig. Diese berücksichtigt das Finanzamt anhand deiner Steuererklärung, die du zuletzt eingereicht hast. Vorauszahlungen kommen immer dann ins Spiel, wenn du in einem Jahr zu wenig Steuern entrichtet hast und deshalb diese nachzahlen musstest. Das Finanzamt geht dann davon aus, dass es im nächsten Jahr wieder so sein wird. Damit es nicht erneut zu einer Nachzahlung kommt, setzt es Vorauszahlungen fest.

Ausschlaggebend ist dabei aber diese Grenze: Beträgt die Nachzahlung mehr als 400 Euro für das Kalenderjahr, kann es für das nächste Jahr eine Steuervorauszahlung festsetzen.

Termine für Steuervorauszahlungen

Wenn für dich Steuervorauszahlungen festgesetzt worden sind, stehen sie in der Regel in deinem Steuerbescheid. Neben dem Zahlungstermin steht dort auch die Höhe. In Ausnahmefällen kann es auch ein extra Schreiben vom Finanzamt sein.

Grundsätzlich werden Vorauszahlungen vierteljährlich gezahlt und müssen zu festen Terminen auf dem Konto des Finanzamts eingegangen sein, die gesetzlich festgelegt sind. Fällig sind sie jedes Jahr am:

Fällt der Zahlungstermin auf einen Samstag, Sonntag oder Feiertag, hast du bis zum nächsten Werktag Zeit. Nur bei Überweisungen gibt es einen kleinen Bonus: Solange das Geld innerhalb von 3 Tagen nach Fälligkeit beim Finanzamt, ist alles okay.

Zahlst du nicht oder zu spät, gibt es sofort eine Strafe: den Säumniszuschlag. Für jeden angefangenen Monat (ein Tag zu spät reicht dabei aus) werden dann 0,5 Prozent des fälligen Betrags als Strafe fällig.

Zahlst du dauerhaft nicht, wird die sogenannte Vollstreckungsstelle aktiv. Sie prüft dann sehr unangenehme Dinge wie Kontopfändung oder schickt einen Vollzugsbeamten zur Eintreibung der fälligen Steuern.

Was tun gegen Steuervorauszahlungen?

Grundsätzlich kannst du jederzeit beim Finanzamt beantragen, dass Vorauszahlungen niedriger ausfallen sollen. Aber dafür brauchst du eine gute Begründung. Das Finanzamt möchte wissen, warum du für das laufende Jahr weniger Steuern zahlen musst. Erst dann können die Vorauszahlungen gesenkt werden. Dann reicht aber ein einfacher formloser Brief oder E-Mail an das Finanzamt. Zum Beispiel:

- Du hattest einmalige Einkünfte (wie die Auszahlung eines Altersvorsorgevertrags)

- Du vermietest nicht mehr

- Du stellst deine Selbstständigkeit ein

Bist du aber ausschließlich Angestellter, liegt es an der Lohnsteuerklassen-Kombination 3/5. Um weitere Vorauszahlungen zu vermeiden, kannst du die Steuerklassen-Kombi auf 4/4 ändern. Gleichzeitig bittest du um Herabsetzung der Vorauszahlungen.

Allerdings hast du dann monatlich in der Regel weniger „Netto“-Lohn zur Verfügung. In diesem Fall lohnt sich aber die Abgabe einer Steuererklärung. Bei 4/4 erhalten Ehepaare eigentlich immer Steuern zurück. Wie viel von deinem Gehalt dann auf deinem Konto landet, kannst du einfach und kostenlos mit unserem Brutto-Netto-Rechner berechnen.

FAQ: Steuerbescheid & Einspruch

Wann kommt der Einkommensteuerbescheid?

Was tun bei Fehlern im Steuerbescheid?

Macht das Finanzamt oft Fehler im Steuerbescheid?

Wann kommt die Überweisung vom Finanzamt?

Was tun, wenn ich den Steuerbescheid verloren habe?

Kann ich den Einkommensteuerbescheid online abrufen?

Kann ich ohne Begründung Einspruch erheben?

Wie lange kann ich Einspruch gegen den Steuerbescheid einlegen?

Was kostet ein Einspruch?

Wie schreibe ich einen Einspruch?

Wann verlangt das Finanzamt eine Steuervorauszahlung?

Bin ich zur Steuervorauszahlung verpflichtet?

Warum muss ich auf einmal eine Steuervorauszahlung machen?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

*Der ProfiCheck und der buhl:Berater sind Angebote der Buhl Steuerberatungsgesellschaft mbH, Schillerstr.7, 57250 Netphen (BST), für das ausschließlich deren AGB gelten. Die BST ist ein von der Buhl Data Service GmbH, Am Siebertsweiher 3/5, 57290 Neunkirchen (BDS) unabhängiges Unternehmen. Die BDS ist zur Hilfeleistung in Steuersachen weder befugt noch verpflichtet sie sich zu dieser. Auch entscheidet die BDS nicht über die Einschaltung und Auswahl der BST oder deren Maßnahmen der Steuerrechtshilfe. Die BDS stellt lediglich die Infrastruktur zur Verfügung, über die die BST ihre Leistungen eigenverantwortlich anbietet bzw. bewirbt.