Beim Verkauf von Immobilien, Gold, Kryptowährungen und einigen anderen privaten Sachen kann ein Gewinn steuerpflichtig sein. Für private Veräußerungsgeschäfte gibt es spezielle Regeln – und eine erhöhte Freigrenze.

Schnelleinstieg

Kurz & knapp

- Beim Verkauf bestimmter Wertgegenstände kann Spekulationssteuer anfallen

- Für Immobilien gibt es eine Spekulationsfrist von 10 Jahren, für andere Sachen 1 Jahr

- Ein späterer Verkauf ist dann steuerfrei

- Ab 2024 beträgt die Freigrenze 1.000 Euro

Spekulationssteuer bei privaten Veräußerungen

Keine Steuern, wenn du privat etwas verkaufst? Ein Irrtum. Bei bestimmten Privatverkäufen will das Finanzamt am Verkaufsgewinn beteiligt werden – bei sogenannten privaten Veräußerungsgeschäften. Dann musst du auf „sonstige Einkünfte“ Einkommensteuer (umgangssprachlich auch Spekulationssteuer genannt) zahlen. Deshalb musst du solche steuerpflichtigen Verkäufe in deiner Steuererklärung angeben.

Wann das der Fall ist, regelt § 23 EStG. Grundsätzlich muss es sich dabei um etwas handeln, das in seinem Wert steigen kann. Dazu gehören beispielsweise:

Diese Liste ist nicht abschließend. Verkaufst du Dinge des täglichen Gebrauchs wie Möbel, Kleidung oder dein Privatauto, liegt kein privates Veräußerungsgeschäft vor. In der Regel sind die gebrauchten Sachen deutlich weniger wert als beim Neukauf. Diese Verkäufe bleiben in jedem Fall steuerfrei.

Das gilt auch, wenn du ab und zu deinen Keller oder Speicher entrümpelst und die Sachen zum Beispiel online anbietest und verkaufst. Verkaufst du aber private Sachen im größeren Umfang und immer wieder, könnte das Finanzamt darin eine Gewinnerzielungsabsicht vermuten. Falls das tatsächlich der Fall wäre, würde es sich um eine steuerpflichtige gewerbliche Tätigkeit handeln.

Online-Portale müssen intensivere Verkaufsaktivitäten melden

Das gilt, wenn der Verkäufer innerhalb eines Jahres mindestens 30 Verkäufe oder Einnahmen von mindestens 2.000 Euro erzielt hat. Wenn du zum Beispiel im Jahr 2024 30mal Sachen über eBay verkauft hast, muss eBay bis zum 31. Januar 2025 darüber eine Meldung ans Bundeszentralamt für Finanzen schicken. Dieses wird die Information höchstwahrscheinlich an dein Finanzamt weitergeben.

Steuerfreiheit bei Verkauf innerhalb der Spekulationsfrist

Die Spekulationsfrist ist der Zeitraum, in dem du einen Gegenstand behalten musst, damit der Verkauf steuerfrei bleibt. Verkaufst du vor Ablauf der Frist und machst dabei Gewinn, musst du gegebenenfalls Steuern zahlen. Diese Vorgaben gibt es:

Die Spekulationsfrist berechnest du ausgehend vom Datum des Kaufvertrags. Sie beginnt mit dem Tag nach dem Kauf und endet am Verkaufstag.

Beispiel: Der notarielle Kaufvertrag für eine Wohnung ist auf den 30. Dezember 2013 datiert. Am Folgetag begann die 10-jährige Spekulationsfrist. Sie endete am 30. Dezember 2023 um 24 Uhr. Wird die vermietete Wohnung danach verkauft, ist der Gewinn steuerfrei.

Nur Verkäufe innerhalb der Spekulationssteuer zählen für die Steuer. Deshalb können Verluste, die innerhalb der Jahresfrist entstanden sind, bei der Steuer angegeben werden. Andererseits gilt aber auch, dass ein außerhalb der Spekulationsfrist realisierter Verlust steuerlich nicht mehr berücksichtigt wird.

Freigrenze für Spekulationsgeschäfte

Gewinne aus privaten Veräußerungsgeschäften unter 1.000 Euro bleiben steuerfrei. Dieser Betrag gilt pro Person. Bist du verheiratet, steht jedem Ehepartner der Betrag zu. Allerdings nur für die eigenen Einkünfte. Eine Übertragung auf den anderen Ehepartner ist nicht möglich.

Die Freigrenze wurde im Zuge des Wachstumschancengesetzes erhöht. Bis 2023 lag sie noch bei 600 Euro.

Achtung: Es werden hierfür alle privaten Veräußerungsgeschäfte eines Jahres zusammengezählt. Erreichen deine Gewinne in Summe die 1.000 Euro-Freigrenze, musst du für alles Steuern zahlen. Und zwar mit deinem persönlichen Einkommensteuersatz.

Das gilt beim Immobilienverkauf

Die Spekulationsfrist für Immobilien liegt bei 10 Jahren. Das gilt auch für unbebaute Grundstücke.

Aber nicht in jedem Fall musst du für den Immobilienverkauf Spekulationssteuer zahlen. Denn abhängig von der Nutzung der Immobilie gibt es Ausnahmeregelungen. Von der Spekulationssteuer betroffen sind Immobilien, die vermietet oder beruflich genutzt werden. Wenn du die Immobilie selbst bewohnst, entfällt sie.

Lässt sich ein Ehepaar scheiden und der eine Ex-Partner verkauft dem anderen seinen halben Anteil an einer Immobilie, kann dadurch ein steuerpflichtiger Veräußerungsgewinn entstehen. Und zwar dann, wenn der Ehepartner bereits ausgezogen ist und die Immobilie nicht mehr für eigene Wohnzwecke nutzt.

Keine Spekulationsfrist bei Eigennutzung

Immobilien, die ausschließlich zu eigenen Wohnzwecken genutzt wurden, bleiben von der Steuer befreit. Dabei kommt es nicht darauf an, wie viel Zeit zwischen dem Kauf und dem Verkauf liegt. Gleiches gilt für Zweit- oder Ferienwohnungen, auch wenn du sie nicht dauerhaft bewohnst. Wichtig ist, dass du sie nicht vermietet hast.

Sogar wenn du Werbungskosten für ein Arbeitszimmer abgezogen hast, kannst du deine Wohnung oder dein Haus innerhalb der 10-jährigen Spekulationsfrist komplett steuerfrei verkaufen. Das hat der Bundesfinanzhof (BFH) entschieden (Urteil vom 1. März 2021, IX R 27/19).

3-Jahres-Regel bei Vermietung

Verkaufst du deine vermietete Immobilie und 10 Jahre sind noch nicht vorbei? Dann musst du auf den Gewinn Spekulationssteuer zahlen. Anders sieht es jedoch aus, wenn du sie im Verkaufsjahr und in den beiden Vorjahren der Veräußerung selbst bewohnst. Für eine steuerfreie Veräußerung genügt ein zusammenhängender Zeitraum, der sich über 3 Kalenderjahre erstreckt. Im ersten und letzten Jahr dieses Zeitraums musst du nicht das gesamte Jahr über in der Immobilie gelebt haben. Es reichen wenige Tage.

Beispiel: Du hast ein Haus gekauft und 5 Jahre lang vermietet. Am 23. Dezember 2022 bist du selbst eingezogen. Im gesamten Jahr 2023 und auch noch 2024 hast du in der Immobilie gewohnt. Am 31. Januar 2024 hast du die Immobilie gewinnbringend verkauft. Trotzdem musst du auf den Verkaufsgewinn keine Steuern zahlen, da du das Haus in den 3 Kalenderjahren 2022, 2023 und 2024 zu eigenen Wohnzwecken genutzt hast.

Als Eigennutzung zählt auch, wenn dein Kind kostenfrei in der Immobilie wohnt. Allerdings musst du dann zum Verkaufszeitpunkt für das Kind noch Anspruch auf Kindergeld beziehungsweise Kinderfreibetrag haben. Dann wäre ein Gewinn steuerfrei.

Immobilienverkauf an die eigenen Kinder

Du kannst deine Immobilie auch an dein Kind verkaufen. Grunderwerbsteuer fällt dadurch nicht an.

Für dich fällt aber beim Verkauf Spekulationssteuer an, wenn das vermietete Haus weniger als 10 Jahre in deinem Eigentum war. Ausnahme: Du hast im Verkaufsjahr und den 2 Kalenderjahren davor selbst im Haus gelebt.

Wichtig: Oft wollen Eltern ihren Kindern die Immobilie zu einem sehr günstigen Preis verkaufen. Liegt dieser weit unter Wert, sieht das Finanzamt den Unterschiedsbetrag zwischen Kaufpreis und Immobilienwert als Teilschenkung an und erhebt darauf Schenkungsteuer. Wobei jedem Kind bei der Erbschaft- und Schenkungsteuer innerhalb von 10 Jahren ein Freibetrag von 400.000 Euro zusteht.

Ein weiterer möglicher Knackpunkt: Kaufpreisraten über viele Jahre. Oft ist die Summe der Kaufpreisraten niedriger als der Verkehrswert der Immobilie. Dann verzichten die Eltern auf eine Verzinsung und nehmen einen Realverlust hin. Auch wenn tatsächlich keine Zinsen vereinbart oder sogar ausdrücklich ausgeschlossen werden, so könnte das Finanzamt die geleisteten Kaufpreisraten trotzdem in einen Tilgungs- und einen Zinsanteil aufteilen. Die Eltern müssten den Zinsanteil als Kapitaleinkünfte versteuern. Hintergrund ist, dass sie ihren Angehörigen quasi ein Darlehen geben.

Verschenktes Haus, mitübertragene Spekulationsfrist

Grundsätzlich wird steuerlich kein Unterschied zwischen Schenkung und Erbschaft gemacht. In beiden Fällen gilt: Eine unentgeltliche Weitergabe der Immobilie ist kein Verkauf und löst daher keine Spekulationssteuer aus. Aber: Die Spekulationsfrist wird mitgeschenkt beziehungsweise vererbt.

Beispiel: Deine Eltern haben vor 5 Jahren eine Wohnung gekauft, die die ganze Zeit über vermietet war. Nun entscheiden sie sich, dir die Wohnung zu schenken. Diese Möglichkeiten hast du:

- Du behältst die Wohnung und vermietest weiterhin oder meldest Eigenbedarf an und wohnst selbst darin. In beiden Fällen bleibst du von der Spekulationssteuer verschont.

- Du entscheidest dich dafür, die Wohnung weiterzuverkaufen, weil die Immobilienpreise inzwischen stark gestiegen sind und du einen guten Gewinn erzielen kannst. Die restlichen 5 Jahre der Spekulationsfrist werden an dich weitergegeben, sodass in diesem Zeitraum auf deinen Verkaufsgewinn Spekulationssteuer anfällt.

Ein interessantes Steuersparmodell innerhalb der Familie segnete der BFH in seinem Urteil vom 23. April 2021, IX R 8/20 ab: Eine Frau kaufte 2011 eine Immobilie, die sie bald weiterverkaufen wollte. Sie führte Verkaufsverhandlungen mit einem Interessenten. 2012 verschenkte sie ihre Immobilie jeweils zur Hälfte an ihre beiden Kinder. Diese verkauften sie noch am selben Tag mit jeweils 49.000 Euro Gewinn an den Interessenten. Jedes Kind musste darauf Spekulationssteuer zahlen. Diese fiel aber deutlich geringer aus, als wenn die Mutter das Grundstück selbst verkauft hätte. Ihr steuerpflichtiger Gewinn wäre 98.000 Euro gewesen. Die darauf fällige Spekulationssteuer wollte das Finanzamt bei ihr kassieren, weil es ihr ein privates Veräußerungsgeschäft zurechnete. Es läge hier ein Missbrauch von rechtlichen Gestaltungsmöglichkeiten (§ 42 AO) vor, vermutete das Finanzamt.

Dem widersprach jedoch der BFH. Der Steuervorteil ergibt sich allein daraus, dass die unentgeltliche Übertragung des Grundstücks von Gesetzes wegen akzeptiert wird mit der Folge, dass ein Verkaufsgewinn nicht vom Schenker, sondern vom Beschenkten nach dessen persönlichen Verhältnissen versteuert werden muss.

Gewerbliche Immobilienverkäufe sind keine privaten Veräußerungen

In den bisher genannten Beispielen ging es immer darum, dass der Eigentümer im Rahmen seiner privaten Vermögensverwaltung tätig ist. Doch bei mehreren Verkäufen kann das Finanzamt annehmen, dass es sich um eine gewerbliche Tätigkeit handeln könnte, weil die Grenzen der Vermögensverwaltung überschritten sind.

Wenn ein Grundstückseigentümer innerhalb von 5 Jahren mehr als 3 Objekte in zeitlicher Nähe zu deren Anschaffung, Herstellung oder grundlegender Modernisierung verkauft, ist das nach der Rechtsprechung ein Hinweis auf einen gewerblichen Grundstückshandel (3-Objekt-Grenze). Grundsätzlich zählen alle Objekte, die nicht länger als 5 Jahre genutzt worden sind.

Die Verkaufsgewinne führen dann zu gewerblichen Einkünften. Darauf setzt das Finanzamt Einkommensteuer und Gewerbesteuer an.

Es gibt auch Fälle, in denen der Verkäufer erst bei 5 wiederverkauften Immobilien als Gewerbetreibender eingestuft wird. Zum Beispiel, wenn er eine der Immobilien selbst bewohnt hat. Andererseits kann es auch passieren, dass das Finanzamt dir bereits bei 3 verkauften Immobilien ein Gewerbe unterstellt. Die 3-Objekt-Grenze ist nicht als starre Grenze zu verstehen. Es kommt auf den Einzelfall an.

In erster Linie zählt, ob von Anfang an eine Veräußerungsabsicht besteht. Ist das der Fall, kann es deine Tätigkeit als Gewerbe einstufen. Dadurch wird das Grundstück zum Betriebsvermögen. Eine steuerfreie Veräußerung nach 10 Jahren ist dann nicht mehr möglich.

Weniger Spekulationssteuer zahlen

Wenn du Spekulationssteuer zahlen musst, dann kannst du die durch den Verkauf entstandenen Kosten absetzen. Beim Immobilienverkauf könnten zum Beispiel anfallen:

Maklerkosten kannst du als Verkäufer nur absetzen, wenn du das verkaufte Objekt vermietet hast und es nach dem Verkauf durch ein neues Mietobjekt ersetzt.

Und wie wird dann der Gewinn ermittelt? Vom Verkaufspreis kannst du im ersten Schritt den Kaufpreis samt Anschaffungs- und Nebenkosten (zum Beispiel Grunderwerbsteuer) abziehen und im zweiten Schritt die oben genannten Werbungskosten. Falls die Immobilie vermietet war, musst du die bereits abgezogenen Abschreibungsbeträge wieder hinzurechnen. Das ergibt den steuerpflichtigen Gewinn.

Auch beim Verkauf von anderen Wirtschaftsgütern kannst du die im Zusammenhang mit dem Verkauf stehenden Werbungskosten absetzen.

Beispiel: Du hast einen steuerpflichtigen Gewinn in Höhe von 20.000 Euro. Wenn dein persönlicher Steuersatz bei 40 Prozent liegt, musst du zusätzlich 8.000 Euro Einkommensteuer (Spekulationssteuer) zahlen.

Verluste aus privaten Veräußerungsgeschäften

Nicht jeder Verkauf ist gewinnbringend. Unter Umständen musst du Verluste hinnehmen. Die gute Nachricht: Deinen Verlust beim Privatverkauf kannst du verrechnen, allerdings nur mit einem Gewinn aus privaten Veräußerungsgeschäften. Hast du also auch noch etwas anderes innerhalb der Spekulationsfrist verkauft, darfst du den Verlust von diesen Gewinnen abziehen. Die Spekulationssteuer wird dann auf den restlichen Gewinn berechnet.

Was ist aber, wenn du in diesem Jahr keine weiteren Gewinne erzielt hast oder der Verlust höher war? Dann kannst du deinen Verlust mit einem Gewinn aus dem Vorjahr verrechnen (Verlustrücktrag). Reicht das nicht aus, kannst du einen Verlustvortrag machen und deinen aktuellen Verlust verrechnen lassen, sobald du in Zukunft Gewinne aus privaten Veräußerungsgeschäften hast.

Trage auf jeden Fall deinen Verlust in deiner Steuererklärung ein, damit das Finanzamt diesen in einem Verlustfeststellungsbescheid berücksichtigt.

Kostenloser Spekulationssteuerrechner

Du willst herausfinden, wie viel Spekulationssteuer du zahlen musst? Das machst du mithilfe der Steuererklärung. Der Gewinn aus einem privaten Veräußerungsgeschäft führt zu einer höheren Einkommensteuer.

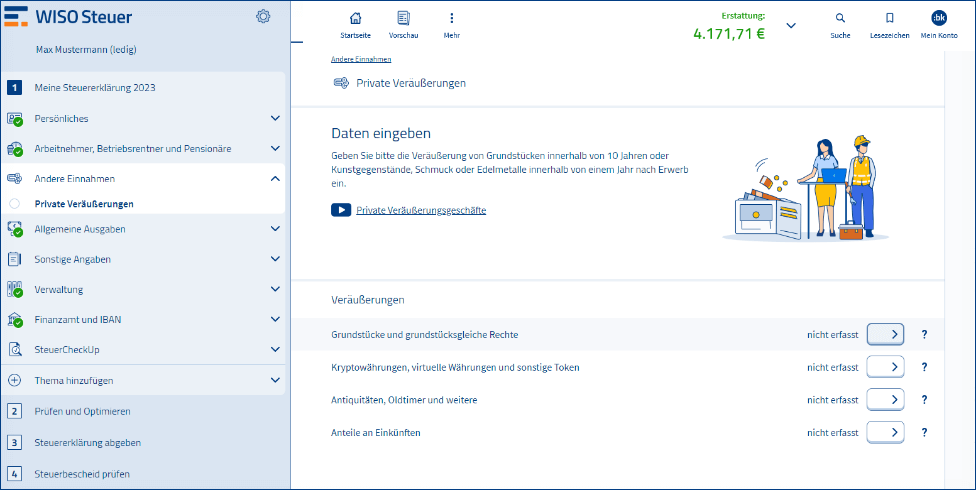

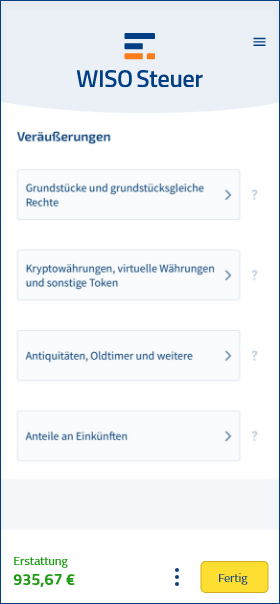

Starte deinen kostenlosen Test mit WISO Steuer. Hier kannst du alle Angaben zu deinen Privatverkäufen machen und die darauf fällige Steuer berechnen lassen. Das geht hier:

Thema hinzufügen > Weitere Einkunftsarten > Andere Einnahmen > Private Veräußerungen

Thema hinzufügen > Weitere Einkunftsarten > Andere Einnahmen > Private Veräußerungen

FAQ: Spekulationssteuer & private Veräußerungsgeschäfte

Wann muss ich Spekulationssteuer zahlen?

Wann sind Spekulationsgewinne steuerfrei?

Wie hoch ist die Spekulationssteuer?

Was sind private Veräußerungsgeschäfte?

Wann bleibt der Hausverkauf steuerfrei?

Wie lange ist die Spekulationsfrist bei Immobilien?

Muss ich Spekulationssteuer auf Aktien bezahlen?

Was ist, wenn ich bei der privaten Veräußerung Verlust gemacht habe?

Hattest du keinen Gewinn in diesem Jahr? Dann kannst du deinen Verlust mit einem Gewinn aus dem Vorjahr verrechnen (Verlustrücktrag). Reicht das nicht aus, kannst du einen Verlustvortrag machen und deinen aktuellen Verlust verrechnen lassen, sobald du in Zukunft Gewinne aus privaten Veräußerungsgeschäften hast.

Wo trage ich private Veräußerungsgeschäfte in der Steuererklärung ein?

Welche Kosten kann ich bei privaten Veräußerungen absetzen?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.