Wer für den Job eine Zweitwohnung bezieht, kann damit auch Geld sparen. Denn für die doppelte Haushaltsführung winkt eine nette Steuererstattung vom Finanzamt. Wir zeigen, welche Ausgaben einen steuerlichen Bonus bringen.

Schnelleinstieg

- Kurz & knapp

- Doppelte Haushaltsführung: Was ist das?

- Welche Kosten kann ich bei der Steuer absetzen?

- Wie trage ich die doppelte Haushaltsführung in die Steuererklärung ein?

- Welche Voraussetzungen muss ich erfüllen, um die doppelte Haushaltsführung abzusetzen?

- Was gilt als Zweitwohnung?

- Doppelter Haushalt oder Fahrtkosten? Rechnen lohnt sich!

- FAQ: Doppelte Haushaltsführung in der Steuererklärung

Kurz & knapp

- Wer aus beruflichen Gründen eine zweite Wohnung unterhält, darf sich die Kosten über die Steuererklärung zurückholen

- Monatlich können bis zu 1.000 Euro an reinen Unterkunftskosten abgesetzt werden

- Auch Fahrtkosten, Umzugskosten, Ausgaben für die Wohnungssuche etc. bringen einen Steuervorteil

Doppelte Haushaltsführung: Was ist das?

“Doppelte Haushaltsführung” ist ein Begriff aus dem Steuerrecht und meint nicht etwa das Ferienhäuschen an der Ostsee. Bei vielen Arbeitnehmern erfordert der Job eine permanente Präsenz vor Ort. Ist die Entfernung zu weit, um täglich zu pendeln, mieten sich viele eine Zweitwohnung am Arbeitsort.

Finanziell kann so eine Zweitwohnung eine große Belastung sein. Ersetzt der Arbeitgeber einen Teil der Kosten für die zweite Wohnung, ist das für dich in einem gewissen Rahmen steuerfrei. Wirst du aber finanziell nicht oder nur gering unterstützt, gibt es ein Trostpflaster: Die Ausgaben können als Werbungskosten in der Steuererklärung angegeben werden.

Damit man den Steuerbonus für den zweiten Haushalt erhält, müssen folgende Voraussetzungen erfüllt sein:

Welche Kosten kann ich bei der Steuer absetzen?

Sind die Voraussetzungen erfüllt, kannst du mit der Zweitwohnung viele Kosten an das Finanzamt weiterreichen. Am einfachsten geht das mit WISO Steuer. Das Programm errechnet automatisch die beste Lösung für dich.

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Diese Kosten kannst du bei der doppelten Haushaltsführung absetzen:

Unterkunftskosten: Miete und Nebenkosten

Der größte Kostenfaktor rund um die doppelte Haushaltsführung sind die Kosten der Unterkunft. Du kannst sie bis zum Höchstbetrag von 1.000 Euro pro Monat absetzen. Insgesamt also bis zu 12.000 Euro pro Jahr.

Dazu zählt alles, was du für die reine Nutzung der Unterkunft zahlst. Bei einer Mietwohnung ist das die Miete inklusive Nebenkosten, bei einem Hotelzimmer die Kosten pro Nacht und bei einem Eigenheim der jährliche Abschreibungsbetrag und Zinsen für ein Darlehen. Auch die Zweitwohnungsteuer zählt zu den betragsmäßig begrenzten Unterkunftskosten. Wird zum Beispiel eine Einbauküche mitvermietet, so zählt die Miete hierfür auch dazu, da die Küche untrennbar mit der Wohnung verbunden ist.

Höchstbetrag bei der doppelten Haushaltsführung

Dabei werden die Monatsgrenzen nicht so streng genommen: Hast du in einigen Monaten die Höchstgrenze überschritten, während du in anderen Monaten darunterlagst, kannst du die Beträge verrechnen. Behalte daher den Jahreshöchstbetrag von 12.000 Euro im Blick.

Der Höchstbetrag für die Unterkunft gilt pro Arbeitnehmer. Das bedeutet, dass jeder Arbeitnehmer diesen Höchstbetrag bei der doppelten Haushaltsführung ausschöpfen darf. Wohnst du also mit 3 weiteren Berufstätigen zusammen, die einen doppelten Haushalt führen, so darf jeder bis zu 12.000 Euro pro Jahr für die Unterkunft angeben.

Beispiel: Doppelte Haushaltsführung mit Höchstbetrag

Nach der strengen Monatsbetrachtung dürfte er die Mehrbeträge von Juli bis Dezember in Höhe von 600 Euro gar nicht ansetzen. In der Jahresbetrachtung hingegen kann er den nicht ausgeschöpften Höchstbetrag der Vormonate mit den Folgemonaten verrechnen.

- Damit ergibt sich auf das Jahr eine Gesamtmiete von 12.000 Euro.

- Im Jahresdurchschnitt ist der Höchstbetrag von 1.000 Euro pro Monat eingehalten.

Pkw-Stellplatz

Autofahrer können die Kosten für einen Parkplatz in der Steuererklärung angeben (zum Beispiel Anwohnerparken, Tiefgaragen-Stellplatz etc.). Allerdings muss der Stellplatz auch notwendig sein. Das ist beispielsweise der Fall, wenn man in der Innenstadt ansonsten keinen Parkplatz findet.

Möbel und Einrichtung der Zweitwohnung absetzen

Auch wenn du nur unter der Woche in der Zweitwohnung übernachtest: Gemütlich sollte sie dennoch sein. Auch diese Ausgaben bringen einen Steuerbonus, solange die Art und Höhe der Einrichtung angemessen ist.

Kosten für die notwendige Einrichtung bei einer beruflich veranlassten Zweitwohnung drafst du zusätzlich zu den Unterkunftskosten absetzen.

Dabei müssen Möbel mit einem Preis von über 952 Euro (brutto) im Rahmen der Absetzung für Abnutzung (AfA) abgeschrieben werden. Das bedeutet, dass der Aufwand auf die Nutzungsdauer verteilt wird. Im Steuerjahr darfst du bei teuren Möbeln dann also nur einen gewissen Anteil in der Steuererklärung angeben.

Ausgaben für die Wohnungssuche

Doppelter Haushalt – oft leichter gesagt als getan. Denn meist macht der örtliche Wohnungsmarkt einen Strich durch die Rechnung.

Damit sich die langwierige Wohnungssuche aber auch steuerlich ein bisschen bezahlt macht, kannst du auch die Kosten für Fahrten zur Besichtigung, Maklergebühren, Gebühren für die Schufa-Auskunft oder Mitgliedsbeiträge für Immobilien-Portale in der Steuererklärung ansetzen.

Homeoffice-Pauschale ist bei doppelter Haushaltsführung absetzbar

Hast du von der Zweitwohnung aus im Homeoffice gearbeitet, kannst du dafür die Homeoffice-Pauschale ansetzen. Maximal sind 600 Euro im Jahr zusätzlich als Werbungskosten abziehbar.

Die Einrichtung für dein Arbeitszimmer kannst du ähnlich wie bei Möbeln angeben. Wurde die Zweiwohnung bereits vom Finanzamt anerkannt, kannst du dein Arbeitszimmer darin nicht nochmal bei der Steuer berücksichtigen lassen. Denn sonst wären die Kosten ja doppelt steuerlich anerkannt.

Ein häusliches Arbeitszimmer am Hauptwohnsitz kann aber noch beim Steuern sparen helfen.

Umzugskosten bei doppelter Haushaltsführung absetzbar?

Es ist endlich soweit und der Umzug in die Zweitwohnung steht an? Auch Umzugskosten sparen bei der doppelten Haushaltsführung Geld. Ansetzen kannst du die Kosten, die tatsächlich angefallen sind. Zu den Umzugskosten zählen zum Beispiel für Fahrten, Benzin, Leih-Lkw oder Umzugsunternehmen.

Umzugskostenpauschale bei doppelter Haushaltsführung absetzbar?

Ausgaben für Verpflegung nicht vergessen

In der Anfangszeit musst du dich am Zweitwohnsitz erstmal einleben. Eventuell hast du noch gar keine Küche oder hast keine Zeit zum Einkaufen. Deswegen wirst du doppelt unterstützt: Für die ersten 3 Monate der doppelten Haushaltsführung kannst du Pauschalen für die Verpflegung nutzen.

Folgende Verpflegungspauschalen gelten:

| Ab 2020 | Vor 2020 | |

|---|---|---|

| An- und Abreisetag bei Übernachtung | 14 Euro | 12 Euro |

| Abwesenheit > 8 Stunden | 14 Euro | 12 Euro |

| Abwesenheit > 24 Stunden | 28 Euro | 24 Euro |

Was, wenn du schon länger am Arbeitsort wohnst, aber die doppelte Haushaltsführung durch die Wegverlegung der Erstwohnung entstanden ist? Auch für die ersten 3 Monate der doppelten Haushaltsführung durch Wegverlegung gelten die Verpflegungspauschalen.

Übrigens: Die 3 Monate beginnen erneut, wenn du die doppelte Haushaltsführung am selben Ort mindestens für 4 zusammenhängende Wochen unterbrochen hast. Das Gleiche gilt, wenn du an einem anderen Ort einen doppelten Haushalt gründest.

Im selben Rahmen der Pauschalen darf dir der Arbeitgeber übrigens steuerfrei Ausgaben für Mahlzeiten ersetzen. Dauert der Verpflegungszuschuss vom Arbeitgeber allerdings länger als 3 Monate, müssen die Zahlungen versteuert werden.

Fahrtkosten sparen Steuern

- Für die Fahrten zwischen Zweitwohnung und Arbeitsort darfst du wie gewohnt die Pendlerpauschale ansetzen. So kannst du je Arbeitstag 0,30 Euro pro Entfernungskilometer absetzen (beziehungsweise 0,38 Euro ab dem 21. Kilometer).

- Die jeweils erste und allerletzte Fahrt vor der Auflösung der Zweitwohnung darfst du im Rahmen der Kilometerpauschale zusätzlich mit 0,30 Euro je Kilometer angeben (beziehungsweise 0,38 Euro ab dem 21. Kilometer).

Warst du mit den öffentlichen Verkehrsmitteln wie Bus und Bahn unterwegs?

Hier lohnt sich das Nachrechnen: Liegt der Wert der Tickets über der Pendlerpauschale, solltest du die tatsächlichen Kosten absetzen. Ist die Pendlerpauschale günstiger, solltest du diese bei den Werbungskosten angeben. Bei Flugtickets setzt du immer den tatsächlichen Preis an.

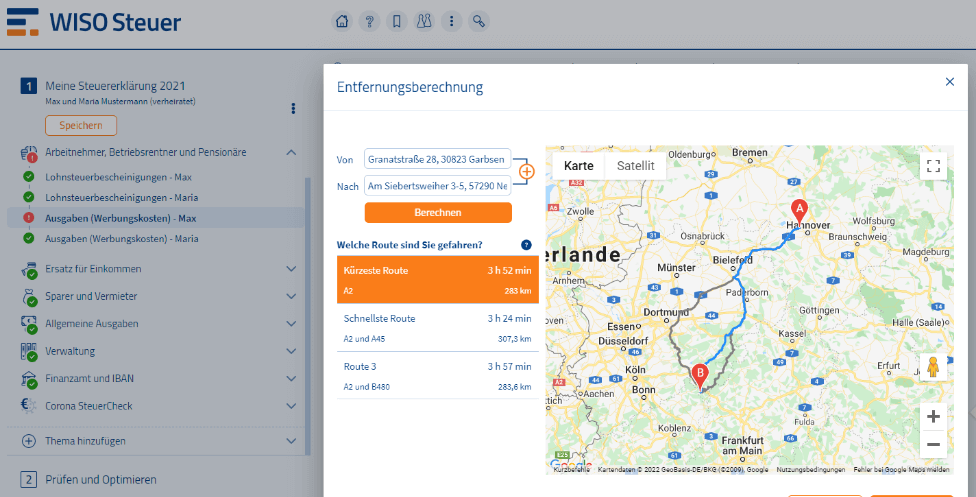

Klingt kompliziert? Keine Sorge. WISO Steuer rechnet automatisch den besseren Weg für dich aus. So holst du immer das Maximum aus deiner Steuer heraus.

- Handelt es sich um eine Auswärtstätigkeit, sind alle Fahrten – auch die Heimfahrten – mit der Dienstreisepauschale von 0,30 Euro je Kilometer absetzbar, und zwar zeitlich unbegrenzt.

- Handelt es sich um eine doppelte Haushaltsführung, sind die Heimfahrten mit der Entfernungspauschale von 0,30 Euro je Kilometer abziehbar, und zwar nur eine Fahrt pro Woche. Die erste Hinfahrt und die letzte Rückfahrt können mit der Dienstreisepauschale berechnet werden. Wahlweise kannst du auch auf die doppelte Haushaltsführung verzichten und stattdessen die Heimfahrten in beliebiger Anzahl mit der Entfernungspauschale absetzen.

Familienheimfahrten am Wochenende

Wer seine Familie am Wochenende im Heimatort besucht, kann auch hier von einem kleinen Bonus profitieren: Das Finanzamt unterstützt eine sogenannte Familienheimfahrt pro Woche mit der Pendlerpauschale von 0,30 Euro je Entfernungskilometer (beziehungsweise 0,38 Euro ab dem 21. Kilometer).

Bei Fahrten mit dem Firmenwagen darfst du die Familienheimfahrten allerdings nicht ansetzen. Das gleiche gilt, wenn du steuerfreie Fahrtkostenzuschüsse oder Freifahrten vom Arbeitgeber bekommst.

Besuchsfahrten zum Partner

Besuchsfahrten zum Partner kannst du grundsätzlich nicht von der Steuer absetzen. Eine Ausnahme gibt es dennoch: Du selbst konntest aus bestimmten Gründen nicht nach Hause fahren und kannst das auch nachweisen? Dann darfst du stattdessen die Besuchsfahrten deines Partners angeben.

Nachweis dafür kann beispielsweise eine Bescheinigung des Arbeitgebers über notwendige Mehrarbeit sein. Dabei gelten die gleichen Regeln wie bei der Familienheimfahrt.

Auch wenn der Besuch über Nacht geht: Abziehbar sind nur die Fahrtkosten. Verpflegungsaufwendungen oder Übernachtungskosten dürfen nicht berücksichtigt werden.

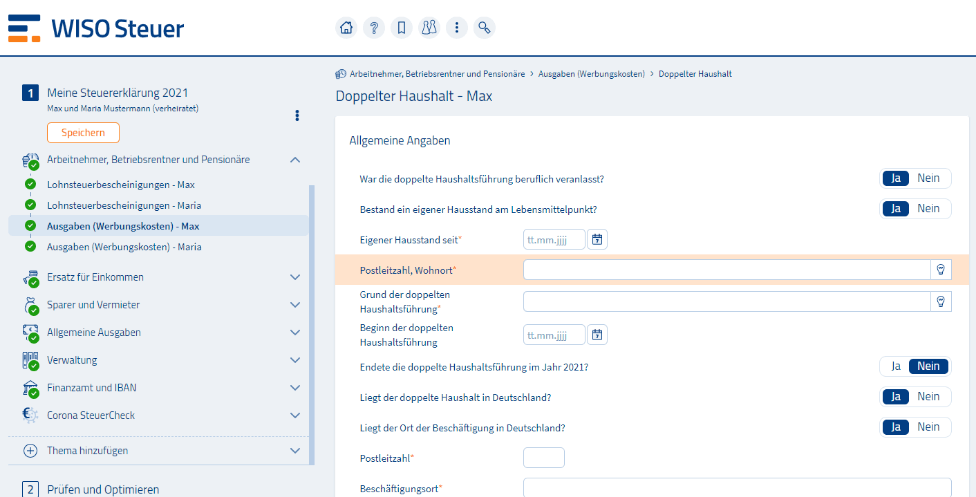

Mit WISO Steuer geht kannst du die doppelte Haushaltsführung einfach in der Steuererklärung angeben. Bei den Fahrten wird dir sogar die jeweils günstigste Pauschale automatisch ausgerechnet. Wähle einfach den Bereich Arbeitnehmer, Betriebsrentner und Pensionäre> Ausgaben (Werbungskosten) Die Strecken rechnet WISO Steuer automatisch für dich aus. So wird es noch einfacher: Rechnungen einfach per Foto in die Steuer einfügen Damit ein Teil der Kosten über die Steuererklärung zurück kommt, muss die doppelte Haushaltsführung beruflich veranlasst sein. Das ist meist dann der Fall, wenn: Eine berufliche Veranlassung funktioniert aber auch umgekehrt: Wohnst du bereits in der Nähe des Arbeitsorts, aber entscheidest dich dazu zum Beispiel mit deiner Familie weiter weg zu ziehen, spricht man von einer „Wegverlegung“. Die alte Wohnung wird dann dazu genutzt, unter der Woche in der Nähe der Arbeit zu leben. Auch das ist eine Entscheidung aus beruflichen Gründen – die Kosten der doppelten Haushaltsführung dürfen somit auch in der Steuererklärung angegeben werden. Die Zweitwohnung muss in der Nähe deines Arbeitsplatzes liegen – die gleiche Gemeinde ist allerdings kein Muss. Damit das Finanzamt die Kosten für den doppelten Haushalt akzeptiert, ist es wichtig, dass du den Arbeitsort von der Zweitwohnung schneller als von deinem Hauptwohnsitz aus erreichen. Erreichst du deinen Arbeitsplatz von deinem Hauptwohnsitz aus innerhalb einer Stunde Fahrtzeit? Dann wird der Zweitwohnsitz am Arbeitsort leider nicht anerkannt. Denn diese Fahrtzeit ist laut Finanzamt durchaus zumutbar- und eine Zweitwohnung daher nicht nötig. Erst wenn du über eine Stunde für die einfache Strecke Hauptwohnung – Arbeitsplatz brauchst, erkennt das Finanzamt die Kosten für die doppelte Haushaltsführung an. Die Zweitwohnung sollte grundsätzlich nicht weiter als 50 Kilometer vom Arbeitsort entfernt liegen. Dabei gilt in der Regel die kürzeste Straßenverbindung. Liegt die Zweitwohnung jedoch über 50 Kilometer entfernt? Dann rechtfertigt allenfalls eine hohe Zeitersparnis den Zweitwohnsitz. Von diesem solltest du deinen Arbeitsplatz in unter einer Stunde Fahrtzeit erreichen. Damit das Finanzamt die Kosten akzeptiert, darf die Wohnung ganze 141 Kilometer vom Arbeitsplatz entfernt sein (BFH-Urteil VI R 59/11). Die Zweitwohnung darf in der Regel nur maximal halb so weit von der Arbeit entfernt liegen wie der Hauptwohnsitz. Doch wichtiger sind nicht die tatsächlichen Kilometer, sondern die eingesparte Fahrzeit – zum Beispiel durch eine schnellere Zugverbindung. Stefans Wohnung ist 100 Kilometer von seinem Arbeitsplatz entfernt. Für diese Strecke braucht Stefan einfach 1,5 Stunden zum Pendeln. Er bezieht eine Zweitwohnung, die 40 Kilometer von seinem Arbeitsplatz entfernt liegt. Da seine Fahrtzeit ursprünglich über eine Stunde für die einfache Strecke liegt und durch den Umzug in die Zweitwohnung erheblich verkürzt wird, erkennt das Finanzamt die Kosten für die doppelte Haushaltsführung an. Stefans Wohnung ist 100 Kilometer von seinem Arbeitsplatz entfernt. Für diese Strecke braucht Stefan einfach 1,5 Stunden zum Pendeln. Er bezieht eine Zweitwohnung, die 80 Kilometer von seinem Arbeitsplatz entfernt liegt. Da er dort direkten Anschluss zum ICE hat, beträgt die Fahrzeit nur noch 25 Minuten. Zwar beträgt die Entfernung von Stefans neuer Wohnung zur Arbeitsstätte nicht die Hälfte seines ursprünglichen Arbeitsweges. Aber durch die gute Zugverbindung spart er über eine Stunde erheblich Fahrtzeit. Daher erkennt das Finanzamt die Kosten für seine Zweitwohnung an. Ein doppelter Haushalt kann nur dann vorliegen, wenn du vorher schon einen ersten Haushalt hattest. Dabei ist es egal, ob du den Hausstand allein oder mit deinem Partner bewohnst. Der erste Haushalt muss nicht unbedingt dein Eigentum sein – du musst aber im Haushalt mitbestimmen und über die Wohnräume und Einrichtungen verfügen können. Darüber hinaus ist eine finanzielle Beteiligung am Hausstand notwendig. Heißt: Du zahlst mehr als 10 Prozent der laufenden Kosten. Während bei Ehepartnern diese Beteiligung einfach unterstellt wird, fordert das Finanzamt bei anderen Lebenspartnerschaften einen Nachweis über die finanzielle Beteiligung. Dabei muss der erste Hausstand weiterhin bestehen bleiben. Das ist der Ort, an dem: Vor allem bei kinderlosen und unverheirateten Paaren prüft das Finanzamt oft genauer, wo denn der Lebensmittelpunkt ist und ob eine Hauptwohnung überhaupt noch nötig ist. Belegen kannst du das zum Beispiel mit Mitgliedschaften in Vereinen, Arztrechnungen oder auch Tankquittungen. Übrigens: Die Kosten den Lebensmittelpunkt sind private Angelegenheit. Im Rahmen der doppelten Haushaltsführung kannst du diese daher nicht abziehen. Mit den Nachweisen überzeugst du lediglich das Finanzamt davon, dass du an diesem Ort deinen Lebensmittelpunkt hast. Stehen in der Wohnung der Eltern nur Kellerräume zur Verfügung, am Arbeitsort dagegen eine schöne Wohnung? Dann handelt es sich nicht um eine doppelte Haushaltsführung (7 K 2308/07). Da helfen auch häufige Wochenendheimfahrten nicht, um das Finanzamt umzustimmen. Wenn du in deinem Heimatort noch mit deinen Eltern zusammenwohnst, stellt sich die Frage, ob du dort auch tatsächlich einen eigenen Hausstand hast. Wohnst du in einem abgetrennten Wohnbereich (etwa eine Einliegerwohnung), führst du hier auch wahrscheinlich einen eigenen Haushalt — die doppelte Haushaltsführung akzeptiert das Finanzamt dann. Anders sieht es hingegen aus, wenn du während des Studiums lediglich dein altes Kinderzimmer im Elternhaus bewohnst. Wichtig: Nur wenn du dich auch finanziell am Haushalt beteiligst, erkennt das Finanzamt einen doppelten Haushalt auch an. Vorausgesetzt, du bist volljährig und weist nach, dass du dich nicht mehr als 10 Prozent an den laufenden monatlichen Kosten wie Miete, Nebenkosten, Lebensmittel etc. beteiligst. Denn bei älteren, wirtschaftlich selbstständigen Kindern geht das Finanzamt davon aus, dass du die Führung des Haushalts maßgeblich mitbestimmen. Dann wird dir dieser Haushalt als “eigener Hausstand” zugerechnet – und die doppelte Haushaltsführung anerkannt (VI R 76/13). Wohnst du mit deinen Eltern in einer Art Wohngemeinschaft zusammen? Wenn du dich mit mehr als 10 Prozent an den laufenden Kosten beteiligst, erkennt das Finanzamt grundsätzlich den Haushalt als deinen eigenen an (BMF-Schreiben vom 25.11.2020). Ausnahmen gibt es dennoch, denn immer wieder werden Fälle anders entschieden. Spannend ist auch die Frage, wie du deinen Beitrag zu den Kosten zahlst: Monatlich oder einmalig. Das Finanzgericht Niedersachsen hat entschieden, dass eine Beteiligung an den Haushaltskosten auch einmalig, zum Beispiel durch eine Übernahme von Reparaturkosten erbracht werden kann. Da die Finanzverwaltung aber auf regelmäßige monatliche Kostenübernahme besteht, hat sie Revision beim Bundesfinanzhof eingelegt. Die endgültige Entscheidung des höchsten Finanzgerichts steht aber noch aus. Wie so oft gilt daher auch hier: Im Zweifelsfall kommt es immer auf den Einzelfall an. Hebe daher so viele Zahlungsbelege wie möglich auf, um dem Finanzamt die Beteiligung an den Kosten nachzuweisen. Durch die doppelte Haushaltsführung in der Steuererklärung winkt ein netter Steuerbonus. Das bedeutet aber auch, dass du die Kosten dafür tatsächlich bezahlt hast. Hat beispielsweise dein Arbeitgeber Kosten übernommen, musst du diese Beträge abziehen. Du solltest auch immer die Möglichkeit haben, tatsächlich über beide Wohnungen zu verfügen. Wird deine Wohnung oder dein WG-Zimmer in deiner Abwesenheit zum Beispiel untervermietet, ist diese Voraussetzung nicht erfüllt – und ein Abzug der Ausgaben dahin. Um sich die Kosten für die doppelte Haushaltführung wieder zurückzuholen, hast du steuerlich betrachtet 2 Möglichkeiten: Wenn du eine Zweitwohnung am Arbeitsort hast, verpflichtet dich das nicht, die Kosten dafür als doppelte Haushaltsführung anzugeben. Du kannst auch die Fahrtkosten zwischen deinem Hauptwohnsitz und dem Arbeitgeber ansetzen, wenn diese höher sind. Das lohnt sich vor allem dann, wenn du unter der Woche noch ab und zu nach Hause fährst und deine Zweitwohnung günstig ist. Du solltest also eine Vergleichsrechnung aufstellen. Du hast im Laufe des Jahres festgestellt, dass du dich falsch entschieden hast? Kein Problem: Die Wahl kannst du jedes Jahr aufs Neue treffen – es ist also noch nichts verloren. Miete: 600 Euro x 12 Monate = 7.200 Euro Gesamt: 12.595,20 Euro Wochenendheimfahrt: 48 Wochen x 20 km x 0,30 Euro = 288 Euro Zwischenheimfahrten: 48 Wochen x 2 x 20 km x 0,30 Euro = 576 Euro Gesamt: 16.185,60 Euro In diesem Fall wäre die Wahl der Fahrtkosten günstiger als der Ansatz der doppelten Haushaltsführung.

Ein Abo – 5 Erklärungen abgeben

Mit einer Lizenz kannst du bis zu 5 Steuererklärungen pro Steuerjahr abgeben. Perfekt für Familien und Ehepaare. · Unterkunftskosten wie Miete und Nebenkosten · Kosten für Pkw-Stellplätze · Kosten für Möbel und Wohnungseinrichtung · Kosten für die Wohnungssuche, z. B. Maklergebühren und Fahrtkosten · Homeoffice-Pauschale · Umzugskosten, die durch den Bezug der Zweitwohnung entstehen

Corona-Krise: Was muss ich beachten?

Wie trage ich die doppelte Haushaltsführung in die Steuererklärung ein?

Welche Voraussetzungen muss ich erfüllen, um die doppelte Haushaltsführung abzusetzen?

Berufliche Veranlassung

Wohnung am Arbeitsort

Das Finanzamt prüft diese Punkte:

1. Fahrtzeit mindestens eine Stunde

2. Nicht mehr als 50 Kilometer entfernt

Wie viele Kilometer darf die Zweitwohnung vom Arbeitsplatz maximal entfernt liegen?

3. Halbe Strecke zur Arbeit

Beispiel: Zweitwohnung auf halber Strecke

Achtung beim Auszug bei den Eltern

Kontoauszüge aufheben

Der erste Hausstand muss auch der Lebensmittelpunkt sein

Was kann und was muss in der Zweitwohnung vorhanden sein?

Was gilt als Zweitwohnung?

Zweitwohnung bei den Eltern

Kostenlose Bleibe reicht nicht aus

WG mit den Eltern

Kostenbeteiligung regelmäßig vs. einmalig

Tatsächliche Unterhaltung von 2 Wohnungen

Doppelter Haushalt oder Fahrtkosten? Rechnen lohnt sich!

Beispiel: Heimfahrten bei doppelter Haushaltsführug

Familienheimfahrt: 48 Wochen x 20 km x 0,30 Euro = 288 Euro

FAQ: Doppelte Haushaltsführung in der Steuererklärung

Was ist eine „doppelte Haushaltsführung“?

Welche Voraussetzungen müssen für einen Steuerbonus für den zweiten Haushalt erfüllt sein?

Welche Kosten lassen sich bei der doppelten Haushaltsführung steuerlich absetzen?