Während eines Urlaubs oder einer Dienstreise mit der eigenen Wohnung Geld verdienen — das klingt verlockend. Viele Deutsche nutzen den einfachen Hinzuverdienst während ihrer Abwesenheit. Sie melden ihre Wohnung bei privaten Vermittler-Plattformen wie Airbnb, Wimdu.de oder 9flats.com zur Untervermietung an. Doch welche Steuern fallen für die Vermietung an?

Schnelleinstieg

- Kurz & knapp

- Muss Airbnb versteuert werden?

- Kann ich Airbnb von der Steuer absetzen?

- Gibt es Freibeträge für Airbnb-Vermieter?

- Was ist das zu versteuernde Einkommen?

- Liebhaberei – wenn das Finanzamt für einen Verlust nicht aufkommen will

- Wann muss ich Umsatzsteuer auf Airbnb-Gewinne zahlen?

- Was meldet Airbnb an das Finanzamt?

- Wie gebe ich die Airbnb-Gewinne der Steuererklärung ein?

- FAQ: Airbnb & Steuern

Kurz & knapp

- Einnahmen musst du versteuern, Ausgaben kannst du dagegen von der Steuer absetzen

- Innerhalb bestimmter Grenzen bleiben deine Einnahmen steuerfrei

- Airbnb meldet ab 2023 automatisch Einnahmen über 2.000 Euro dem Finanzamt

Muss Airbnb versteuert werden?

Kurz: Ja! Denn das kurzfristige Vermieten eines Zimmers oder der kompletten Wohnung unterliegt grundsätzlich der Einkommensteuer. Das bedeutet für dich: Du bist zur Abgabe einer Steuererklärung verpflichtet und musst deine Einnahmen in der Steuererklärung eintragen. Davon abziehen darfst du deine Ausgaben, die im Zusammenhang mit der Vermietung stehen.

Als Einnahmen zählt alles, was du rund um das Vermieten verdient hast. Doch ob du auch tatsächlich darauf Steuern zahlst, hängt von deiner individuellen Situation ab.

Kann ich Airbnb von der Steuer absetzen?

Der erste Punkt, der darüber entscheidet, wie viel Steuern du zahlen musst, ist die Höhe deiner Ausgaben. Denn es wird nur dein Überschuss besteuert. Um den zu ermitteln, werden deine Ausgaben von deinen Einnahmen abgezogen. Zu den Ausgaben gehören alle Kosten, die im direkten Zusammenhang mit der Untervermietung stehen. Hier einige Beispiele:

- Anteilige Wohnungsmiete

- Anteilige Nebenkosten

- Gebühren für Inserate und Websites

- Ausgaben für Reinigung und Renovierung

- Kosten für Handwerker

Als Nachweis für diese Kosten genügen die entsprechenden Belege bzw. der Mietvertrag und die Nebenkostenabrechnung.

Niemals bar zahlen

Beispiel: Kurzfristige Vermietung

Keine Pauschale vergessen!

Gibt es Freibeträge für Airbnb-Vermieter?

Auch wenn du aus dem kurzfristigen Vermieten einen Gewinn erzielt hast, heißt das nicht gleich, dass du darauf auch Steuern zahlen musst. Denn die fallen generell nur an, wenn dein gesamtes zu versteuerndes Einkommen über dem Grundfreibetrag liegt – das gilt auch für Gewinne aus Airbnb-Vermietungen.

Im Jahr 2024 beträgt der Grundfreibetrag für Singles 11.604 Euro und für Verheiratete 23.208 Euro. Du musst deine Mieteinnahmen also nur dann versteuern, wenn du insgesamt über dieser Grenze liegst.

Was ist das zu versteuernde Einkommen?

Das ist das Einkommen, auf dessen Grundlage deine Einkommensteuer festgesetzt wird. Dein zu versteuerndes Einkommen berechnet sich aus deinem Lohn und deinen sonstigen Einnahmen abzüglich aller steuerlich relevanter Ausgaben wie Werbungskosten, Sonderausgaben etc.

Und es gibt noch eine gute Nachricht: Deine Einnahmen aus der kurzfristigen Vermietung bleiben steuerfrei, wenn sie unter 520 Euro im Jahr liegen. Sobald du mit deinen Airbnb Miteinnahmen über die 520 Euro kommst, unterliegt jedoch der gesamte Betrag der Steuer. Angeben musst du aber immer alle Einnahmen bei deiner Steuererklärung. Das Finanzamt möchte schließlich prüfen, ob alles seine Richtigkeit hat.

Liebhaberei – wenn das Finanzamt für einen Verlust nicht aufkommen will

Manchmal ist das Finanzamt jedoch auch der Auffassung, dass es sich bei deiner Untervermietung um Liebhaberei handelt. Das kommt dann vor, wenn die Behörden keine Gewinnerzielungsabsicht in deiner Vermietung sehen. Mit anderen Worten: Wenn das Finanzamt deine Vermietung als Privatvergnügen ansieht.

Auf dieses Privatvergnügen musst du keine Steuern zahlen. Deine Einnahmen sind dann nämlich steuerlich unbedeutend – und müssen auch nicht in der Steuererklärung angegeben werden. Dafür darfst du aber auch deine Verluste nicht geltend machen.

Meist sind die Einnahmen aus Airbnb und Co. jedoch steuerpflichtig – und müssen daher unbedingt in deiner Steuererklärung angegeben werden. Denn sonst kann es zum bösen Erwachen kommen. Das Finanzamt erstellt nämlich all deine Steuerbescheide vorläufig, sie sind im Nachhinein also noch änderbar. Stuft die Finanzbehörde dann einige Jahre oder gar Jahrzehnte später deine Vermietung als Liebhaberei ein, werden die Steuerbescheide rückwirkend geändert – und die Verluste aus deinen Erklärungen gestrichen. Das kann zu hohen Steuernachzahlungen und Nachzahlungszinsen führen!

Doch: Wann fällst du mit deiner Vermietung unter die Liebhaberei? Das entscheidet das Finanzamt im Einzelfall. Indizien können dabei sein:

- Du erzielst über längere Zeit nur Verluste aus der Vermietung. Von dir gehen auch keinerlei Anstrengungen aus, dabei etwas zu ändern.

- Du bestreitest deinen Lebensunterhalt mit anderen Einkünften. Auch gleichst du damit die Verluste aus der Vermietung aus.

- Du führst die Vermietung nicht nach betriebswirtschaftlichen Gesichtspunkten.

Wann muss ich Umsatzsteuer auf Airbnb-Gewinne zahlen?

Neben der Einkommensteuer fällt grundsätzlich auch noch Umsatzsteuer an. Doch dafür müssen deine Einnahmen aus der Vermietung schon beträchtlich sein. Denn Umsatzsteuer fällt erst an, wenn du einen Bruttoumsatz von 17.500 Euro im Vorjahr und voraussichtlich 50.000 Euro im laufenden Jahr erzielst.

Mit Umsätzen unterhalb dieser Grenze bist du automatisch Kleinunternehmer. Das heißt, es entfällt die Pflicht, Umsatzsteuer ans Finanzamt abzuführen. Im Gegenzug darfst du aber auch keine Vorsteuer aus Rechnungen abziehen.

Du kannst aber aktiv die Regelbesteuerung wählen, indem du das dem Finanzamt mitteilst – oder einfach Umsatzsteuer-Voranmeldungen abgibst. Entscheidest du dich also für die Umsatzsteuer, um diese freiwillig abzuführen, kannst du die Umsatzsteuer mit der Vorsteuer verrechnen. Doch Vorsicht: An diese Wahl bist du die nächsten 5 Jahre gebunden! Du musst dann regelmäßig auch sogenannte Umsatzsteuer-Voranmeldungen einreichen.

Was meldet Airbnb an das Finanzamt?

Seit diesem Jahr gilt ein neues Steuer-Gesetz, das es in sich hat: Online-Plattformen müssen ab jetzt ihre Nutzer samt deren Einnahmen beim Finanzamt melden.

Hast du als privater Vermieter im Jahr mehr als 2.000 Euro Einnahmen und 30 Vorgänge in der Plattform, so ist Airbnb verpflichtet, dich automatisch beim Finanzamt zu melden. Die erste Meldung müssen die Plattformbetreiber am 31.01.2024 einreichen. Zu melden sind relevante Transaktionen, die ab dem 01.01.2023 stattfinden. Das gilt übrigens für alle Internet-Plattformen, nicht nur Airbnb.

Dem Bundeszentralamt für Steuern müssen dann folgende Informationen von jedem Anbieter geliefert werden:

- Vor- und Nachname

- Wohnsitz

- Steuer-ID

- Geburtsdatum

- Höhe der gezahlten bzw. gutgeschriebenen Vergütung

- Anzahl der Tätigkeiten, für die eine Vergütung gezahlt oder gutgeschrieben wurde

- Gebühren, Provisionen oder Steuern, die von der Plattform einbehalten oder berechnet wurden

Wie gebe ich die Airbnb-Gewinne der Steuererklärung ein?

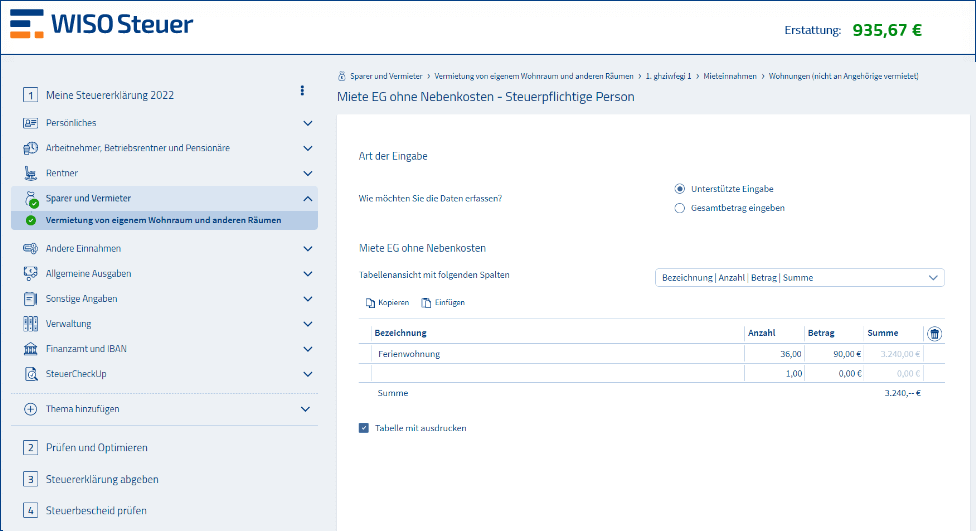

Deine Einnahmen und Ausgaben rund um deine Airbnb-Vermietung trägst du in der Anlage V ein. Einfacher funktioniert das mit WISO Steuer. Das Programm berechnet für dich, wie viele Steuern du tatsächlich zahlen musst — oder ob du sogar eine Erstattung erwarten kannst.

Geh in den Bereich Sparer und Vermieter > Vermietung von eigenem Wohnraum und anderen Räumen und beantworte einfach die dortigen Fragen.

FAQ: Airbnb & Steuern

Wie viel Geld darf man mit Airbnb verdienen?

Wie erfährt das Finanzamt von meinen Mieteinnahmen?

Wie hoch werden private Mieteinnahmen versteuert?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.