Mit einem Minijob lassen sich ein paar Euro dazuverdienen. Doch bleibt das Geld auch steuerfrei? Welche Voraussetzungen gelten und wann der Minijob in die Steuererklärung eingetragen werden muss – alle Infos zum Thema Minijob & Steuern in diesem Beitrag.

Schnelleinstieg

Kurz & knapp

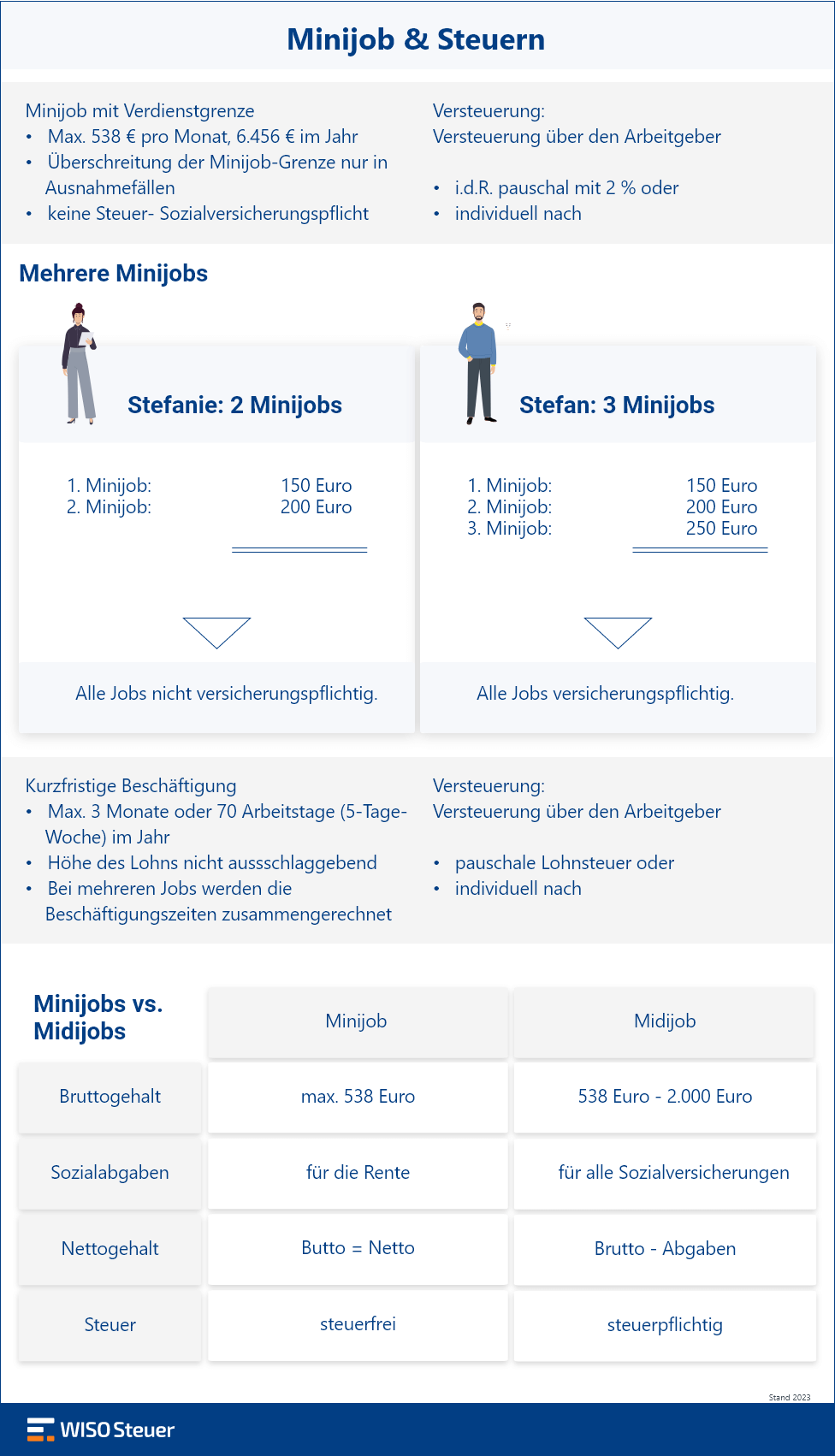

- Minijobs sind „geringfügige Beschäftigungen“ mit bis zu 520 Euro (ab 2024: 538 Euro) regelmäßigem Lohn im Monat

- In Ausnahmefällen kannst du auch mehr verdienen

- Minijobber können im gewerblichen Bereich oder im Privathaushalt beschäftigt sein

- Musst du Angaben zum Minijob in der Steuererklärung machen, unterstützt WISO Steuer dich mit vielen Tipps

Was ist ein Minijob überhaupt?

Ob in Betrieben, Privathaushalten oder Vereinen – viele wollen sich neben ihrem Hauptberuf etwas hinzuverdienen. Andere jonglieren mit 2 oder mehr Minijobs. Großer Vorteil eines Minijobs: Es fällt keine Lohnsteuer und kaum Sozialversicherungsbeträge an. Brutto ist hier also fast gleich netto. Genauer gesagt, kümmert sich der Arbeitgeber um die Abgaben und die Steuer.

Als sogenannte “geringfügige” Beschäftigungen sind Minijobs aber an bestimmte Verdienstgrenzen gebunden. Ein Job gilt also nur so lange als Minijob, wie die Gehaltsgrenze von 538 Euro (bis 2023: 520 Euro) nicht überschritten wird. Verdienst du mehr, wird der Minijob zu einer sozialversicherungspflichtigen Beschäftigung – in der Folge fallen dann die vollen Steuern sowie Sozialabgaben auf das Gehalt an.

Darüber hinaus gibt es auch noch die kurzfristigen Beschäftigungen (zum Beispiel Saisonarbeit). Für diese gelten allerdings etwas andere Regeln.

Infografik: Minijob & Steuern im Überblick

Ist der Minijob steuerfrei?

Der Minijob ist grundsätzlich steuerpflichtig. Allerdings zahlen die meisten Minijobber keine Steuern. Grund: Der Arbeitgeber übernimmt diese Pflicht und leistet auch die Abgaben in die Sozialversicherungen.

So versteuert der Arbeitgeber den Minijob

Wie der Minijob versteuert wird, entscheidet der Arbeitgeber. Dabei kann er zwischen 2 Arten der Besteuerung wählen:

Pauschsteuer

Bei dieser Option führt der Arbeitgeber pauschal 2 Prozent des regelmäßigen Minijob-Verdienstes als Steuer an die Minijob-Zentrale ab, während du als Minijobber den kompletten Lohn erhältst. Damit zahlst du als Minijobber selbst keine Steuern und musst deinen Verdienst aus dem Minijob auch nicht in der Steuererklärung angeben.

Es ist auch möglich, dass der Arbeitgeber die Steuer von deinem Lohn abzieht. Vom vereinbarten Bruttolohn wird die pauschale Steuer abgezogen. In der Regel ist der Lohn dann höher, weil ja noch die Steuer abgezogen wird.

Beispiel: Pauschsteuer

Beispiel 1: Stefanie verdient in ihrem Minijob 320 Euro pro Monat. Ihr Arbeitgeber führt die Steuer pauschal an die Minijob-Zentrale ab.

- 2 % von 320 Euro = 6,40 Euro

- Stefanie erhält aber ihren kompletten Lohn von 320 Euro.

Beispiel 2: Stefan hat auch einen Minijob. Er verdient ebenfalls 320 Euro im Monat. Allerdings zieht sein Arbeitgeber die Steuer von seinem Lohn ab und führt diese ab.

- 2 % von 320 Euro = 6,40 Euro

- Stefan erhält einen Lohn von 313,60 Euro.

Individuelle Besteuerung

Hier ist die Steuerklasse des Minijobbers entscheidend. Hast du außer den 538 Euro (bis 2023: 520 Euro) aus dem Minijob keine weiteren Einkünfte, zahlst du zum Beispiel in den Lohnsteuerklassen I bis IV keine Steuern. Werden bei deiner Steuerklasse Steuern fällig, zieht der Arbeitgeber sie vom Lohn ab und führt sie ans Finanzamt ab. Den Lohn aus deinem Minijob gibst du dann in der Steuererklärung an. Dafür kannst du dann auch beispielsweise den Arbeitnehmer-Pauschbetrag von 1.230 Euro absetzen. Das kann ein Vorteil sein.

Lesetipp:

- Werbungskosten: Ausgaben rund um den Beruf absetzen

Pauschale Versteuerung günstiger

Für Minijobber ist die pauschale Versteuerung über den Arbeitgeber aber einfacher und häufig günstiger. Frag bei deinem Arbeitgeber nach, ob eine pauschale Versteuerung, unabhängig von deinen Lohnsteuerabzugsmerkmalen, vorgenommen werden kann.

538 Euro ist ab 2024 die neue Verdienstgrenze beim Minijob

Ab dem 1. Januar 2024 gilt eine höhere Verdienstgrenze beim Minijob: 538 Euro anstatt bisher 520 Euro.

Konkret bedeutet das: Der monatliche Lohn darf regelmäßig nicht mehr als 538 Euro im Monat betragen. Im Jahr liegt die Grenze bei 6.456 Euro. Überschreitet der durchschnittliche Verdienst pro Monat aufs Jahr gesehen die Minijob-Grenze, wird aus dem Minijob in der Regel ein sozialversicherungspflichtiger Midijob.

Minijob vs. Midijob: Was ist der Unterschied?

Bei einem Midijob verdient der Arbeitnehmer über 538 Euro, aber weniger als 2.000 Euro. Der Midijob beginnt also quasi da, wo ein Minijob aufhört.

Anders als Minijobs sind Midijobs nicht von den Beiträgen zur Sozialversicherung befreit. Für Midijobber sind die Beiträge allerdings stark reduziert. Erst wenn die Obergrenze von 2.000 Euro überstiegen wird, müssen die vollen Sozialabgaben gezahlt werden.

Wie wirkt sich Urlaubs- oder Weihnachtsgeld auf den Minijob aus?

Sonderzahlungen bzw. Einmalzahlungen, die vorab vereinbart sind, müssen in die Durchschnittsberechnung des Minijob-Lohns schon bei Beschäftigungsbeginn einbezogen werden unter Beachtung der Minijob-Grenze. Dazu gehören zum Beispiel Urlaubsgeld und Weihnachtsgeld.

Bei ungeplanten Zahlungen, die also nicht vorhersehbar waren, kann für die Überschreitung der Minijob-Grenze eine Ausnahme-Regelung gelten.

Bankkonto verbinden und keine Ausgabe mehr vergessen

Was ist eine kurzfristige Beschäftigung?

Eine kurzfristige Beschäftigung zeichnet sich dadurch aus, dass sie zeitlich begrenzt und damit gelegentlich ist. Einen solchen Job darfst du im Kalenderjahr nicht länger als 3 Monate oder 70 Arbeitstage (5-Tage-Woche) ausüben, damit er versicherungsfrei bleibt. Wie hoch dein Verdienst ist, spielt dabei keine Rolle. Zu solchen Jobs gehören zum Beispiel Saisonarbeiten.

Der Arbeitgeber führt die Sozialabgaben pauschal ab. Bei der Besteuerung wählt er zwischen einer pauschalen Lohnsteuer und der individuellen Besteuerung.

Pauschale Lohnsteuer

Damit ist nicht die Pauschsteuer beim 538-Euro-Job (bis 2023: 520 Euro) gemeint. Bei der kurzfristigen Beschäftigung hält der Arbeitgeber die Steuer ein und führt sie anschließend ans Finanzamt ab. So fließen 25 Prozent Lohnsteuer von deinem Verdienst sowie zusätzlich die Kirchensteuer über den Arbeitgeber ans Finanzamt.

Für diese Besteuerungsart müssen diese Voraussetzungen erfüllt sein:

- Minijobber werden nur gelegentlich und nicht regelmäßig beschäftigt.

- Minijobber arbeiten nicht länger 18 Arbeitstage hintereinander.

- Der Lohn liegt im Durchschnitt bei maximal 120 Euro pro Tag

- Der durchschnittliche Stundenlohn liegt bei maximal 15 Euro.

Kann ich mehrere Minijobs gleichzeitig haben?

Ja. Wichtig ist nur, dass die Verdienst- bzw. die zeitlichen Grenzen beachtet werden.

Bei Minijob mit Verdienst-Grenze muss der Lohn insgesamt unter 538 Euro (bis 2023: 520 Euro) monatlich liegen, damit der Minijob-Status erhalten bleibt. Bei mehreren Minijobs nebeneinander müssen daher alle Arbeitslöhne zusammengerechnet werden, um zu schauen, ob die Grenze überschritten wird.

Beispiel: Mehrere Minijobs

Stefan verdient mit seinem Minijob monatlich 350 Euro. Ab März nimmt er noch einen weiteren Job für 200 Euro an.

Folge: Da die Grenze von 538 Euro überschritten wurde, sind ab diesem Zeitpunkt beide Arbeitsverhältnisse sozialversicherungspflichtig.

Ähnlich ist es auch bei den kurzfristigen Beschäftigungen: Statt Lohn werden hier alle Beschäftigungszeiten zusammengerechnet. Der Status geht hier nicht verloren, sofern du in einem Kalenderjahr nicht über 3 Monate oder 70 Arbeitstage kommst.

Minijobber im privaten Haushalt – nur mit Haushaltsscheck:

Muss ich den Minijob in die Steuererklärung eintragen?

Grundsätzlich musst du deinen Minijob nicht in der Steuererklärung angeben. Denn in der Regel führt dein Arbeitgeber eine pauschale Lohnsteuer von 2 Prozent ab. Diese gehen nicht an das Finanzamt, sondern an die Minijob-Zentrale. Als Minijobber musst du dich daher nicht mit den steuerlichen Fragen beschäftigen. Das gilt auch dann, wenn du den Minijob zusätzlich zu deinem Hauptjob ausübst.

Hat dein Arbeitgeber aber die individuelle Besteuerung gewählt, bekommst du eine Lohnsteuerbescheinigung. Deinen Verdienst aus dem Minijob gehören dann in die Anlage N der Steuererklärung. Um deine Steuern möglichst gering zu halten, solltest du auch deine Werbungskosten von der Steuer absetzen.

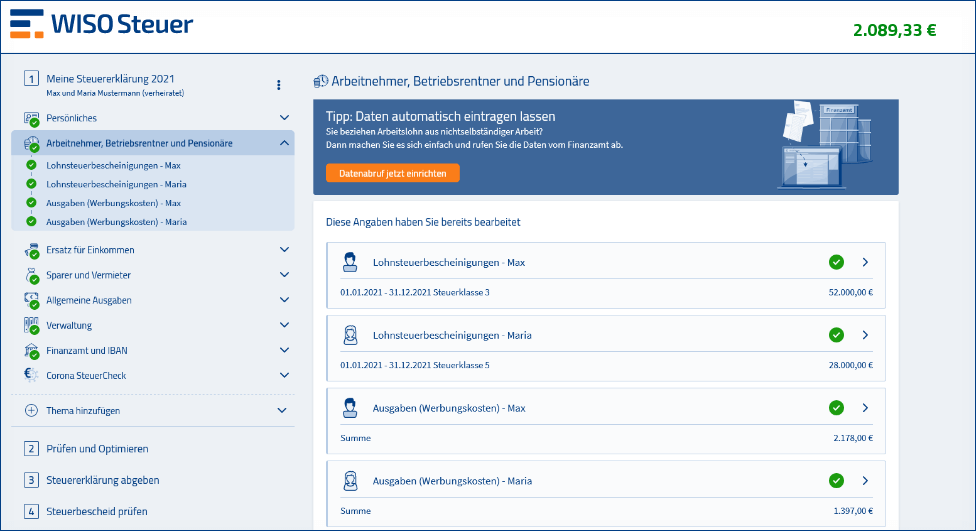

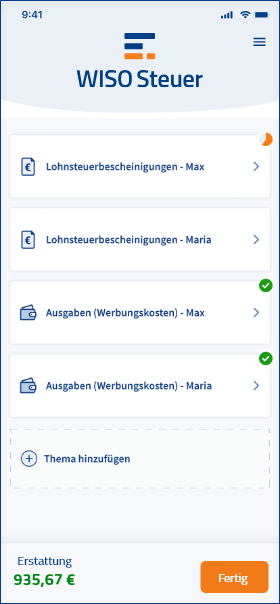

Mit WISO Steuer bist du hier auf der sicheren Seite: Das Programm unterstützt dich beim Ausfüllen der Erklärung mit vielen Tipps dazu, wie du eine höhere Rückerstattung bekommst. Hier trägst du deine Daten in WISO Steuer an:

Unter Arbeitnehmer, Betriebsrentner und Pensionäre füllst du die Daten aus deiner Lohnsteuerbescheinigung ein. Ein besonderer Vorteil: Viele Angaben kannst du auch automatisch ausfüllen lassen.

Unter Arbeitnehmer, Betriebsrentner und Pensionäre füllst du die Daten aus deiner Lohnsteuerbescheinigung ein. Ein besonderer Vorteil: Viele Angaben kannst du auch automatisch ausfüllen lassen.

FAQ: Minijob in der Steuererklärung

Wann muss ein Minijob versteuert werden?

Wie viel Steuern zahle ich bei Minijob?

Wie viele Minijobs darf ich neben dem Hauptjob haben?

Damit Abgaben fällig werden, darfst du die Verdienstgrenze mit allen deinen Jobs zusammen nicht überschreiten: 538 Euro im Monat bzw. 6.456 Euro im Jahr (bis 2023: 520 Euro bzw.6.240 Euro im Jahr). Liegst du mit deinem Verdienst darüber, werden deine gesamten Einkünften aus den Minijobs versicherungspflichtig.

Was ändert sich 2024 beim Minijob?

Gilt der Mindestlohn auch für einen Minijob?

Wer zahlt was beim Minijob?

Der Minijobber zahlt den Beitrag zur Rentenversicherung, wenn er sich nicht von der Rentenversicherungs-Pflicht befreien lässt.

Wer zahlt die Steuer beim Minijob?

Was darf ich im Minijob verdienen?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.