Ein Studium kann auch finanziell für viele eine Herausforderung sein. Zum Glück lassen sich Studienkosten von der Steuer absetzen können. Wie hoch der Vorteil sein darf, richtet sich danach, ob es ein Erst- oder ein Zweitstudium ist. Wir zeigen, wie du Studienkosten in eine Steuererstattung verwandelst.

Schnelleinstieg

Studienkosten in der Steuererklärung

Wie du die Studienkosten absetzen kannst, hängt davon ab, ob es sich um dein Erst- oder Zweitstudium handelt. Denn: Für das Erststudium ist nur der Abzug als Sonderausgaben möglich. Alle Studierende, die sich im Zweitstudium befinden, können ihre Kosten weiterhin als Werbungskosten in der Steuererklärung angeben.

Studienkosten als Werbungskosten

Mit dem Ansatz als Werbungskosten können Studienkosten unbegrenzt berücksichtigt werden. Darüber hinaus kann ein Verlustvortrag die Steuerlast zukünftiger Jahre senken.

Studienkosten als Sonderausgaben

Sonderausgaben hingegen können nur im aktuellen Jahr berücksichtigt werden. Sie wirken sich also nur aus, wenn du tatsächlich Steuern zahlst und diese nicht schon aufgrund des oder anderer Werbungskosten zurückbekommst.

Laut Gesetz konntest du bisher nur Kosten für ein Zweitstudium, also zum Beispiel für einen Master-Studiengang als Werbungskosten abziehen. Dagegen hatten allerdings mehrere Steuerpflichtige geklagt. Die aktuelle Rechtslage sei nicht mit dem Grundgesetz vereinbar, da Studenten von Erststudiengängen klar benachteiligt würden. Die Klagen gelangten dann bis zum Bundesverfassungsgericht, das letztendlich eine Entscheidung im jahrelang schwelenden Rechtsstreit treffen musste.

Das Bundesverfassungsgericht hat entschieden

Im November 2019 fiel das Urteil beim Bundesverfassungsgericht und führte zu großer Enttäuschung unter Studenten: Dass Kosten für die erstmalige Berufsausbildung oder für ein Erststudium, das eine Erstausbildung vermittelt, nicht als Werbungskosten abgesetzt werden können, verstößt nicht gegen das Grundgesetz.

Das Bundesverfassungsgericht begründet seine Entscheidung damit, dass die Voraussetzung für den Ansatz als Werbungskosten eine berufliche Veranlassung ist. Bei Erststudiengängen seien die Kosten eher der privaten Lebensführung zuzuordnen, da im Erststudium mehr allgemeine Kompetenzen vermittelt würden. Es sei darüber hinaus eher prägend für die Persönlichkeitsentwicklung des Studenten, als für dessen spätere Karriere. Damit wäre die Behandlung als Sonderausgaben – und damit die Unmöglichkeit eines Verlustvortrags – gerechtfertigt.

Erststudium – was bedeutet das?

Um ein Erststudium handelt es sich, wenn du vor dem Studium noch keine Berufsausbildung und noch kein Studium abgeschlossen hast. Egal wie oft du den Studiengang wechselst:

Das Studium bleibt so lange Erststudium, bis du einen Abschluss erlangst.

Selbst, wenn du dein Abitur an einem berufsbildenden Gymnasium erworben haben, zählt jeder darauffolgende Studiengang als Erststudium. Bei Studiengängen, wie zum Beispiel dem Jurastudium, gilt der Studiumabschnitt bis zum ersten Staatsexamen als Erststudium.

Erststudium bei den Sonderausgaben absetzen

Kosten für dein Erststudium darfst du also nur als Sonderausgaben berücksichtigen. Grundsätzlich kannst du dabei die gleichen Ausgaben ansetzen wie für ein Zweitstudium, mit diesem Unterschied:

- Studienkosten können jährlich nur bis zu maximal 6.000 Euro als Sonderausgaben angegeben werden. Dadurch gehen vermutlich einige Kosten ganz unter.

- Werden Kosten als Sonderausgaben berücksichtigt, ergibt sich daraus nur in seltenen Fällen eine Steuererstattung. Voraussetzung wäre, dass du während des Studiums schon Steuern gezahlt hast. Und zwar so viel, dass nach Abzug des und eventueller anderer Werbungskosten noch eine Steuerlast übrig bleibt. Erst dann könnten die Studienkosten die Steuer zurück aufs Konto holen.

Ausnahme: Duales Studium

Zweitstudium – was bedeutet das?

Ein Zweitstudium bzw. weiteres Studium setzt den Abschluss eines früheren Studiums voraus. Ein Zweitstudium muss also nicht zwingend ein Master-Studiengang sein. Hast du zum Beispiel bereits einen Bachelor-Abschluss an einer Hochschule erlangt, entscheidest dich aber dafür, einen weiteren Bachelorstudiengang zu belegen, so zählt dieser als Zweitstudium.

Dasselbe gilt, wenn du 2 Studiengänge parallel studierst und einen früher abschließt als den anderen. Für den Zeitraum, ab dem du den ersten abgeschlossen hast, gilt der zweite Studiengang als Zweitstudium. Auch Zusatz-, Aufbau- oder Ergänzungsstudiengänge, eine Promotion oder MBA-Studium sind als weiteres Studium zu werten. Wurdest du durch einen Abschluss (zum Beispiel erstes Staatsexamen bei Jurastudenten) qualifiziert, ein Referendariat zu beginnen, so zählt das Referendariat als Zweitstudium.

Kosten für ein Zweistudium gelten als beruflich veranlasst, da du dadurch meistens eine konkrete berufliche Laufbahn erreichen willst. Deswegen kannst du die Ausgaben in der Steuererklärung als Werbungskosten ansetzen und so Geld zurückbekommen. Am Ende des Jahres winkt dadurch eine Erstattung, wenn du bereits Steuern gezahlt hast.

Wie das geht? ganz einfach mit WISO Steuer. Das Programm zeigt dir alle Tipps und Tricks um die maximale Rückerstattung zu bekommen.

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.

Zweitstudium: Werbungskosten absetzen

Aber auch ohne laufende Einnahmen, sind die Kosten nicht vergebens: Entsteht beim Abzug der Werbungskosten ein Verlust, so kann dieser in folgende Steuererklärungen mitgenommen werden. Ein solcher Verlustvortrag wird mit künftigen Einnahmen verrechnet und beschert dir eine Erstattung in der Zukunft.

Erst Ausbildung, dann Studium: Was kann ich absetzen?

Du hast erst eine Ausbildung gemacht und dann studiert? Kein Problem! Eine abgeschlossene Erstausbildung zählt genauso wie ein abgeschlossenes Erststudium.

Jedes auf die Ausbildung folgende Studium ist eine Zweitausbildung

Die Kosten werden wie Ausgaben für ein Zweitstudium behandelt. Du kannst sie als Werbungskosten in der Steuererklärung angeben. Um eine Erstausbildung handelt es sich bei Vollzeit-Ausbildungen mit einer Mindestdauer von 12 Monaten. Am Ende der Ausbildung muss ein Abschluss erworben worden sein.

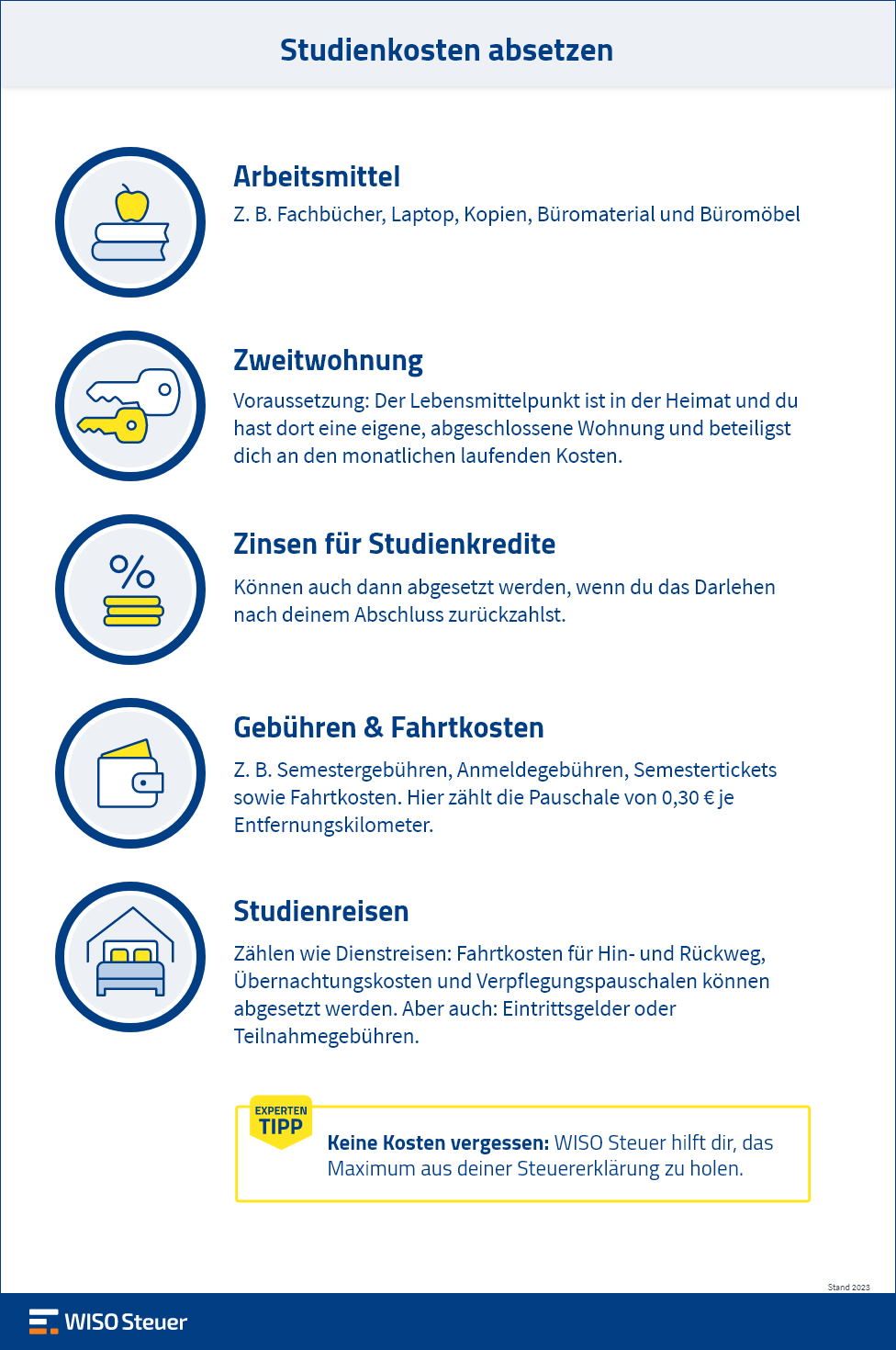

Infografik: Diese Studienkosten kannst du absetzen

Welche Studienkosten kann ich absetzen?

Grundsätzlich kannst du sowohl beim Erst- als auch beim Zweitstudium alle Kosten ansetzen, die du für das Studium hattest. Sie wirken sich nur unterschiedlich aus:

- Beim Erststudium werden sie als Sonderausgaben auf 6.000 Euro pro Jahr gedeckelt.

- Im Zweitstudium setzt du sie ohne Beschränkung bei den Werbungskosten an.

Wichtig ist, dass du die Kosten selbst gezahlt hast. Wurden dir Beiträge im Rahmen einer staatlichen Förderung erstattet, können diese nicht mehr angegeben werden. Eine Finanzspritze von den Eltern hingegen musst du nicht abziehen.

Semesterbeiträge & Studiengebühren

Das können Studiengebühren oder Semesterbeiträge, aber auch Gebühren für Aufnahmetests, Seminare, Repetitorien, Prüfungen oder Leihgebühren der Bibliothek sein.

Fahrtkosten und Semesterticket

Die Universität bzw. Hochschule stellt deine erste Tätigkeitsstätte dar. Damit kannst du Fahrtkosten mit einer Pauschale von 30 Cent pro Kilometer ansetzen. Es zählt aber immer nur der einfache Weg – nicht Hin- und Rückweg. Die Pauschale kannst du unabhängig davon, mit welchem Verkehrsmittel du unterwegs warst, nutzen.

Bist du mit öffentlichen Verkehrsmitteln unterwegs? Wenn deine Kosten für Fahrkarten bzw. Semesterticket höher waren, als die errechnete Kilometerpauschale, kannst du die tatsächlichen Kosten ansetzen.

Nicht mit dem eigenen Pkwunterwegs?

Schreibtisch und Regal

Wenn du nicht ständig in der Bibliothek lernen willst, hast du dir sicher zu Hause ein Arbeitszimmer eingerichtet. Die Kosten für Schreibtisch, Bürostuhl & Co. kannst du mit dem Anteil der Nutzung fürs Studium angeben. Dabei können Gegenstände bis zu 952 Euro (brutto) sofort abgezogen werden. Waren sie allerdings teurer, müssen die Kosten im Rahmen der Abschreibung über mehrere Jahre verteilt werden.

Laptop oder Computer

Studieren ohne einen Computer? Heutzutage undenkbar. Steuerlich gibt es einen Bonus: Du kannst deinen Laptop oder Computer absetzen. Abgezogen darf jeweils nur der Anteil der Nutzung für das Studium. Anders als bisher darfst du die Kosten ab sofort vollständig in einem Jahr absetzen. Bisher mussten Geräte, die teuer als 952 Euro (brutto) waren, über 3 Jahre in der Steuererklärung verteilt werden.

Arbeitszimmer

Auch mit dem Arbeitszimmer kann man im Studium Steuern sparen. Das Finanzamt stellt dafür aber strenge Voraussetzungen auf, deshalb wird auch nicht jedes Arbeitszimmer zwangsläufig steuerlich anerkannt.

Ob das bei dir infrage kommt, hängt davon ab, wo sich der Mittelpunkt deiner gesamten (beruflichen) Tätigkeit befindet. Wann welcher Fall zutrifft, zeigt die foldende Tabelle:

| Umfang des Studiums | Art des Studiums | Kosten können unbegrenzt abgesetzt werden | Kosten können nur bis 1.250 Euro abgesetzt werden | |

|---|---|---|---|---|

| Vollzeit | Präsenzstudium | X | Schwerpunkt der Tätigkeit liegt in der Uni, zu Hause wird nur gelernt | |

| Vollzeit | Fernstudium | X | Schwerpunkt liegt zu Hause, weil sonst kein Arbeitsplatz zur Verfügung steht | |

| Berufsbegleitend | Hauptjob wird beim Arbeitgeber ausgeführt | X | Schwerpunkt der gesamten Tätigkeit liegt beim Arbeitgeber, zu Hause wird nur gelernt | |

| Berufsbegleitend | Hauptjob und Studium werden von Zuhause erledigt | X | Schwerpunkt der gesamten Tätigkeit liegt zu Hause, weil von hier gearbeitet und gelernt wird |

Studium im Homeoffice absetzen

Übrigens: Fall du kein steuerlich anerkanntes Arbeitszimmer hast, kannst du für die Homeoffice-Pauschale nutzen.

Fachbücher, Kopien und Co.

Hier lohnt sich jeder Kassenzettel: Fachbücher, Zeitschriften, Büromaterial, Drucker- und Kopierkosten oder die Kosten für das Binden für Abschlussarbeiten können deine Steuer senken.

Studienreisen und Exkursionen

Studienreisen und Exkursionen werden hier wie Dienstreisen behandelt. Wenn du Kosten dafür selbst getragen hast, kannst du im Gegensatz zur Pendlerpauschale Hin- und Rückweg mit 0,30 Euro pro Kilometer angeben. Auch Übernachtungskosten sind ansetzbar. Musstest du sich selbst um die Verpflegung kümmern, kannst du für jeden Tag eine Verpflegungspauschale geltend machen. Natürlich sind darüber hinaus noch Eintrittsgelder für Ausstellungen oder Teilnahmegebühren für Vorträge steuerbegünstigt.

Zweitwohnung

Unter der Woche am Studienort, aber am Wochenende wieder nach Hause? Kosten für deine Zweitwohnung am Studienort kannst du als doppelte Haushaltsführung ansetzen. Voraussetzung dabei ist, dass du entweder parallel eine eigene Wohnung an einem anderen Ort hast. Auch ein abgetrennter Wohnraum bei den Eltern zählt als eigene Wohnung, wenn du dich zudem finanziell im Haushalt deiner Eltern beteiligst. Bewohnst du stattdessen dein altes Kinderzimmer im Elternhaus, so können keine Kosten für die doppelte Haushaltsführung abgesetzt werden.

Zinsen fürs BAföG

Ein Studium finanziert sich nicht von allein. Bekommst du Unterstützung durch BAföG oder hast du einen Studienkredit aufgenommen, kannst du die Zinsen hierfür ansetzen. Das gilt auch, wenn du das Darlehen erst nach dem Abschluss zurückzahlst.

Rückzahlfreie Zuschüsse

Aber: Gibt es Geldgeschenke zur Finanzierung der Ausbildung, werden diese Mittel nicht auf die abziehbaren Ausbildungskosten angerechnet und du musst sie nicht in der Steuererklärung angeben.

Was passiert beim Fernstudium?

Das Fernstudium verhält sich aus steuerlicher Sicht wie ein gewöhnliches Studium. Das bedeutet, dass du alle oben genannten Kosten auch auch bei deinem Fernstudium ansetzen kannst.

Einziger Unterschied beim Fernstudium

Die Hochschule gilt hier aber nicht als erste Tätigkeitsstätte. Das heißt, dass besonders Reisekosten für Fahrten, Übernachtung und Verpflegung hier wichtig werden. Denn hier genießt du die Vorteile einer Dienstreise.

Erst- & Zweitstudium im Fernstudium

Wie kann ich einen Verlustvortrag machen?

Den Verlustvortrag machst du ganz einfach über deine Steuererklärung. In dieser gibst du in der Anlage N unter “Fortbildungskosten” deine Studienkosten an.

Keine Lust auf komplizierte Steuerformulare? Dann nutze einfach WISO Steuer. Hier hast du mit wenigen Klicks alles ausgefüllt und holst dir die maximale Rückerstattung.

Rechnungen einfach per Foto in die Steuer einfügen

Steuererklärung nachholen

Du hast erst jetzt von der Möglichkeit erfahren, Studienkosten bei der Steuer anzugeben? Deine Chance auf eine Steuererstattung ist noch nicht vertan: Denn du kannst deine Steuererklärung rückwirkend abgeben – und das noch für die letzten 4 Jahre, wenn du bisher noch keine abgegeben hast. Im Jahr 2024 kannst du die Erklärung also für die Jahre 2023, 2022, 2021 und 2020 abgeben.

Etwas mehr Zeit habst du, wenn du weißt, dass du durch den Werbungskostenabzug einen Verlust erklären kannst. Die Verlustfeststellung kann noch für die letzten 7 Jahre eingereicht werden,, wenn du bisher keine Steuererklärung eingereicht hast – im Jahr 2024 also für die Jahre 2023 bis 2017.

Weitere Infos findest du unter: Steuererklärung für Studenten

Corona-Krise: Was muss ich fürs Studium beachten?

Übrigens: Auch mit der Austattung fürs Lernen von zu Hause sparst du Steuern!

Macht Schluss mit nervigem Papierkram