Mit der Pendlerpauschale können Fahrtkosten zur Arbeit von der Steuer abgesetzt werden. Neben Angestellten profitieren auch Azubis und Studenten von der Pauschale. Und für die Dienstreise gibt es sogar noch mehr. Wir zeigen, was gilt.

Schnelleinstieg

- Kurz & knapp

- Pendlerpauschale: Weg zur Arbeit von der Steuer absetzen

- Entfernungspauschale für alle – Verkehrsmittel egal

- Pendlerpauschale berechnen: So geht’s

- Mobilitätsprämie: So profitieren Geringverdiener von der erhöhten Entfernungspauschale

- Kilometerpauschale für Dienstreisen

- FAQ: Pendlerpauschale und Mobilitätsprämie

Kurz & knapp

- Mit der Pendlerpauschale erstattet das Finanzamt einen Teil deiner Fahrtkosten

- Sie beträgt 0,30 Euro je Entfernungskilometer, ab dem 21. Kilometer 0,38 Euro

- Geringverdiener mit einem Arbeitsweg von mindestens 21 Kilometern profitieren stattdessen von der Mobilitätsprämie

- Für Fahrten, die als Dienstreisen gelten, kannst du pauschal 0,30 Euro pro gefahrenen Kilometer abrechnen

Pendlerpauschale: Weg zur Arbeit von der Steuer absetzen

Berufspendler können mit der Pendlerpauschale einen Teil ihrer Fahrtkosten zur Arbeit erstattet bekommen. Die Pendlerpauschale heißt offiziell Entfernungspauschale.

Diese Regelung ermöglicht es dir, die üblichen Kosten für die Nutzung eines Autos, wie beispielsweise Benzin, Öl, Parkgebühren und Kfz-Steuer, pauschal abzudecken. Statt alle Kosten aufwändig aufzulisten und einen eigenen Kilometerbetrag für dein Fahrzeug zu ermitteln, ist die Pauschale schnell und einfach berechnet.

Wie hoch ist die Pendlerpauschale?

Die Entfernungspauschale beträgt 0,30 Euro pro Kilometer. Ist dein Arbeitsweg länger als 20 Kilometer, profitierst du noch mehr. Ab dem 21. Kilometer kannst du eine höhere Pauschale absetzen:

- Ab 2022: 0,35 Euro je Kilometer

- Ab 2023: 0,38 Euro je Kilometer

Die Pendlerpauschale gilt nur für die einfache Strecke, also entweder für deinen Hin- oder Rückweg beziehungsweise jeweils die halbe Pauschale für beide Fahrten.

Wichtig: Die Entfernungspauschale bekommst du nur für den Weg zur Arbeit und nicht für Wege im Rahmen einer Auswärtstätigkeit oder Dienstreise. Für diese kannst du nämlich sowohl die Hin- als auch die Rückfahrt mit 0,30 Euro pro gefahrenen Kilometer abrechnen.

Gibt es einen Höchstbetrag?

Das kommt darauf an, mit welchem Verkehrsmittel du zur Arbeit fährst. Grundsätzlich gilt: Nimmst du dein eigenes Auto, gibt es keinen Höchstbetrag.

Warst du mit Bus und Bahn unterwegs, musst du dich entscheiden: Entweder du nutzt die Pendlerpauschale oder du gibst die Gesamtkosten deiner Fahrkarten an. Wenn du mit dem Auto zum Bahnhof fährst und von dort aus mit der Bahn weiterfährst, gilt dasselbe.

Die Begrenzung der Pauschale auf 4.500 Euro gilt auch für folgende Verkehrsmittel:

- Mofa

- Motorrad

- Motoroller

- (Elektro-)Fahrrad

- Car-Sharing

- Mitfahrer

Entfernungspauschale für alle – Verkehrsmittel egal

Um die Pauschale zu nutzen, ist es egal, mit welchem Verkehrsmittel du zur Arbeit fährst. Ob Bahn, Fahrrad, Auto oder zu Fuß – du erhältst 0,30 Euro pro Kilometer. Es spielt auch keine Rolle, ob du mit deinem eigenen Pkw oder dem deines Partners fährst.

Trage deine Arbeitswege daher immer in die Steuererklärung ein. In vielen Fällen erhältst du eine hohe Rückerstattung. Das Eintragen in WISO Steuer ist besonders einfach. Mit dem integrierten Rechner musst du lediglich die Adressen deiner Wohnung und deines Arbeitgebers eingeben. Das Programm erledigt den Rest für dich und berechnet dabei immer den besten Weg für eine maximale Rückerstattung.

Pendlerpauschale vs. tatsächliche Fahrtkosten: Was ist besser?

Fährst du mit öffentlichen Verkehrsmitteln zur Arbeit und zahlst mehr für Fahrkarten als die errechnete Pauschale? Dann kannst du die tatsächlichen Kosten der Tickets ansetzen, auch wenn sie mehr als 0,30 Euro pro Kilometer betragen. Erstelle eine Vergleichsrechnung, um dies zu belegen.

Tipp: WISO Steuer übernimmt die Vergleichsrechnung für dich! Gib einfach deine Fahrkarten und deinen Arbeitsweg ein und nutze den automatischen Routenplaner von WISO Steuer. Das Programm berechnet automatisch das beste Ergebnis für dich.

Beispiel: Pauschale vs. reale Kosten

Kilometerpauschale: 200 Tage x 20 Kilometer x 0,30 Euro = 1.200 Euro

200 x 30 Kilometer x 0,38 Euro= 2.280 Euro

insgesamt 3.480 Euro

Fahrkarten: 2.500 Euro

Ergebnis: Die Pendlerpauschale ist höher als deine tatsächlichen Kosten. Daher solltest du die Pauschale in deiner Steuererklärung angeben. Das geht ganz einfach mit WISO Steuer. Das Programm vergleicht beide Möglichkeiten für dich und wählt automatisch das bessere Ergebnis für dich aus. So erhältst du immer den größten Steuervorteil.

Besonderheiten bei den Fahrtkosten von Studenten

Auch als Student kannst du deine Fahrtkosten zur Universität oder Fachhochschule absetzen. Wenn du bestimmte Voraussetzungen erfüllst, kannst du die Entfernungspauschale absetzen und erhältst vom Finanzamt einen Steuerbonus.

Fahrtkosten im Vollzeitstudium

Studierst du Vollzeit? Dann gilt die Uni als deine erste Tätigkeitsstätte. Für die Fahrtkosten bedeutet das: Du kannst für Fahrten zwischen deiner Wohnung und der Uni die Pendlerpauschale berechnen. Diese beträgt 0,30 Euro pro Kilometer, ab dem 21. Kilometer 0,38 Euro. Die Kosten kannst du nur für eine Fahrtrichtung absetzen.

Fahrtkosten im Dualstudium

Ein duales Studium besteht aus einem Studium an der Hochschule und Praxiseinsätzen im Unternehmen. Die Studenten schließen mit dem Arbeitgeber einen Dienstvertrag ab. Wie du deine Fahrtkosten absetzen kannst, kommt darauf an, was dein Arbeitgeber als erste Tätigkeitsstätte für die Dauer des Studiums im Vertrag festgelegt hat:

Fahrten zum Ausbildungsbetrieb: Entfernungspauschale

Ist dein Ausbildungsbetrieb als erste Tätigkeitsstätte festgelegt? Dann setzt du die Fahrten dorthin mit der Entfernungspauschale ab. Also für jeden Kilometer der Hinfahrt 0,30 Euro, ab dem 21. Kilometer 0,38 Euro.

Fahrten zur Hochschule: Dienstreisepauschale

Fährst du zur Hochschule, gilt jeder Besuch dort steuerlich gesehen als sogenannte Auswärtstätigkeit. Das heißt: Du kannst hier die Fahrten als Reisekosten abrechnen. Dazu steht dir die Pauschale für Dienstreisen zu. Dein Vorteil: Du bekommst sowohl für die Hin- als auch für die Rückfahrten Geld zurück. Ab dem 21. Kilometer gibt es hier aber keine Erhöhung, die Pauschalen bleiben wie bisher.

Die Pauschalen variieren je nach Fahrzeugtyp:

Bist du mit öffentlichen Verkehrsmitteln unterwegs? Wenn deine Kosten für Fahrkarten beziehungsweise Semesterticket höher waren als die errechnete Kilometerpauschale, kannst du die tatsächlichen Kosten ansetzen.

Übrigens: Wenn du für mehrere Wochen in einer anderen Betriebsstätte deines Arbeitgebers bist, zählt das auch als Dienstreise.

Ein weiterer Vorteil ist, dass du bei Dienstreisen zusätzlich Pauschalen für Verpflegungsmehraufwand und Übernachtung erhalten kannst.

Fahrtkosten während der Ausbildung: Das ist wichtig

Auch Auszubildende absolvieren ihre Ausbildung in einem dualen System, bestehend aus einem praktischen Teil im Betrieb und einem theoretischen Teil in der Berufsschule. Wie bei dualen Studenten können auch Auszubildende ihre Fahrten zum Ausbildungsbetrieb mit der Entfernungspauschale absetzen.

Der Besuch der Berufsschule gilt steuerlich als auswärtige Tätigkeit und kann daher mit der Dienstreisepauschale abgesetzt werden (0,30 Euro pro gefahrenen Kilometer). Wenn die tatsächlichen Ausgaben für ÖPNV-Fahrkarten höher waren, können diese Kosten abgezogen werden.

Wer den Unterricht nicht nur ein bis zweimal die Woche, sondern Blockunterricht über mehrere Monate absolviert, kann ebenso die Kosten als Reisekosten für die gesamte Dauer absetzen.

Beispiel: Fahrtkosten bei Azubis

Ausbildungsbetrieb: 20 km x 0,30 Euro x 122 Arbeitstage = 732 Euro

Berufsschule: 22 km x 0,30 Euro x 98 Schultage = 646,80 Euro

Insgesamt kannst du Fahrtkosten in Höhe von 1.378,80 Euro als Werbungskosten in der Steuererklärung absetzen.

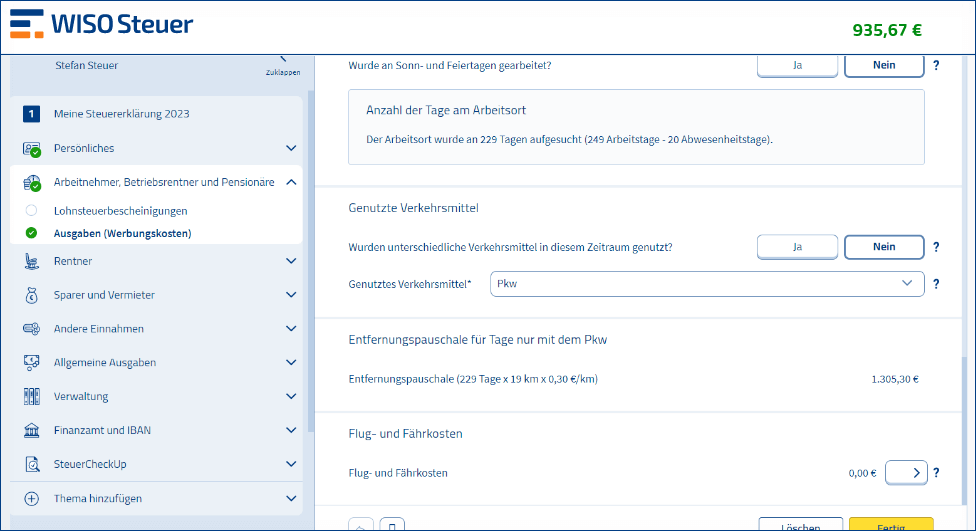

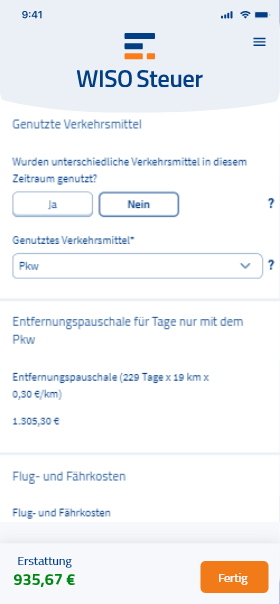

Pendlerpauschale berechnen: So geht’s

Mit WISO Steuer berechnest du deine Fahrtkosten ganz einfach – in nur wenigen Schritten. Du füllst den Abschnitt Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Wege zur Arbeit (Entfernungspauschale) aus. Das geht so:

- Trage die Adresse deines Arbeitgebers ein.

- Gib an, wie viele Tage du auf der Arbeit warst.

- Falls vorhanden: Erfasse die Kosten deiner Fahrkarten.

Das war’s! Den Rest übernimmt das Programm automatisch für dich. Sowohl die Berechnung der Pauschale, als auch den Vergleich mit den tatsächlichen Kosten.

Anerkannt werden nur die Kilometer für die kürzeste Straßenverbindung von Wohnung zum Arbeitsplatz. Dabei zählt die einfache Strecke – nicht Hin- und Rückweg.

Einen Umweg darfst du nur absetzen, wenn er zum Beispiel aufgrund der Verkehrslage tatsächlich schneller ist und du ihn regelmäßig fährst. Wenn deine tatsächlich gefahrene Strecke deutlich von der kürzesten Straßenverbindung abweicht, kann es sein, dass das Finanzamt einen Nachweis von dir fordert.

Beispiel: Setzt du dein Kind auf dem Weg zur Arbeit bei der Schule ab, werden diese Kilometer nicht mit berechnet.

WISO Steuer macht es dir besonders einfach: Trag die Adresse deines Arbeitgebers an. Das Programm berechnet automatisch die kürzeste Entfernung zu deinem aktuellen Wohnort. Falls du im letzten Jahr von einer anderen Adresse losgefahren bist, kannst du stattdessen auch diese angeben.

Achtung: Bei den Kilometern wird abgerundet

Mehrere Arbeitsorte: Erste Tätigkeitsstätte zählt

Für die Berechnung deiner Fahrtkosten ist die sogenannte erste Tätigkeitsstätte wichtig. Diese ist in der Regel dein fester Arbeitsplatz, den du grundsätzlich an jedem Arbeitstag aufsuchst. Dein Arbeitgeber teilt dir diesen mit oder er steht in deinem Arbeitsvertrag. Im Zweifelsfall ist damit der Arbeitsort gemeint, an dem du hauptsächlich arbeitest.

Wenn du innerhalb eines Dienstverhältnisses an mehreren Orten beruflich tätig bist, gilt nur ein Arbeitsplatz als deine erste Tätigkeitsstätte. Die Fahrten zu einem anderen Einsatzort gelten dann als Dienstreise.

Bei der Pauschale werden nur die tatsächlichen Arbeitstage am Arbeitsplatz berücksichtigt. Um die Anzahl der Arbeitstage zu ermitteln, müssen die Wochenenden und Feiertage von den 365 Tagen im Jahr abgezogen werden. In der Regel kann man bei einem Vollzeitjob mit 220 bis 230 Arbeitstagen pro Jahr rechnen. Allerdings müssen noch Urlaubs-, Homeoffice- und Krankheitstage abgezogen werden.

WISO Steuer hilft dir dabei, die richtige Anzahl deiner Arbeitstage herauszufinden.

Du warst (teilweise) mit Bus und Bahn unterwegs? Dann kannst du statt der Pauschale auch deine Fahrkarten als Fahrtkosten absetzen. Eine Kombination aus beidem ist nicht möglich.

Mach’s dir einfach diese Kosten in WISO Steuer zu erfassen: Nimm dein Smartphone zu Hilfe und fotografiere deine Fahrkarten ab. Schon sind sie in deiner Steuererklärung drin.

Deine Fahrtkosten trägst du in deiner Steuererklärung ein unter: Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Wege zur Arbeit (Entfernungspauschale).

Deine Fahrtkosten trägst du in deiner Steuererklärung ein unter: Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Wege zur Arbeit (Entfernungspauschale).

Mobilitätsprämie: So profitieren Geringverdiener von der erhöhten Entfernungspauschale

Die Mobilitätsprämie ist eine steuerliche Förderung für Geringverdiener mit längeren Arbeitswegen (zum Beispiel Azubis). Du kannst sie erstmals ab dem Steuerjahr 2021 jährlich beantragen. Zunächst läuft die Prämie befristet bis zum Steuerjahr 2026.

Du profitierst davon, wenn dein Einkommen unterhalb des Grundfreibetrags liegt und du mindestens 21 Kilometer zur Arbeit pendelst. Dann wird dir die Prämie auf Antrag direkt aufs Konto überwiesen.

Mobilitätsprämie auch für Fahrten zur Zweitwohnung

Was ist der Unterschied zwischen Mobilitätsprämie und Pendlerpauschale?

Die Mobilitätsprämie bekommst du auf Antrag direkt ausgezahlt. Die Pendlerpauschale nicht. Wenn du deine Steuererklärung abgibst, werden diese berechneten Fahrtkosten von deinen Einkünften abgezogen. Dadurch zahlst du weniger Steuern oder darfst sogar mit einer Rückerstattung rechnen. Wie viel du jeweils sparst, hängt von deinem individuellen Steuersatz ab. Je höher die Einkünfte, desto höher der Steuersatz, desto mehr lässt sich sparen.

Die Mobilitätsprämie wurde eingeführt, damit Fernpendler mit geringem Einkommen etwas von der erhöhten Entfernungspauschale haben, obwohl der Werbungskostenabzug ins Leere läuft. Hierbei wird berechnet, wie sich die erhöhte Entfernungspauschale auswirken würde, wenn du Steuern zahlen müsstest.

Die Zulage beträgt 14 Prozent der Bemessungsgrundlage. Sie fällt umso höher aus, je geringer dein zu versteuerndes Einkommen und je länger dein Fahrweg zur Arbeit ist. Zum Personenkreis, die von der Mobilitätsprämie profitieren können, zählen zum Beispiel Auszubildende, Teilzeitangestellte und andere Geringverdiener mit einem Arbeitsweg von mindestens 21 Kilometern.

Wie hoch ist die Mobilitätsprämie?

Grundlage für die Berechnung der Mobilitätsprämie ist die Entfernungspauschale. Ab dem 21. Entfernungskilometer beträgt sie 0,38 Euro.

Aber: Die Berechnung ist etwas komplizierter. Letztlich beträgt die Mobilitätsprämie 14 Prozent auf die Entfernungspauschale ab dem 21. Kilometer. Aber nur, wenn bestimmte Betragsgrenzen eingehalten werden, gibt es tatsächlich Geld vom Staat.

Klingt kompliziert? Dann lass den Betrag einfach mit WISO Steuer automatisch ausrechnen.

So berechnet das Finanzamt die Prämie

Kilometer x Pauschale x 14 Prozent = Erstattung? Klingt logisch, aber es wäre nicht das deutsche Steuerrecht, wenn es so einfach wäre. Die Berechnung ist leider sehr kompliziert. Denn das Finanzamt berücksichtigt neben der Entfernung und der Pauschale auch die Höhe des zu versteuernden Einkommens, den Grundfreibetrag und der Werbungskosten-Pauschale. So wird vereinfacht gesagt berechnet, wie viel Steuerersparnis dir aufgrund der erhöhten Entfernungspauschale entgeht.

Wie stelle ich den Antrag?

Die Mobilitätsprämie kannst du nur über die jährliche Steuererklärung beantragen. Wenn du bereits regelmäßig Steuererklärungen eingereicht hast, musst du nichts zusätzlich tun. Wichtig ist nur, dass du deinen Arbeitswegen angibst.

Wenn du bisher keine Steuererklärung abgegeben hast, kann sich die Beantragung der Mobilitätsprämie lohnen – am einfachsten geht das mit WISO Steuer.

Kilometerpauschale für Dienstreisen

Du bist beruflich auch zu anderen Orten als deinem Büro unterwegs? Auch diese Fahrtkosten kannst du von der Steuer absetzen, wenn dein Arbeitgeber sie dir noch nicht erstattet hat. Dabei gibt es aber ein paar Unterschiede zur Pendlerpauschale.

Arbeitnehmer, die aus beruflichen Gründen außerhalb ihres Arbeitsplatzes und der Wohnung unterwegs sind, befinden sich auf einer Dienstreise. Und diese Reisen kannst du in der Steuererklärung angeben.

Zur Dienstreise gehören:

- Dienstfahrten zu Kunden oder im Außendienst

- Einsatzwechseltätigkeiten wie Montagearbeiten

- Meetings mit Kollegen an anderen Firmenstandorten

- Teilnahme an Tagungen und Seminaren

- Fahrten zu Messen und Ausstellungen

- Befristete Abordnungen zu anderen Standorten

- Bei Lehrern zählen auch Klassenfahrten dazu

Höhe der Dienstreisepauschale vom Fahrzeug abhängig

Beim Absetzen der Fahrtkosten kommt es vor allem darauf an, wie du unterwegs warst. Bist du mit deinem eigenen Auto gefahren, kannst du dir Geld vom Finanzamt zurückholen.

Hat dein Arbeitgeber dir für die Dienstreise einen Dienstwagen gestellt? Dann hast du keinen Steuervorteil, denn dein Arbeitgeber hat die Kosten getragen. Du kannst also nichts absetzen.

Du bist mit deinem eigenen Fahrzeug gefahren? Dann kannst du pauschal für jeden gefahrenen Kilometer 0,30 Euro pro Kilometer anrechnen.

Pauschale gilt für Hin- und Rückfahrt

Beachte hierbei, dass du die Kilometerpauschale für jeden gefahrenen Kilometer ansetzen darfst – also Hin- und Rückfahrt. Im Gegensatz dazu darf bei deinem täglichen Arbeitsweg nur die einfache Fahrt (Hinfahrt) mit der Pendlerpauschale angesetzt werden.

Beispiel: Kilometerpauschale für die Dienstreise absetzen

250 Kilometer x 2 (Hin- und Rückfahrt) x 0,30 Euro (Kilometerpauschale) = 150 Euro

Diesen Betrag setzt du nun einfach bei den Werbungskosten an.

Alternative: Individuellen Kilometersatz absetzen

Alternativ zur Kilometerpauschale kannst du deine Fahrtkosten auch mit dem individuellen Kilometersatz ermitteln. Die Berechnung der Reisekosten ist bei dieser Methode aber etwas komplizierter. Reist du viel, kann sich die Mühe aber durchaus lohnen – vor allem bei teureren Autos. Denn bei der Berechnung des individuellen Kilometersatzes werden auch alle tatsächlichen Kosten rund um den Unterhalt deines Autos mit einbezogen. Dazu gehören:

Voraussetzung ist, dass du alle tatsächlichen Ausgaben für die Fahrten nachweisen kannst. Am besten eignet sich hierzu ein Fahrtenbuch.

Beispiel: Eigenen Kilometersatz berechnen

Die Kosten für den PKW sind:

- Benzin: 5.000 €

- Reparaturen: 1.200 €

- Kfz-Steuer: 500 €

- Versicherung: 1.800 €

- Garagenmiete: 800 €

- Abschreibung: 6.000 €

Nun rechnest du folgendermaßen:

15.300 Euro (gesamte Kosten): 40.000 (gefahrene Kilometer) = 0,30 Euro je Kilometer.

Du kannst somit ganze 8 Cent mehr pro gefahrenen Kilometer ansetzen – und das rechnet sich. Denn 38 Cent für 30.000 Kilometer ergeben insgesamt 11.400 Euro. Mit der Kilometerpauschale hättest du nur 9.000 Euro Fahrtkosten als Werbungskosten ansetzen können.

Weitere Kosten der Dienstreise absetzen

Nicht nur mit Fahrtkosten lassen sich Steuern sparen. Es gilt: Alle Kosten, die aufgrund der Dienstreise entstehen, bringen dir Geld zurück. Diese Kosten solltest du zusätzlich absetzen:

Reisekosten in die Steuererklärung eintragen

Mit WISO Steuer trägst du deine Dienstreise ganz einfach in die Steuererklärung ein. Einfach die Adressen eingeben und die Kilometerpauschale wird automatisch berechnet. Das geht im Abschnitt Arbeitnehmer > Ausgaben (Werbungskosten) > Reisekosten für Auswärtstätigkeiten.

Alle Rechnungen kannst du per App einfach abfotografieren und WISO Steuer übernimmt den Rest. Deine Rechnungen landen direkt in deiner Steuererklärung – automatisch!

FAQ: Pendlerpauschale und Mobilitätsprämie

Wie hoch ist die Pendlerpauschale?

Gibt es ein Maximum bei der Entfernungspauschale?

Was ist meine erste Tätigkeitsstätte?

Bist du innerhalb eines Dienstverhältnisses an mehr als einem Ort beruflich tätig, ist nur ein Arbeitsplatz deine erste Tätigkeitsstätte. Die Fahrten zu einem anderen Einsatzort gelten dann als Dienstreise.

Kann ich die Pendlerpauschale für Hin- und Rückfahrt angeben?

Wie kann ich die Pauschale erhalten?

Ab wie viel Kilometer lohnt sich die Pendlerpauschale?

Ich arbeite im Homeoffice. Bekomme ich die Entfernungspauschale trotzdem?

Kann ich die Pauschale nutzen, wenn ich mit dem Fahrrad zur Arbeit fahre?

Kann ich einen Umweg zur Arbeit steuerlich absetzen?

Können Azubis Fahrtkosten absetzen?

Können Studenten Fahrtkosten absetzen?

Gilt die Pendlerpauschale auch bei Fahrgemeinschaften?

Mitfahrer müssen jedoch den Höchstbetrag von 4.500 Euro beachten. Wenn du selbst gefahren bist, kannst du die Entfernungspauschale unbegrenzt nutzen.

Welche Fahrtkosten gelten bei Dienstreisen?

Was ist der Unterschied zwischen Pendlerpauschale und Mobilitätsprämie?

Wer hat Anspruch auf die Mobilitätsprämie?

Wie beantrage ich die Mobilitätsprämie?

Kann ich Fahrtkosten zur Schule für mein Kind absetzen?

Kann ich Fahrtkosten zur Abendschule absetzen?

Kann ich die Pendlerpauschale auch für Flüge bekommen?

Gibt es die Entfernungspauschale auch für Minijobber?

Ich habe mehrere Jobs. Bekomme ich auch mehrere Pendlerpauschalen?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.