Auf Gewinne aus Aktiengeschäften muss man Steuern zahlen. Aber: Ein Teil kann steuerfrei bleiben. Wie das geht, welche Steuern bei Aktien anfallen und worauf du bei der Steuererklärung achten musst, erklären wir hier.

Schnelleinstieg

Kurz & knapp

- Steuern zahlen musst du für laufende Gewinne wie Dividenden und auf Gewinne aus dem Aktienverkauf

- Mit dem Sparer-Pauschbetrag bleiben Kapitalerträge bis zu 1.000 Euro im Jahr steuerfrei

- Verluste und Gewinne bei verschiedenen Banken verrechnen kannst du nur über die Steuererklärung

- WISO Steuer prüft automatisch, ob sich für dich niedrigere Steuern ergeben

Wann muss ich Steuern auf Aktiengewinne zahlen?

Werden irgendwo Erträge erwirtschaftet, möchte auch der Staat einen Teil vom Kuchen – in Form von Steuern. Deshalb müssen Anleger seit 2009 ihre laufenden Gewinne und Gewinne aus dem Verkauf von Aktien mit der Abgeltungsteuer versteuern. Dazu gehören zum Beispiel Zinsen, Dividenden und realisierte Gewinne (Verkäufe von Wertpapieren).

Steuern darauf musst du zahlen, wenn:

Wie viel Steuern muss ich zahlen?

Investierst du in Aktien bei einer deutschen Depotbank, musst du dich um die Versteuerung nicht kümmern. Das übernimmt die Bank und führt die Abgeltungssteuer direkt ans Finanzamt ab.

Wann sind Aktien steuerfrei?

Deine Gewinne musst du zwar versteuern, doch es gibt einen Vorteil für dich. Als Kapitalanleger solltest du unbedingt den Sparer-Pauschbetrag nutzen. So bleibt ein Teil deiner Rendite steuerfrei, und zwar bis 1.000 Euro (bis 2022: 801 Euro) pro Jahr bei Singles. Für alle Erträge, die über dem Pauschbetrag liegen, musst du die Abgeltungsteuer sowie Soli und gegebenenfalls Kirchensteuer zahlen.

Um von diesem Freibetrag zu profitieren, musst du einen Freistellungsauftrag bei deiner Bank einrichten. Dadurch wird die Abgeltungssteuer direkt mit dem Pauschbetrag verrechnet. So führt die Bank nicht versehentlich Abgeltungssteuer ab, obwohl deine Kapitalerträge noch weit unter der Freibetragsgrenze liegen.

Einem Ehepaar steht zusammen 2.000 Euro Freibetrag zu. Beide Partner können diesen Betrag beliebig auf verschiedene Banken und Depots aufteilen, solange die Summe aller Freistellungsaufträge 2.000 Euro nicht übersteigt.

Wichtig: Der Freistellungsauftrag wirkt grundsätzlich nur für künftige Kapitalerträge. Hast du deiner Bank keinen Freistellungsauftrag erteilt oder der Freistellungsauftrag war zu niedrig, kannst du dir die zu viel einbehaltene Abgeltungssteuer vom Finanzamt erstatten lassen, indem du eine Steuererklärung abgibst.

Bei bis 2009 gekauften Aktien gelten andere Regeln

Hast du Aktien vor 2009 gekauft, sind das sogenannte Alt-Anteile. Dafür gilt die damalige Rechtslage mit der Spekulationsfrist von 12 Monaten. Da diese Frist längst abgelaufen ist, kannst du diese Aktien mit Gewinn verkaufen und musst darauf keine Steuern zahlen. Ein Gewinn bleibt unabhängig von der Höhe und vom Zeitpunkt des Verkaufs jetzt steuerfrei.

Diese Steuerfreiheit gilt nur, wenn du weniger als 1 Prozent an der jeweiligen Aktiengesellschaft hältst. Wer mindestens 1 Prozent der Anteile besitzt, muss den Gewinn nach anderen steuerlichen Regeln versteuern.

Auch nach einer Vererbung bleibt der Bestandsschutz erhalten. Das heißt: Die Erbin oder der Erbe übernimmt die steuerliche Position des Verstorbenen. Werden die geerbten Alt-Aktien später verkauft, ist der Gewinn ebenfalls steuerfrei – vorausgesetzt, die Aktien wurden ursprünglich vor 2009 angeschafft und es handelt sich nicht um eine wesentliche Beteiligung (mindestens 1 Prozent).

Für Investmentfondsanteile, die vor dem 1.1.2009 erworben wurden, ist der Wertzuwachs bis zum 31.12.2017 steuerfrei (bestandsgestützte Alt-Fondsanteile). Für Wertsteigerungen ab dem 1.1.2018 gibt es einen Freibetrag von 100.000 Euro pro Anleger. Erst darüber hinausgehende Gewinne sind steuerpflichtig. Die Bank führt Abgeltungssteuer auf den gesamten Veräußerungsgewinn ab. In der Steuerbescheinigung weist die Bank diese Gewinne aus bestandsgeschützten Alt-Anteilen gesondert aus. Von dem Freibetrag kannst du profitieren, indem du den Gewinn aus dem Verkauf solcher Alt-Fonds in der Anlage KAP-INV angibst.

Auch für Fondsanteile aus dem Alt-Bestand gilt das „First-in-first-out-Prinzip“ (FIFO). Das bedeutet, die zuerst gekauften Anteile, werden auch wieder zuerst verkauft. Wird in einem Depot sowohl Alt-Anteile als auch neue Anteile verwahrt, gelten bei einer Veräußerung grundsätzlich zunächst die Alt-Anteile als veräußert. Die FIFO-Methode ist depotbezogen anzuwenden; auch Unterdepots werden berücksichtigt.

Was gilt bei ausländischen Aktiendepots?

Bei einer deutschen Depotbank kümmert sich die Bank um die Steuer und führt sie direkt ans Finanzamt ab. Hast du Aktien bei Banken mit Sitz im Ausland, sieht das anders aus. Denn in deiner Steuererklärung musst du Erträge und Gewinne aus ausländischen Depots immer angeben. Hier versteht das Finanzamt keinen Spaß: Unterlassene Angaben könnte es als Steuerhinterziehung werten.

Auf Dividenden aus ausländischen Aktien wird im Quellenstaat sehr oft eine Quellensteuer einbehalten. Dabei unterscheidet sich der Steuersatz von Land zu Land. Damit Erträge aber nicht doppelt besteuert werden, also im Ausland und im Inland, hat Deutschland mit vielen Ländern ein sogenanntes Doppelbesteuerungsabkommen (DBA) abgeschlossen. Die meisten DBA begrenzen die anrechenbare Quellensteuer auf Dividenden auf 15 Prozent.

Bei ausländischen Wertpapieren im inländischen Depot rechnet die Bank die anrechenbare Quellensteuer direkt an und weist sie in der Steuerbescheinigung aus. Bei einem Auslandsdepot musst du aber die anrechenbare ausländische Quellensteuer selbst anhand der Abrechnungen nachweisen und in der Steuererklärung eintragen.

Keine Sparchance mehr verpassen

Wie trage ich Aktien in die Steuererklärung ein?

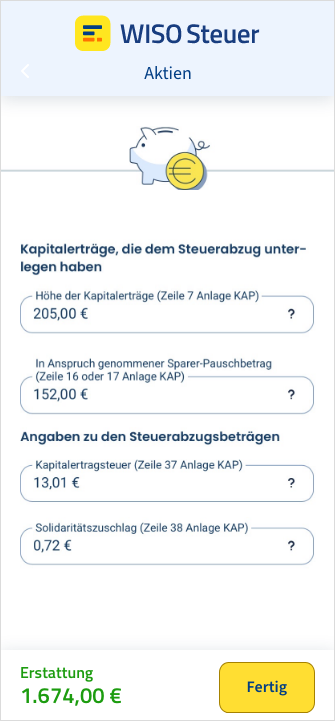

Gewinne aus Aktien gehören in der Steuererklärung in die Anlage KAP. In WISO Steuer ist das der Abschnitt:

Thema hinzufügen > Weitere Einkunftsarten > Sparer und Kapitalanleger > Zinsen und andere Kapitalerträge

Die relevanten Beträge stehen in der Regel in der Jahressteuerbescheinigung deiner Bank.

Was gilt bei ETF & Krypto?

Was bei der Besteuerung von Aktienfonds und ETFs gilt, haben wir hier zusammengefasst:

Andere Steuerregeln gelten für Kryptowerte wie Bitcoin. Wir haben diese in einem Ratgeber ausführlich dargestellt:

Was passiert mit Aktien, bei denen ich Verlust mache?

Verluste aus Aktienverkäufen können bei der Steuer nur sehr eingeschränkt verrechnet werden. Und zwar nur mit Gewinnen aus anderen Aktienverkäufen, nicht aber mit anderen Kapitalerträgen (z. B. Zinsen und Dividenden) oder anderen Einkünften (§ 20 Abs. 6 EStG).

Verrechnet wird immer zuerst intern bei den Banken. Sie führen hierfür getrennte Verlustverrechnungstöpfe für „Aktien“ und „Sonstiges“. So stellen die Banken sicher, dass Verluste aus Aktien nur mit Gewinnen aus Aktien verrechnet werden. Können Verluste in einem Jahr nicht ausgeglichen werden, macht die Bank selbst einen Verlustvortrag in die Folgejahre.

Beispiel: Verlustverrechnung bei der Depotbank

Stefan Steuer, konfessionslos

Depot bei der Bank A

Kein Freistellungsauftrag

- Gewinne aus Aktienverkäufen: 15.000 Euro

- Verluste aus Aktienverkäufen: -3.500 Euro

- Verbleibender Gewinn: 11.500 Euro

Die Bank erhebt die Abgeltungsteuer auf dieser Basis. Würde ihr ein Freistellungsauftrag über 1.000 Euro vorliegen, dann erhebt sie die 25 Prozent Abgeltungssteuer nur auf 10.500 Euro. Die verrechneten Beträge weist sie in der Jahressteuerbescheinigung aus.

Bundesverfassungsgericht muss Beschränkung der Verlustverrechnung prüfen

Dass Verluste aus dem Verkauf von Aktien nur mit Gewinnen aus der Veräußerung von Aktien verrechnet werden dürfen, hält der Bundesfinanzhof für verfassungswidrig (BFH, Vorlagebeschluss vom 17.11.2020, VIII R 11/18). Das Bundesverfassungsgericht muss darüber entscheiden (BVerfG, 2 BvL 3/21).

Die Finanzverwaltung hat daraufhin reagiert: Einkommensteuerbescheide werden seit dem Veranlagungszeitraum 2009 hinsichtlich der Frage der Verfassungsmäßigkeit der Verlustverrechnungsbeschränkung für Aktienveräußerungsverluste nach § 20 Abs. 6 Satz 5 EStG vorläufig erlassen. Dies ist im BMF-Schreiben vom 31.1.2022 sowie im aktuellen Vorläufigkeitskatalog geregelt.

Das bedeutet:

- Alle Einkommensteuerbescheide, in denen Verluste aus der Veräußerung von Aktien nicht mit anderen Kapitalerträgen verrechnet werden konnten, enthalten einen Vorläufigkeitsvermerk.

- Sollte das BVerfG die Regelung für verfassungswidrig erklären, werden die betroffenen Bescheide automatisch geändert.

- Sollte ein Bescheid keinen Vorläufigkeitsvermerk enthalten,empfiehlt es sich, innerhalb eines Monats Einspruch einzulegen.

Mehrere Banken: Verluste bankübergreifend verrechnen

Hast du Aktien-Depots bei mehreren Banken, kann eine Bank eine bankübergreifende Verrechnung nicht selbst vornehmen. Eine Verrechnung von Gewinnen und Verlusten aus Aktienverkäufen bei verschiedenen Banken ist nur im Rahmen der Einkommensteuererklärung möglich. Hast du also bei einer Bank einen Gewinn und bei einer anderen einen Verlust erzielt, kannst du die Verrechnung nur über die Steuererklärung vornehmen. Das Finanzamt zieht dann den Verlust von deinem Gewinn ab. Auf diese Weise verringert sich der Gewinn, auf den du Steuern zahlen musst. Hast du zu viele Steuern bezahlt, erhältst du eine Rückerstattung.

Dafür brauchst du eine Verlustbescheinigung, die du bei der Bank mit den Verlusten anfordern kannst. Behalte aber die Frist im Auge: Die Bescheinigung kannst du bis zum 15. Dezember eines Jahres anfordern. Ohne diese Bescheinigung werden Verluste von der Bank automatisch ins nächste Jahr vorgetragen und können nicht in der Steuererklärung berücksichtigt werden.

Mehr Verluste als Gewinne

Hast du mehr Verluste als Gewinne gemacht und konntest daher nicht alle Verluste verrechnen, verfällt der verbleibende Verlustbetrag nicht. Die Bank, bei der der Verlust entstanden ist, führt den nicht genutzten Verlust automatisch ins nächste Jahr fort. Alternativ kannst du bis zum 15. Dezember eine Verlustbescheinigung bei der Bank beantragen. Mit dieser Bescheinigung kannst du den Verlust im Rahmen deiner Steuererklärung mit Gewinnen aus anderen Depots oder in Folgejahren verrechnen – solange du entsprechende Gewinne zum Verrechnen hast. Nach Ausstellung der Verlustbescheinigung wird der Verlustverrechnungstopf bei der Bank auf null gesetzt.

Beispiel: Bankübergreifende Verlustverrechnung

Stefanie hält Aktien-Depots bei zwei Banken. Im Jahr 2025 erzielt sie aus dem Verkauf von Aktien:

- bei Bank A: 3.000 Euro Verlust

- bei Bank B: 2.000 Euro Gewinn

Sie beantragt bis zum 15. Dezember 2025 bei der Bank A eine Verlustbescheinigung. In diesem Fall verrechnet das Finanzamt (nicht die Bank) im Steuerbescheid für 2025 die Gewinne und Verluste und erstattet die bislang einbehaltene Abgeltungsteuer. Achtung: Den Verlustverrechnungstopf für Aktien setzt Bank A auf null zurück.

Das Finanzamt stellt im Steuerbescheid für 2025 einen verbleibenden Verlustvortrag von 1.000 Euro fest. Dieser Verlustvortrag wird vom Finanzamt automatisch in die Folgejahre übernommen. Erzielt Stefanie 2026 einen Gewinn aus Aktienverkäufen, könnte sie die Verlustverrechnung mit ihrer Steuererklärung für 2026 erreichen.

Für bis 2009 gekaufte Aktien gilt: Verluste aus dem Verkauf dieser Altaktien können steuerlich nicht mehr verrechnet werden, da die Gewinne aus solchen Altaktien steuerfrei sind. Deshalb darf sich auch ein Verlust steuerlich nicht auswirken.

Eine bankinterne Verrechnung von Verlusten und Gewinnen im laufenden Jahr ist auch bei einem Ehepaar möglich. Die Verluste aus Aktienverkäufen können mit den Gewinnen aus Aktienverkäufen des Ehepartners verrechnet werden – sofern beide Depots oder Konten durch den Freistellungsauftrag abgedeckt sind und bei derselben Bank geführt werden.

Die Bank berücksichtigt dabei automatisch den Verrechnungstopf für Aktienveräußerungsverluste und führt die Verrechnung zum Jahresende durch. Sollten zum Jahresende Verluste übrig bleiben, denen keine Gewinne gegenüberstehen, werden diese in den Verlustverrechnungstopf übernommen und automatisch ins nächste Jahr vorgetragen.

Eine ehegattenübergreifende Verrechnung von Verlusten und Gewinnen aus Aktienverkäufen ist bei einer Zusammenveranlagung möglich. Grundsätzlich ist ein Verlustvortrag an der Person gebunden, bei der er entstanden ist. Es gibt aber eine Konstellation, in der eine Verrechnung von Verlusten möglich ist: Bei Zusammenveranlagung von Ehegatten ist seit dem Veranlagungszeitraum 2022 ein gemeinsamer Verlustausgleich vor der Verlustfeststellung gesetzlich vorgeschrieben. Das bedeutet:

- Verluste eines Ehegatten aus vorangegangenen Veranlagungszeiträumen (Verlustvortrag) können im Rahmen der Zusammenveranlagung mit positiven Einkünften des anderen Ehegatten verrechnet werden, bevor der verbleibende Verlustvortrag festgestellt wird.

- Es ist dabei unerheblich, welcher Ehegatte den Verlust ursprünglich erzielt hat. Der Ausgleich erfolgt ehegattenübergreifend im Rahmen der gemeinsamen Veranlagung.

- Nach dem gemeinsamen Verlustausgleich wird nur noch ein verbleibender Verlustvortrag festgestellt, der dann beiden Ehegatten gemeinsam zugeordnet wird.

Was passiert mit wertlosen Aktien?

Seit dem 6. Detember 2024 ist die bisherige 20.000-Euro-Deckelung für Verluste aus der Ausbuchung wertloser Kapitalanlagen aufgehoben. Solche Verluste können nun – wie andere Verluste aus Kapitalvermögen – unbegrenzt mit positiven Kapitaleinkünften verrechnet werden. Die bankinterne Verrechnung bleibt ausgeschlossen; die Anrechnung erfolgt ausschließlich über die Steuererklärung (Anlage KAP). Die Bank bescheinigt diese Verluste, da sie beim Steuerabzug nicht berücksichtigt werden dürfen

Warum sollten Anleger eine Steuererklärung machen? 5 gute Gründe

Eine Steuererklärung ist oft keine Pflicht, weil sich in der Regel deine Banken um die Abgeltungsteuer kümmern. Aber in vielen Fällen ist es sinnvoll eine abzugeben, um Steuern zu sparen. Hier haben wir 5 Gründe zusammengestellt:

1. Quellensteuer bei Auslandsaktien

Bei Dividenden ausländischer Aktien fällt regelmäßig eine ausländische Quellensteuer an, deren Höhe je nach Land variiert. Das Doppelbesteuerungsabkommen (DBA) legt in der Regel einen maximal anrechenbaren Quellensteuersatz fest (häufig 15 Prozent). In der Steuererklärung können Anleger die im Ausland gezahlte Quellensteuer bis zum anrechenbaren Höchstbetrag auf die deutsche Abgeltungsteuer anrechnen lassen (Anlage KAP).

Übersteigt die gezahlte ausländische Steuer diesen Höchstbetrag, ist eine Rückforderung des übersteigenden Teils beim ausländischen Finanzamt erforderlich. Eine vollständige Erstattung über die deutsche Steuererklärung ist nicht möglich.

2. Verluste verrechnen

Verluste aus Aktienverkäufen darfst du nur mit Gewinnen aus Aktienverkäufen verrechnen. Hast du Aktien-Depots bei mehreren Banken, kannst du eine bankübergreifende Verlustverrechnung nur über die Steuererklärung erreichen.

3. NV-Bescheinigung

Liegen deine gesamten Einkünfte im Jahr unter dem Grundfreibetrag, werden keine Steuern fällig. In diesem Fall kannst du beim Finanzamt die sogenannte Nichtveranlagungs-Bescheinigung (NV-Bescheinigung) beantragen. Im Regelfall ist in solchen Fällen keine Steuererklärung erforderlich. Behält die Bank aber Abgeltungsteuer ein und führt sie ans Finanzamt ab, kannst du diese über die Steuererklärung zurückholen.

4. Sparer-Pauschbetrag & Freistellungsauftrag

Der Sparer-Pauschbetrag wird nur berücksichtigt, wenn ein Freistellungsauftrag bei der Bank vorliegt. Wurde kein oder ein zu niedriger Freistellungsauftrag erteilt, kannst du den Sparer-Pauschbetrag nachträglich über die Steuererklärung erhalten (Anlage KAP, „Überprüfung des Steuereinbehalts“). Bei mehreren Banken kann so zu viel gezahlte Abgeltungssteuer erstattet werden.

5. Günstigerprüfung

Außerdem kann es sich lohnen in der Steuererklärung die Günstigerprüfung für Kapitalerträge zu beantragen. Für die Besteuerung wird dann dein persönlicher Steuersatz verwendet, wenn dieser unter 25 Prozent liegt. Tipp: WISO Steuer prüft, ob die Günstigerprüfung in deinem Fall sinnvoll ist und beantragt sie automatisch. Jetzt einfach ausprobieren!

FAQ: Steuern bei Aktienverkäufen

Wann muss ich Steuern auf Aktiengewinne zahlen?

Wie hoch ist die Steuer auf Aktiengewinne in Deutschland?

Was gilt steuerlich, wenn Aktien wertlos werden oder ausgebucht werden?

Können diese Verluste mit allen Kapitaleinkünften verrechnet werden?

Was ist der Sparer-Pauschbetrag – und wie hoch ist er aktuell?

Wie kann ich den Pauschbetrag nutzen – und was muss ich beachten?

Lohnt sich die Steuererklärung bei Kapitalerträgen?

Muss ich Kapitalerträge immer in der Steuererklärung angeben?

Was gilt bei Kapitalerträgen aus dem Ausland?

Was ist die Günstigerprüfung und wann lohnt sie sich?

Weitere Fragen

Lass deine Steuer automatisch ausfüllen