Wer ein Grundstück, Haus oder eine Wohnung erbt, muss Erbschaftssteuer zahlen. Doch: In einigen Fällen kann die geerbte Immobilie auch steuerfrei bleiben. Wir zeigen, was bei der Erbschaftssteuer auf Immobilien zu beachten ist und wann sie vermieden werden kann.

Schnelleinstieg

Kurz & knapp

- Werden Immobilien vererbt, erbt das Finanzamt mit

- Aber es gibt persönliche und sachbezogene Freibeträge, die dafür sorgen, dass die zu zahlende Erbschaftssteuer sinkt

- Wer eine selbst genutzte Immobilie erbt und diese auch weiterhin selbst nutzt, muss keine Erbschaftssteuer zahlen

Ich habe ein Haus geerbt, was muss ich tun?

Wie du bei der Erbschaftssteuer auf Immobilien am geschicktesten vorgehst? Wir zeigen es dir hier Schritt für Schritt:

Schritt 1: Du entscheidest, ob du das Erbe annimmst

Nimmst du das Erbe an, musst du das dem Finanzamt mitteilen. Du lehnst ab? In diesem Fall musst du das Finanzamt nicht über das Erbe informieren, weil du dann auch keine Erbschaftssteuer zahlen musst. Für dich hat es sich hier mit der Erbschaft erledigt.

Grund für die Ablehnung der Erbschaft kann eine hohe Steuer sein. Weiter unten im Text zeigen wir, wie du diese berechnen kannst.

Schritt 2: Du informierst das Finanzamt

Wenn du also entschieden hast, das Erbe anzunehmen, musst du das dem Finanzamt innerhalb von 3 Monaten nach Kenntnis deiner Erbschaft mitteilen. Dazu bist du gesetzlich verpflichtet.

Diese Angaben benötigt das Finanzamt von dir:

- Persönliche Daten von dir und dem Erblasser

- Todestag und Sterbeort des Erblassers

- Gegenstand und Wert des Erbes

- Grund der Erbschaft wie Erbfolge, Vermächtnis, Ausstattung

- Verwandtschaftsgrad zwischen dir und dem Erblasser

- Frühere Zuwendungen des Erblassers an dich nach Art, Wert und Zeitpunkt

Übrigens: Die Erbschaft zu verheimlichen, lohnt sich nicht. Denn häufig weiß das Finanzamt ohnehin schon Bescheid. Und zwar deshalb, weil auch viele Behörden wie Banken, Versicherungen oder Standesämter gesetzlich verpflichtet sind, Meldungen darüber weiterzugeben.

Schritt 3: Das Finanzamt prüft, ob du eine Erbschaftssteuererklärung machen musst

Eine allgemeine Pflicht für die Abgabe der Steuererklärung gibt es für Erben nicht. Das Finanzamt prüft deine Angaben und entscheidet dann, ob du eine Erbschaftssteuererklärung abgeben musst oder nicht. Über das Ergebnis informiert dich das Finanzamt mit einem entsprechenden Schreiben.

- Liegt der Wert der geerbten Immobilie unter deinem persönlichen Freibetrag, musst du keine Steuern zahlen. Auch die Erbschaftssteuererklärung ist damit erledigt.

- Ist der Wert der geerbten Immobilie höher als die Freibeträge, muss nur der übersteigende Teil versteuert werden. Dann verlangt das Finanzamt eine Erbschaftssteuererklärung.

Schritt 4: Du machst die Steuererklärung für die geerbte Immobilie

Die Erbschaftssteuererklärung und die „normale“ Einkommenssteuererklärung sind 2 verschiedene Paar Schuhe. Das bedeutet: Musst du die Erbschaft versteuern, machst du das nicht über die Einkommensteuererklärung. Für die Erbschaftssteuererklärung gibt es gesonderte Formulare, die dir in der Regel das zuständige Finanzamt zukommen lässt.

Zusätzlich zu den Angaben in der Erklärung musst du alle Gegenstände und Vermögenswerte, die zum Nachlass gehören, in einem Verzeichnis zusammenfassen und der Steuererklärung beifügen.

Wichtig: Die Steuererklärung schickst du an das Finanzamt, das zuletzt für den Erblasser, also die Person von der du erbst, zuständig war.

Fristen beachten

Aber wurdest du aufgefordert, die Erklärung beim Finanzamt einzureichen, läuft die Frist länger. Bis zu 7 Jahre sind dann möglich. Und falls das Thema Steuerhinterziehung mitspielt, kann das Finanzamt sogar noch länger an seine Steuern herankommen.

Wie viel Erbschaftssteuer muss ich auf geerbte Immobilien zahlen?

Grundsätzlich sind Immobilien-Erbschaften steuerpflichtig. Doch, ob du die Erbschaftssteuer überhaupt zahlen musst und wie hoch dieser Betrag ist, hängt von diesen Faktoren ab:

- Verwandtschaftsgrad des Erben zum Erblasser

- Verkehrswert

- Art der Verwendung vor und nach dem Erbe – Vermietung oder Selbstnutzung

Anhand deiner Informationen zur geerbten Immobilie prüft das Finanzamt, in welcher Höhe die Steuer für dich anfällt.

Verwandtschaftsgrad: Je enger die Verwandtschaft, desto höher der Freibetrag

Das Gute ist: Es gibt einige Freibeträge, die dafür sorgen, dass die zu zahlende Steuer sinkt. Diese berücksichtigt das Finanzamt automatisch bei der Prüfung der Höhe deiner Erbschaftssteuer . Teilweise fallen die Freibeträge hoch aus. Deshalb kann es sein, dass dein Erbe durch den Freibetrag komplett gedeckt ist. In diesem Fall musst du keine Erbschaftssteuer zahlen.

| So hoch sind die Freibeträge | |

|---|---|

| Ehepartner, eingetragene Lebenspartner | 500.000 Euro |

| Kinder, adoptierte Kinder, Stiefkinder, Enkel (deren Eltern verstorben sind) | 400.000 Euro |

| Enkel | 200.000 Euro |

| Eltern, Großeltern | 100.000 Euro |

| Geschwister, Nichten, Neffen, geschiedene Ehepartner und alle anderen Erben | 20.000 Euro |

Freibetrag für Hausrat und andere bewegliche Dinge

Hast du mit der Immobilie zum Beispiel Möbel geerbt, kannst du auch dafür von einem Freibetrag profitieren. Wie hoch dieser ist, richtet sich nach den Steuersklassen bei der Erbschafssteuer. Diese haben aber nichts mit den Lohnsteuerklassen zu tun.

In der Steuerklasse 1 gibt es dafür 41.000 Euro. Auch andere bewegliche Dinge wie Autos oder Schmuck bis zu einem Wert von 12.000 Euro kannst du steuerfrei erben. Für alle, die in die Steuerklassen 2 und 3 gehören, gilt eine Gesamtgrenze von 12.000 Euro für Hausrat und bewegliche Dinge zusammen.

Steuerklasse und Steuersatz

Liegt der Wert der geerbten Immobilie über dem Freibetrag, wird er mit einem Erbschaftssteuersatz versteuert. Dieser liegt zwischen 7 und 50 Prozent. Mehr Informationen zu den Freibeträgen und Steuersätzen bei der Erbschaft kannst du in unserem Beitrag lesen: Erbschaftssteuer

Beispiel: Freibetrag anrechnen

Ergebnis: Stefan muss eine Erbschaftssteuer in Höhe von 24.500 Euro zahlen.

Verkehrswert: Wie wird die Erbschaftssteuer bei Immobilien berechnet?

Grundlage für die Erbschaftssteuer bei einer geerbten Immobilie ist der sogenannte Verkehrswert. Das ist der Wert, den deine Immobilie voraussichtlich auf dem Markt erzielen würde. Den ermittelt das Finanzamt anhand der Vergleichspreise für ähnliche Immobilien.

Aber: Der so ermittelte Wert muss nicht zwangsläufig dem tatsächlichen Verkaufspreis entsprechen. Es kann sein, dass der Verkehrswert der Immobilie höher angesetzt wird, als er tatsächlich ist. Das Problem dabei: Dieser Wert wirkt sich entscheidend auf die Erbschaftssteuer aus und sorgt für einen höheren Steuersatz.

Hol einen Experten ins Boot

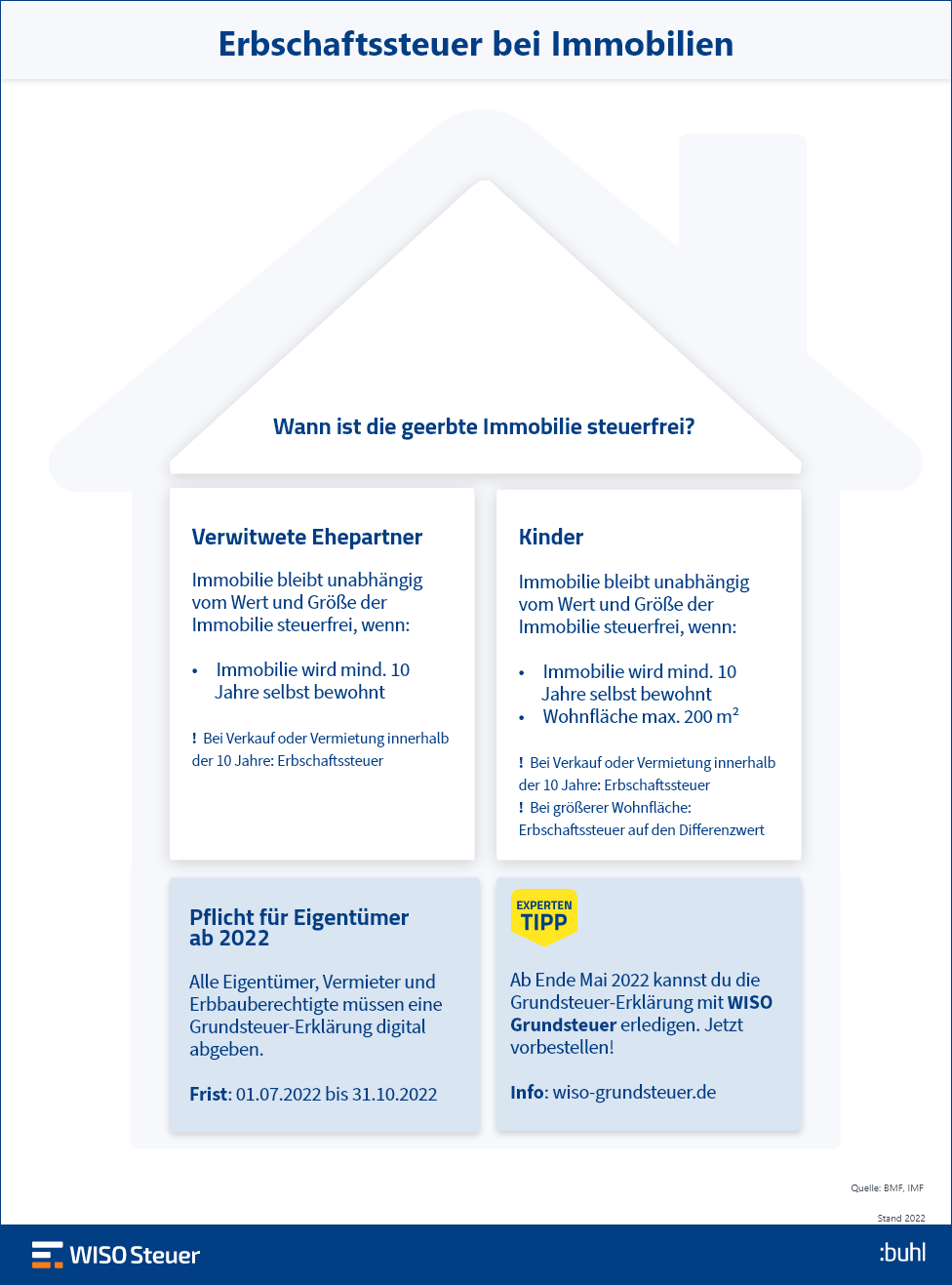

Nutzung: Wann bleibt die Immobilie steuerfrei?

Das Erbschafts- und Schenkungssteuergesetz sieht in 2 Fällen Sonderregelungen bei der Erbschaftsteuer für Immobilien vor:

Familienheim geerbt

Die Immobilie, die der Erblasser zuletzt bewohnt hat, wird auch als Familienheim bezeichnet. Wer ein solches Familienheim erbt, darf die Immobilie unter bestimmten Voraussetzungen steuerfrei selbst nutzen.

Familienheim steuerfrei erben:

- Der verwitwete Ehe- bzw. Lebenspartner bewohnt das Familienheim noch mindestens 10 Jahre weiter.

- Kinder nutzen die Immobilie mindestens 10 Jahre weiter. Für sie gilt hier jedoch eine Einschränkung: Die Wohnfläche muss unter 200 m² betragen. Ist das Familienheim größer, muss für die darüberhinausgehende Wohnfläche Erbschaftssteuer gezahlt werden.

Wichtig: Fristen beachten

Entschließt du dich die geerbte Immobilie doch nicht mehr weiter selbst zu nutzen und liegst noch innerhalb der Frist von 10 Jahren, verpufft die Steuerfreiheit. Die Steuerbefreiung entfällt rückwirkend bei:

- Verkauf

- Vermietung

- Längerem Leerstand nach Erbschaft

Vermietete Immobilien geerbt

Du hast Haus oder eine Wohnung geerbt und willst sie weiter vermieten? Wird eine geerbte Immobilie vermietet, musst du Erbschaftsteuer zahlen. Berechnet wird diese auf der Grundlage von 90 Prozent des Verkehrswertes.

Außerdem: Für die Vermietung deiner Immobilie erhältst du monatliche Mietzahlungen, die steuerpflichtig sind. Das bedeutet, du musst diese Mieteinnahmen versteuern – und zwar über die Einkommensteuererklärung. Dazu wird dein persönlicher Steuersatz herangezogen.

Da durch die Mietzahlungen deine monatlichen Mieteinnahmen steigen, kann es sein, dass du für das Steuerjahr eine Nachzahlung bei deiner Einkommensteuer hast. Um eine Nachzahlung zu vermeiden, kannst du deine Steuervorauszahlungen vom Finanzamt heraufsetzen lassen.

Die wichtigsten Fragen zur Immobilien-Erbschaftssteuer

Wie muss ich geerbte Immobilien versteuern?

Steuern musst du erst zahlen, wenn der Verkehrswert deiner geerbten Immobilie über deinem Freibetrag liegt. Kinder können zum Beispiel eine Immobilie im Wert von bis zu 400.000 Euro steuerfrei von ihren Eltern erben, zudem gibt es noch Freibeträge für Hausrat und bewegliche Dinge wie Autos oder Schmuck. Ob das bei dir der Fall ist, prüft das Finanzamt und gibt dir Bescheid. Der Differenzbetrag muss dann nach dem Steuersatz der Steuerklasse versteuert werden. Dafür musst du eine Erbschaftssteuererklärung abgeben, die aber nichts mit der Einkommensteuererklärung zu tun hat.

Wann ist eine geerbte Immobilie steuerfrei?

Ein Haus oder eine Wohnung kannst du steuerfrei erben, wenn du als verwitweter Partner im Eigenheim bleibst. Der Wert und Größe der Immobilie spielen dann keine Rolle. Allerdings musst du die Immobilien für die nächsten 10 Jahre selbst bewohnen. Verkaufst oder vermietest du das Haus oder die Wohnung innerhalb dieser Frist, musst du Erbschaftssteuer zahlen. Für Kinder, die erben, kommt noch ein wichtiges Detail hinzu: Die Immobilie bleibt für sie nur steuerfrei, wenn die Wohnfläche weniger als 200 m² beträgt.

Bei welchem Finanzamt gebe ich die Erbschaftsteuererklärung ab?

Wichtig: Die Steuererklärung sendest du an das Finanzamt, welches zuletzt für den Erblasser zuständig war.

Tipp: Steuererklärung für die ganze Familie

Unser Tipp für die Einkommensteuererklärung: WISO Steuer. Du beantwortest einfach ein paar Fragen und das Programm fügt alles an die richtige Stelle in der Steuererklärung ein. Außerdem steht dir WISO Steuer mit vielen Tipps zur Seite. So holst du mehr aus deiner Steuererklärung und sparst wertvolle Zeit!

Dein Vorteil: Mit einer Lizenz kannst du bis zu 5 Erklärungen abgeben. Perfekt für Familien!

Ein Abo – 5 Erklärungen abgeben

Mit einer Lizenz kannst du bis zu 5 Steuererklärungen pro Steuerjahr abgeben. Perfekt für Familien und Ehepaare.