Wer sich beruflich weiterbildet, profitiert auch steuerlich. Denn Arbeitnehmer können Fortbildungskosten absetzen und so einen Teil der Kosten zurückbekommen. Was dabei für die Steuererklärung wichtig ist, zeigen wir hier.

Schnelleinstieg

- Kurz & knapp

- Was sind Fortbildungskosten – im steuerlichen Sinne?

- Wann kann ich Fortbildungskosten absetzen?

- Welche Fortbildungskosten kann ich absetzen?

- Was passiert, wenn mein Arbeitgeber die Fortbildung bezahlt hat?

- Fortbildungskosten bei LKW-Fahrern

- Alle Kosten rund um die Fortbildung in die Steuererklärung eintragen

- FAQ: Fortbildungskosten absetzen

Kurz & knapp

- Für Gebühren, Reisekosten, Arbeitsmittel und andere Kosten gibt es über die Steuererklärung Geld zurück

- Die wichtigste Voraussetzung dafür ist der berufliche Zusammenhang

- WISO Steuer kann Daten fürs nächste Jahr automatisch eintragen

Was sind Fortbildungskosten – im steuerlichen Sinne?

Fortbildungskosten sind Aufwendungen, die du geleistet hast, um in deinem ausgeübten Beruf auf dem Laufenden zu bleiben. Die Kosten fallen erst nach Abschluss der Ausbildung an, wenn du bereits im Berufsleben stehst. Zu den Fortbildungskosten gehört auch die Qualifizierung für den Wiedereinstieg in den Beruf zum Beispiel nach einer längeren Pause durch Elternzeit oder Krankheit. Kosten für Fort- und Weiterbildung kannst du als Arbeitnehmer bei den Werbungskosten in der Steuererklärung absetzen.

Wann kann ich Fortbildungskosten absetzen?

Wichtigste Voraussetzung für den Abzug bei der Steuer: Es muss eine berufliche Veranlassung bestehen. Wenn das Finanzamt hier nachhakt, musst du diesen beruflichen Zusammenhang glaubhaft nachweisen.

Wichtig bei Fortbildungskosten

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

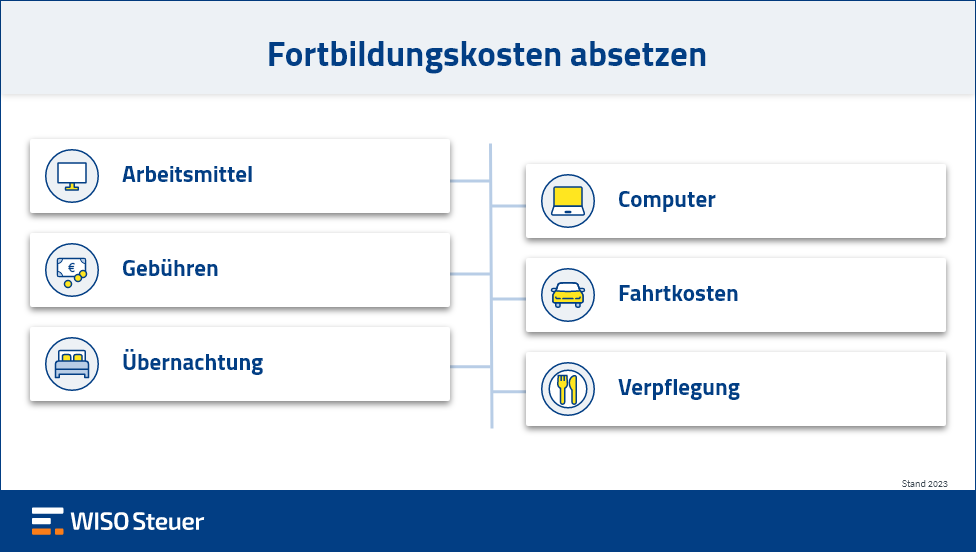

Welche Fortbildungskosten kann ich absetzen?

Fortbildungskosten, für die du Geld zurückbekommst, sind alle Kosten, die im Rahmen der besuchten Veranstaltung anfallen. Dazu gehören vor allem folgende Ausgaben:

Gebühren rund um die Fortbildung

- Lehrgangsgebühren

- Seminargebühren

- Studiengebühren

- Teilnehmergebühren

- Zulassungsgebühren

- Prüfungsgebühren

- Schulgeld

- Honorare

Arbeitsmittel für die Fortbildung

Hast du extra für die Fortbildung oder Weiterbildung Arbeitsmaterial angeschafft, kannst du auch diese Kosten bei den Werbungskosten steuerlich absetzen. Dazu gehören zum Beispiel:

- Fachliteratur

- Schreibwaren

- Schreibtisch

- Tischlampe

- Bücherregal

- Arbeitskleidung

Arbeitszimmer für die Weiterbildung

Kosten zur Informationsbeschaffung

Dazu zählen vor allem Telefon und Internet. Hier sieht das Finanzamt eine Vereinfachungsregelung vor: Absetzbar sind 20 Prozent der monatlichen Kosten, jedoch maximal 20 Euro pro Monat. Voraussetzung ist aber immer, dass wirklich ein Zusammenhang zu der Fortbildung besteht. Bei höheren Kosten kann das Finanzamt nachfragen und du musst gegebenenfalls mit Rechnungen oder Belegen nachweisen, dass die Kosten wirklich angefallen sind.

Ausgaben für einen Laptop oder Computer

Benötigst du einen Laptop oder PC für die berufliche Fortbildung? Auch den kannst du von der Steuer absetzen. Mehr dazu erfährst du hier: Computer von der Steuer absetzen

Privater Nutzungsanteil

Reisekosten

Selten findet eine berufliche Fortbildung vor Ort statt. Dann kommen noch Kosten für Anfahrt, Übernachtungen und Verpflegung dazu. Doch halb so wild: Reisekosten – insbesondere Fahrtkosten zur Veranstaltung – können steuerlich abgesetzt werden. Mehr dazu: Reisekosten

Fahrtkosten

Für Fahrten zur Fortbildung kann die Dienstreisepauschale genutzt werden. Diese beträgt 0,30 Euro pro Entfernungskilometer. Dein Vorteil: Im Gegensatz zur Pendlerpauschale kannst du hier sowohl den Hin- als auch den Rückweg absetzen.

Alternativ kannst du auch die tatsächlichen Pkw-Kosten steuerlich ansetzen. Dies ist jedoch aufwendiger, denn dann musst du das ganze Jahr über ein Fahrtenbuch führen.

Auch Fahrten zu Arbeitsgemeinschaften oder Lerngruppen sind absetzbar

Du kannst auch die Fahrten zur Prüfungsvorbereitung bei den Werbungskosten absetzen. Dazu gehören auch die Fahrten zu Arbeitsgemeinschaften oder zur Vertiefung des gelernten Stoffs.

Wichtig: Um dem Finanzamt die berufliche Veranlassung nachzuweisen, erstellst du am besten über jedes Treffen eine Liste. Darauf vermerkst du Ort, Datum und alle Teilnehmer der Lerngruppe auf – Unterschrift von allen darunter – fertig.

Fortbildung zu Hause?

Übernachtung

Du hattest wegen deiner Fortbildung Kosten für Übernachtungen? Diese Übernachtungskosten kannst du entweder direkt von deinem Arbeitgeber erstatten lassen. Oder du machst die Kosten in deiner Steuererklärung als Werbungskosten geltend.

Du kannst die Kosten nur als reine Übernachtungskosten abziehen. Kosten für Verpflegung werden nicht zusätzlich anerkannt. Hierfür kann nur die Pauschale für Verpflegungsmehraufwand genutzt werden. Zahlt dein Arbeitgeber neben der Übernachtung auch eine Mahlzeit, muss das von der Pauschale abgezogen werden.

- 5,60 Euro für ein Frühstück

- 11,20 Euro für ein Mittag- oder Abendessen

Verpflegung

Verpflegungskosten, die während der Fortbildung entstanden sind, kannst du leider nicht in der voll entstandenen Höhe absetzen. Das Finanzamt berücksichtigt Kosten für Speis und Trank nur im Rahmen der sogenannten Verpflegungspauschale. Hier kommt es darauf an, wie lang du auf der beruflichen Fortbildung bist.

- bei einer Abwesenheit von mehr als 8 Stunden: 14 Euro pro Tag

- bei einer Abwesenheit von mehr als 24 Stunden bzw. Übernachtungen: 28 Euro pro Tag

- bei An- und Abreisetagen bei Übernachtungen: 14 Euro pro Tag

Bei längeren Fortbildungen gilt:

Besuchst du die Bildungseinrichtung nicht mehr als 2 Mal in der Woche, kannst du den Verpflegungsmehraufwand auch länger als 3 Monate absetzen. Bist du jedoch mehr als 2 Mal die Woche vor Ort, gilt für die Anrechnung der Verpflegungsmehraufwendungen ein Zeitraum von maximal 3 Monaten.

Was passiert, wenn mein Arbeitgeber die Fortbildung bezahlt hat?

Hat dein Arbeitgeber die Fortbildungskosten erstattet oder bezahlt, ist das für dich steuerfrei. Denn die Kosten für die Fortbildung zählen nicht zu deinem zu versteuernden Arbeitslohn.

Bisher gab es jedoch eine entscheidende Voraussetzung:

Die Fortbildung muss überwiegend im betrieblichen Interesse des Arbeitgebers stattgefunden haben. Auch Erstattungen deines Arbeitgebers für Fortbildungen sind steuerfrei, wenn sie der Verbesserung deiner beruflichen Kompetenzen dienen. Dazu zählen zum Beispiel (nicht mehr nur arbeitsplatzbezogene) Computer- oder Sprachkurse.

Fortbildungskosten bei LKW-Fahrern

Alle fünf Jahre ist es bei LKW-Fahrern wieder Zeit: Die Grundqualifikation ist durch Weiterbildung aufzufrischen. Dies ist für alle Berufskraftfahrer im Personen- und Güterverkehr – also Busfahrer und Lkw-Fahrer – gesetzlich verpflichtet.

Viele Chefs übernehmen daher die Kosten für diese Weiterbildungen. So sind Spediteure in Nordrhein-Westfalen verpflichtet, Fahrern, die länger als 3 Jahren in ihrem Betrieb sind, die Kosten zu ersetzen. Auch eine bezahlte Freistellung während der Arbeitszeit für je einen Tag im Jahr müssen sie gewähren.

Müssen LKW-Fahrer die Übernahme der Kosten als Arbeitslohn versteuern?

Die Kostenübernahme für die Weiterbildung ist kein steuerpflichtiger Arbeitslohn. Somit bleibt es für den Mitarbeiter steuer- und sozialversicherungsfrei.

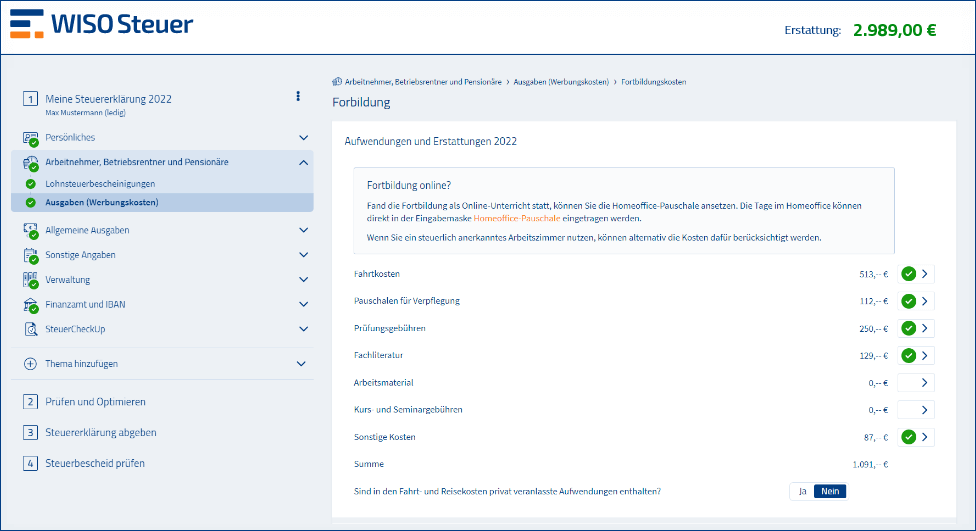

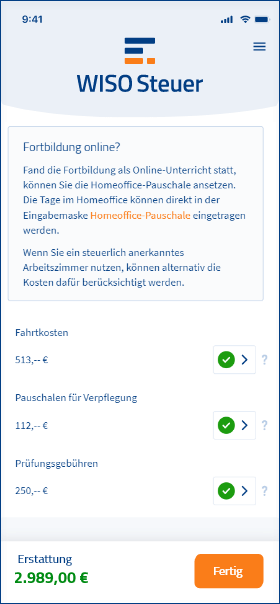

Alle Kosten rund um die Fortbildung in die Steuererklärung eintragen

Wähle einfach den Bereich Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Fortbildungskosten. Hier machst du alle Angaben zu deiner Fortbildung.

Wähle einfach den Bereich > Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Fortbildungskosten. Hier machst du alle Angaben zu deiner Fortbildung.

Hier kannst du einen neuen Eintrag zu deiner Fortbildung anlegen und ganz bequem und übersichtlich alle Kosten angeben:

- Kurs- & Seminargebühren

- Prüfungsgebühren

- Fahrtkosten (mit automatischer Entfernungsberechnung)

- Übernachtungskosten

- Fachliteratur wie Bücher, Fachzeitschriften etc.

- Arbeitsmaterial wie Papier, Stifte etc.

Plus: Daten fürs Folgejahr automatisch eintragen lassen

Du kannst auch angeben, ob die Fortbildung jährlich stattfindet. WISO Steuer trägt dann im nächsten Jahr automatisch alles für dich ein und du hast keine Arbeit mehr.

Es gibt hier 3 Auswahlmöglichkeiten:

1. Fortbildung ohne Bezug zum bestehenden Arbeitsverhältnis

Es ist auch möglich, dass kein Bezug besteht zwischen der Fortbildung und dem bestehenden Arbeitsverhältnis (zum Beispiel Weiterbildung für einen neuen Arbeitsplatz).

2. Vorweggenommene Werbungskosten

Vorweggenommene Ausgaben liegen dann vor, wenn du nicht berufstätig bist, aber die Weiterbildungskosten einem späteren Job dienen (zum Beispiel Ausbildung oder Studium). Mehr unter: Verlustvortrag

3. Bei einer Fortbildung ohne Bezug zur Tätigkeit und vorweggenommenen Werbungskosten

Hier muss zusätzlich geprüft werden, wo sich der Schwerpunkt der Bildungsmaßnahme befindet. Das hat Auswirkungen auf die Pauschalen für Verpflegung und Fahrtkosten.

Lass deine Steuer automatisch ausfüllen

FAQ: Fortbildungskosten absetzen

Welche Fortbildungskosten kann ich steuerlich absetzen?

Welche Nachweise muss ich erbringen, um Fortbildungskosten abzusetzen?

Gibt es eine Obergrenze für absetzbare Fortbildungskosten?

Wie kann ich Fortbildungskosten steuerlich absetzen?

Muss mein Arbeitgeber die Fortbildungskosten anerkennen, damit ich sie absetzen kann?

Gilt die steuerliche Absetzbarkeit von Fortbildungskosten nur für Arbeitnehmer oder auch für Selbstständige?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.