Tipps & News

Wissen rund um Steuern

Wer gut informiert ist, hat mehr von seinem Geld. Hier finden Einsteiger und Kenner alles, was sie für die Steuererklärung wissen müssen, einfach und verständlich erklärt. Praktische Tipps, brandaktuelle News und wichtige Infos zu WISO Steuer – reinschauen lohnt sich!

Neueste Beiträge

Wissen & Tipps

Alle News direkt ins Postfach

Aktuelle Steuer-Tipps, News und neueste Artikel aus unserem Blog kostenlos per E-Mail.

Arbeitnehmer & Beamte

Haus & Wohnen

Anlage & Vorsorge

Erben & Schenken

Gesundheit & Pflege

Familie & Kinder

Rente & Pension

Selbstständige

Corona-Änderungen

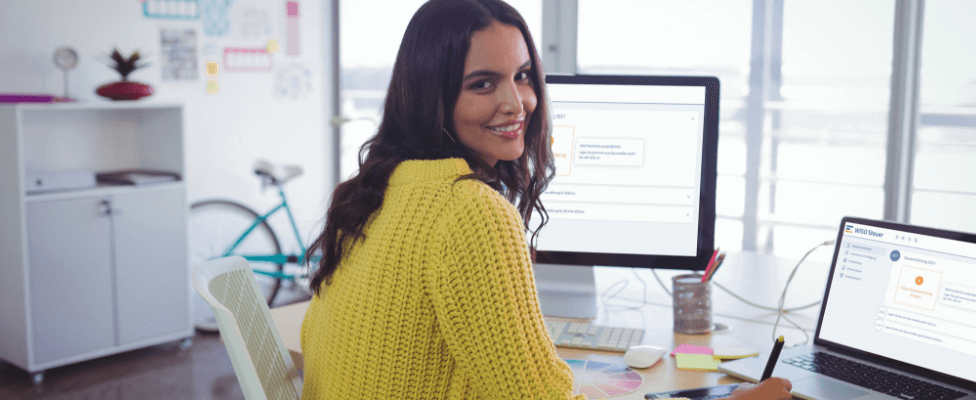

Hol dir dein Geld zurück

Lass deine Steuererklärung automatisch ausfüllen, gib sie digital ab und hol dir im Schnitt 1.674 € Rückerstattung vom Finanzamt. Ganz einfach mit WISO Steuer.