Fahrtkosten, Arbeitsmittel oder Weiterbildungen – wer beruflich bedingte Ausgaben in der Steuererklärung angibt, kann sich oft über eine Rückerstattung freuen. Welche Posten dazugehören und wie sie richtig eingetragen werden, zeigen wir Schritt für Schritt.

Schnelleinstieg

Kurz & knapp

- Werbungskosten sind Ausgaben für deinen Beruf

- Das Finanzamt rechnet dir pauschal 1.230 Euro pro Jahr an

- Liegen deine Kosten darüber, bekommst du mit Nachweisen mehr Geld zurück

- Auch Rentner, Vermieter und Studierende können Werbungskosten absetzen

Fahrtkosten, Laptop, Fortbildung? WISO Steuer erkennt diese Ausgaben und trägt sie automatisch an der richtigen Stelle für dich ein.

Was sind Werbungskosten?

Werbungskosten sind beruflich bedingte Ausgaben, die direkt oder indirekt im Zusammenhang mit deiner Tätigkeit stehen.

Typische Werbungskosten entstehen zum Beispiel:

- auf dem Weg zur Arbeit

- durch Arbeitsmittel

- für Fort- und Weiterbildungen

- bei einem beruflich bedingten Umzug

- durch eine doppelte Haushaltsführung

Private Ausgaben zählen nicht dazu.

Laut § 9 Einkommensteuergesetz (EStG) zählen alle Aufwendungen, die der „Erwerbung, Sicherung und Erhaltung“ von Einnahmen dienen. Deshalb kannst du Werbungskosten nicht nur als Arbeitnehmer absetzen – auch Rentner, Vermieter und andere mit steuerpflichtigen Einkünften profitieren davon.

1.230 Euro als Werbungskostenpauschale

Auch wenn du kaum berufliche Ausgaben hattest, musst du dir keine Sorgen machen: Das Finanzamt rechnet dir die Werbungskostenpauschale (auch Arbeitnehmer-Pauschbetrag genannt) automatisch an. Seit 2023 beträgt sie 1.230 Euro pro Jahr.

Dafür musst du nichts tun – weder einen Antrag stellen, noch Nachweise an das Finanzamt senden. Schon bei deiner Lohnsteuerbescheinigung wird diese Pauschale berücksichtigt.

Dir steht die komplette Werbungskostenpauschale für ein Jahr selbst dann, wenn du nur wenige Monate als Arbeitnehmer gearbeitet hast. Wichtig: Du bekommst sie nur ein Mal pro Jahr. Auch dann, wenn du mehrere Jobs hast.

| Jahr | Werbungskostenpauschale |

|---|---|

| 2021 | 1.000 € |

| 2022 | 1.200 € |

| 2023 | 1.230 € |

| 2024 | 1.230 € |

| 2025 | 1.230 € |

| 2026 | 1.230 € |

Hast du jedoch mehr als 1.230 Euro für Dinge wie Fachliteratur, Arbeitsmittel oder Weiterbildungen ausgegeben, lohnt sich der Einzelnachweis: Dann ersetzt das Finanzamt die Pauschale durch deine tatsächlichen Ausgaben – und du bekommst mehr Geld zurück.

Dafür musst du deine Ausgaben allerdings gegenüber dem Finanzamt belegen können. Bewahre also die Nachweise für deine Ausgaben sorgfältig auf.

WISO Steuer hilft dir dabei: Du lädst deine Nachweise einfach hoch oder fotografierst sie mit deinem Smartphone – das Programm übernimmt die Beträge automatisch an der richtigen Stelle und hält sie für das Finanzamt digital bereit.

FAQ: Werbungskosten

Was gehört alles zu den Werbungskosten?

Wie bekomme ich die Werbungskostenpauschale?

Gibt es einen Höchstbetrag für Werbungskosten?

Wie hoch ist der Arbeitnehmer-Pauschbetrag?

Muss ich meine Werbungskosten nachweisen können?

Welche Werbungskosten kann ich ohne Nachweis absetzen?

Kann ich die Werbungskostenpauschale mit anderen Pauschalen kombinieren?

Wann lohnt es sich, Werbungskosten in der Steuererklärung einzutragen?

Können Rentner Werbungskosten absetzen?

Wann zählt das Studium zu den Werbungskosten?

Was sind Werbungskosten bei Vermietung und Verpachtung?

Werbungskosten in die Steuererklärung eintragen

Pauschale nutzen oder tatsächliche Kosten absetzen? Beides machst du über deine Steuererklärung. Die Werbungskostenpauschale von 1.230 Euro wird automatisch berücksichtigt – ganz ohne Antrag oder Nachweise.

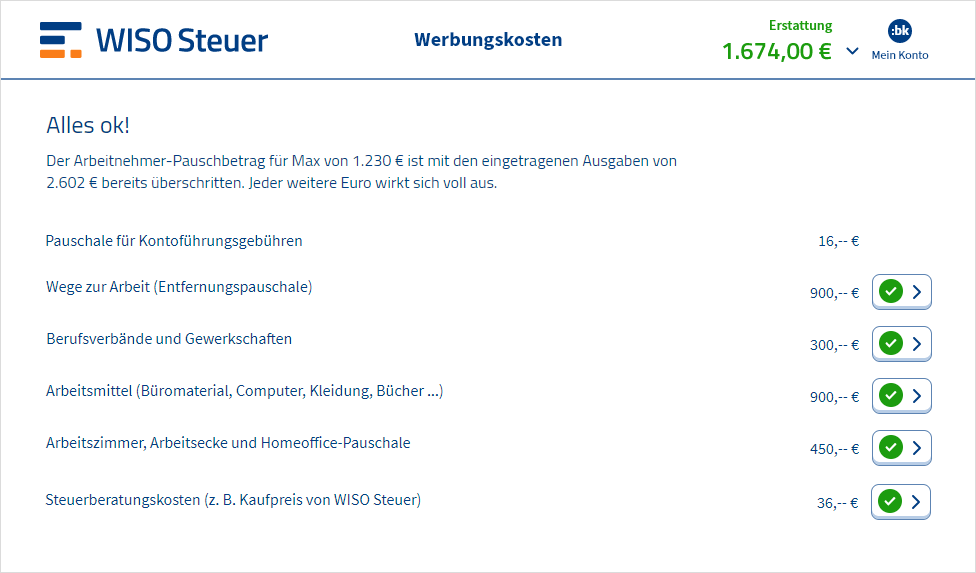

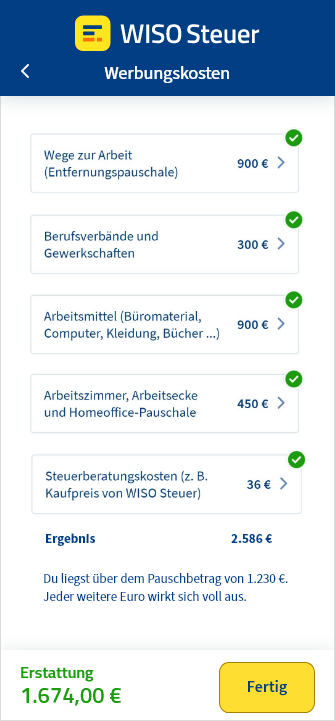

Sobald du deine konkreten Ausgaben einträgst, vergleicht das Programm, mit welcher Option du mehr Erstattung bekommst. Im Bereich Berufliche Ausgaben trägst du deine Kosten rund um deinen Job ein.

Besonders einfach: Bei WISO Steuer kannst du Fotos von deinen Rechnungen machen. Schon werden Betrag, Absender und Rechnungsdatum automatisch an der richtigen Stelle eingetragen.

Typische Beispiele für Werbungskosten bei Arbeitnehmern

1. Fahrtkosten für den Arbeitsweg

Viele Arbeitnehmer wohnen nicht in direkter Nähe ihres Arbeitsplatzes und pendeln täglich zur Arbeit. Das kann teuer werden. Die gute Nachricht: Für diesen finanziellen Aufwand gibt es steuerliche Entlastung. Mit der Pendlerpauschale erkennt das Finanzamt deine Fahrtkosten an – und das kann sich bei der Steuererklärung richtig lohnen.

Für jeden Kilometer der einfachen Strecke zwischen Wohnort und Arbeitsplatz kannst du

Die Pauschale steht dir auch zu, wenn du deinen Arbeitsweg mit dem Motorrad, Moped, mit einer Fahrgemeinschaft oder zu Fuß zurückgelegt hast. Kommst du mit den öffentlichen Verkehrsmitteln zur Arbeit, kannst du statt der Pauschale die Summe der Tickets ansetzen.

Keine Lust alles aufwändig zu berechnen? Keine Sorge. Mit WISO Steuer musst du nur die Adresse deiner Wohnung und die deines Arbeitgebers sowie die Anzahl der Fahrten eintragen – den Rest rechnet das Programm automatisch für dich aus.

2. Arbeitsmittel

Alles, was du für deinen Job kaufst, kannst du in der Regel von der Steuer absetzen. Wichtig ist dabei, dass du das Arbeitsmittel grundsätzlich fast ausschließlich für berufliche Zwecke nutzt. Zu den typischen Arbeitsmitteln gehören:

- Fachliteratur

- Werkzeug

- Computer/Laptop (auch den beruflichen Nutzungsanteil von deinem privaten Gerät)

- Drucker

- Scanner

- Smartphone

- Berufskleidung

Büroausstattung gehört auch dazu. Seit der Pandemie arbeiten viele von zu Hause aus. Deshalb lohnt es sich, in einen guten Bürostuhl oder -tisch zu investieren – nicht nur gesundheitlich. Denn auch das Finanzamt unterstützt dich mit einem Steuerbonus.

3. Arbeitszimmer

Du hast dir zu Hause ein Büro eingerichtet und arbeitest auch von dort? Dann kannst du die Kosten rund um das heimische Büro als Werbungskosten von der Steuer absetzen.

In diesem Fall kannst du mit allen entstehenden Kosten rund um das Arbeitszimmer Steuern sparen. Dafür hast du diese Möglichkeiten:

- Du ermittelst die Kosten anteilig nach Wohnfläche.

- Du nutzt die Jahrespauschale von 1.260 Euro.

Wichtig: Einen Raum kannst du nur als Arbeitszimmer absetzen, wenn er den strengen Kriterien des Finanzamtes standhält.

Beachte hier, dass bis zur Steuererklärung 2022 andere Voraussetzungen galten. Mehr dazu kannst du in unserem Beitrag zum Arbeitszimmer lesen.

Dafür bekommst du die Homeoffice-Pauschale in Höhe von 6 Euro pro Arbeitstag dort, gedeckelt auf 210 Tage im Jahr. Bis zu insgesamt 1.260 Euro kannst du dir dafür also über die Steuererklärung zurückholen.

4. Gebühren für das Gehaltskonto

Arbeitnehmer können eine Pauschale von 16 Euro pro Jahr in ihrer Steuererklärung als Werbungskosten für Kontoführungsgebühren eintragen.

Wichtig: Einige Banken verlangen keine Gebühren für die Kontoführung. Das bedeutet, du kannst die Kosten nur angeben, wenn du sie auch tatsächlich hattest. Denn fragt das Finanzamt nach, musst du diese Ausgaben belegen können.

5. Fortbildungen

Weiterbildung ist wichtig – und wird vom Finanzamt belohnt. Wichtig ist, dass der berufliche Bezug deiner Fortbildung erkennbar ist. Diese Fortbildungskosten sind beispielsweise absetzbar:

- Lehrgangs- und Seminargebühren

- Arbeitsmittel

- Fahrtkosten zur Fortbildung: 0,30 Euro je Kilometer für Hin- und auch Rückfahrten

- Übernachtungskosten

- Verpflegungsmehraufwand:

Übernimmt dein Arbeitgeber einen Teil der Kosten, musst du die abziehen.

6. Umzug für den Beruf

Ziehst du aus beruflichen Gründen um, kannst du verschiedene Umzugskosten als Werbungskosten von der Steuer absetzen. Als beruflicher Umzug zählt beispielsweise, wenn du zum ersten Mal eine berufliche Tätigkeit aufnimmst oder wenn sich dein täglicher Arbeitsweg durch den Umzug deutlich leichter meistern lässt.

Diese Kosten kannst du absetzen:

- Umzugsfirma für den Transport oder private Helfer

- Verpackungsmaterial

- Maklergebühren

- Fahrtkosten zu Wohnungsbesichtigungen: 0,30 Euro pro gefahrenen Kilometer

- eventuelle Doppelübernachtungen während des Umzugs

- Reparaturen von Transportschäden

- doppelte Mietzahlungen für bis zu 6 Monate

Die meisten Kosten musst du gegenüber dem Finanzamt belegen, etwa in Form von Überweisungen. Für bestimmte Ausgaben kannst du zusätzlich die Umzugskostenpauschale in der Steuererklärung ansetzen und brauchst keine Einzelnachweise vorlegen. Ab dem 1.3.2026 beträgt die Pauschale 964 Euro, für jede weitere Person, die mit umzieht kommen 643 Euro dazu.

Wichtig: Übernimmt dein Arbeitgeber einen Teil der Kosten musst du diese in deiner Steuererklärung abziehen.

7. Zweitwohnung für den Job

Du hast aus beruflichen Gründen zusätzlich zur Hauptwohnung eine zweite Wohnung in der Nähe des Arbeitsortes? Dann liegt eine doppelte Haushaltsführung vor. Einen Teil der Ausgaben kannst du als Werbungskosten bei der Steuer absetzen. Dazu zählen zum Beispiel:

- Fahrtkosten

- Verpflegungsaufwendungen für Familienheimfahrten

- Miete und Nebenkosten (Gas, Wasser und Strom)

- Kosten für die Einrichtung

- Pkw-Stellplatz

8. Reisekosten

Für den normalen Arbeitsweg lassen sich nur die Kosten für die Hinfahrt abziehen. Wer dagegen eine Dienstreise unternimmt, kann sowohl die Hin- als auch die Rückfahrt in der Steuererklärung berücksichtigen. Diese Fahrtkosten rechnest du dann mit der Dienstreisepauschale von 0,30 Euro je gefahrenen Kilometer ab.

Neben den reinen Fahrtkosten gehören auch Verpflegungsmehraufwendungen, Übernachtungskosten und Nebenkosten wie Parkgebühren dazu.

- Hotelkosten: Für die Übernachtung gibst du den Betrag aus der Hotelrechnung in der Steuererklärung an.

- Verpflegung:

Wichtig: Erstattungen vom Arbeitgeber musst du abziehen. Nur Kosten, die du selbst getragen hast, kannst du von der Steuer absetzen.

9. Beiträge für Gewerkschaften und Berufsverbände

Beiträge für Gewerkschaften und Berufsverbände sind als Werbungskosten steuerlich absetzbar. Dazu gehören Mitgliedsbeiträge und gegebenenfalls weitere Kosten, die im Zusammenhang mit der beruflichen Tätigkeit und der Mitgliedschaft in solchen Organisationen entstehen.

Ab 2026 können diese zusätzlich zur Werbungskostenpauschale berücksichtigt werden. Sie wirken sich also auch dann steuerlich aus, wenn der Pauschbetrag bereits ausgeschöpft ist.

Kein Arbeitnehmer? Diese Regeln gelten für dich

Werbungskosten als Rentner absetzen

Nicht nur Arbeitnehmer, sondern auch Rentner können Werbungskosten in die Steuererklärung eintragen. Möglich ist das mit Kosten, die in Zusammenhang mit den Einnahmen aus Renten entstehen. Dazu zählen zum Beispiel:

Kannst du keine Ausgaben nachweisen, gibt es auch in diesem Fall einen Pauschbetrag. Jedoch liegt er bei 102 Euro statt der 1.230 Euro, die Arbeitnehmer bekommen. Um die Pauschale zu erhalten, musst du keinen Antrag stellen. Sie wird dir automatisch angerechnet, wenn du deine Steuererklärung abgibst und dort Angaben zu Renteneinkünften eingetragen hast.

Arbeitest du als Rentner weiterhin in einem Angestelltenverhältnis, kannst du zudem auch beispielsweise diese Kosten ansetzen:

Werbungskosten bei Vermietung

Vermietest du eine Immobilie? Dann musst du deine Mieteinnahmen versteuern. Mit Werbungskosten kannst du dir Steuervorteile in der Steuererklärung sichern. Dazu gehören alle Ausgaben rund um deine Vermietung – von den anfänglichen Ausgaben (wie der Kauf der Immobilie) bis hin zu deinen laufenden monatlichen Kosten. Das sind beispielsweise:

Aber du musst nicht darauf warten, dass deine erste Mietzahlung eingeht, um die Kosten bei der Steuer anzugeben. Beispielsweise Darlehenszinsen oder Renovierungskosten kannst du bereits vorher in deiner Steuererklärung eintragen. Sie zählen dann als sogenannte vorweggenommene Werbungskosten. Die Voraussetzung ist dabei, dass du tatsächlich eine Vermietungsabsicht hast – also in den Folgejahren deine Immobilie vermietest.

Du hast Schwierigkeiten einen Mieter zu finden und deine Wohnung steht deshalb leer? Auch im Fall einer leerstehenden Immobilie kannst du die entstandenen Kosten als Werbungskosten absetzen. Wichtig ist, dass du weiterhin die Absicht hast, die Immobilie zu vermieten. Bei erheblichem Mietausfall hast du außerdem die Möglichkeit auf Grundsteuer-Erlass seitens deiner Gemeinde.

Werbungskosten als Student

Auch rund ums Studium entstehen viele Kosten, die du bei der Steuer berücksichtigen kannst.

Machst du deine erste Ausbildung oder ein Erststudium (beispielsweise Bachelor), gehören diese Kosten nicht zu den Werbungskosten. Einen Steuervorteil bekommst du trotzdem: Das Finanzamt akzeptiert deine Kosten dann als Sonderausgaben – pro Jahr kannst du so bis zu 6.000 Euro in deiner Steuererklärung angeben.

Wer noch weiter die Schulbank drückt, profitiert mehr: Ausgaben für ein Zweitstudium, also jede weitere Ausbildung nach einer bereits abgeschlossenen Erstausbildung (zum Beispiel ein Masterstudium nach einem Bachelorabschluss), können als Werbungskosten abgesetzt werden.

Diese Kosten können Studenten beispielsweise in der Steuererklärung angeben:

Tipp: Mit heutigen Ausgaben in Zukunft sparen

Da viele Studierende während des Studiums kein oder nur ein geringes Einkommen haben, ergibt sich in der Regel keine unmittelbare Steuererstattung. Dein Steuervorteil verpufft aber nicht: Über den sogenannten Verlustvortrag kannst du deine Werbungskosten vom Finanzamt für die Zukunft vormerken lassen. Sobald du Einnahmen hast und Steuern zahlst, werden deine vorgemerkten Kosten mit deinen Einnahmen verrechnet und reduzieren so die Steuer.

Werbungskosten bei Kapitalerträgen

In der Regel kannst du bei deinen Kapitalerträgen keine Werbungskosten (zum Beispiel Depotgebühren oder Kreditzinsen) absetzen. Hintergrund ist, dass von deinen Einnahmen automatisch 1.000 Euro abgezogen werden – der sogenannte Sparer-Pauschbetrag. Das ist der Ausgleich für deine gesamten Kosten.

Bis 2008 gab es noch einen Werbungskosten-Pauschbetrag in Höhe von 51 Euro. Hattest du höhere Ausgaben, konntest du die tatsächlichen Kosten absetzen. Nur in wenigen Ausnahmefällen ist der Werbungskostenabzug heute noch möglich. Dies gilt insbesondere, wenn Kapitalerträge gemäß § 32d Abs. 2 EStG nicht der Abgeltungssteuer unterliegen, sondern mit dem persönlichen Steuersatz besteuert werden.

Beispiel: Ein Unternehmer erhält von seiner Ehefrau ein Privatdarlehen für betriebliche Zwecke. Die Schuldzinsen kann er als Betriebsausgaben abziehen, während die Zinseinnahmen bei der Ehefrau mit ihrem persönlichen Steuersatz versteuert werden. In diesem Fall kann die Ehefrau anstelle des Sparer-Pauschbetrags die tatsächlich angefallenen Werbungskosten berücksichtigen, die mit der Erzielung der Zinseinnahmen zusammenhängen.

Gibt es Werbungskosten bei Selbstständigen?

Bist du selbstständig tätig, kannst du die Kosten für dein Unternehmen absetzen. Allerdings spricht man hier von Betriebsausgaben statt Werbungskosten. Grundsätzlich funktionieren beide Ausgabenarten sehr ähnlich, denn du kannst nur die berufsbedingten Ausgaben absetzen. Sie werden von deinen Einnahmen abgezogen, sodass du unterm Strich weniger Steuern zahlen musst.

Im Gegensatz zu Arbeitnehmern gibt es bei Selbstständigen jedoch keine Pauschale für die gesamten Betriebsausgaben. Es ist notwendig jede Ausgabe einzeln anzugeben. Aber: Das lohnt sich! Je mehr Kosten du hattest, desto weniger Steuern musst du zahlen.

Unter die Betriebsausgaben fallen beispielsweise:

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: § 9 EStG (Einkommensteuergesetz)